Escolar Documentos

Profissional Documentos

Cultura Documentos

3era Categoría Impuesto A La Renta

Enviado por

Luis MestanzaTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

3era Categoría Impuesto A La Renta

Enviado por

Luis MestanzaDireitos autorais:

Formatos disponíveis

3era Categora Impuesto a la Renta

06. Cmo calculo el Impuesto de Regularizacin Anual?

< Anterior Siguiente >

El impuesto se calcula aplicando la tasa del 30% a la utilidad generada al cierre del ao. Regularizacin Anual del Impuesto a la Renta Para que pueda determinar el Impuesto a la Renta de Tercera Categora anual, debe considerar los ingresos y los gastos generados durante el ejercicio gravable de acuerdo con los criterios tributarios que desarrollamos a continuacin: Reconocimiento de ingresos Los ingresos que constituyen Renta de Tercera Categora, originados por una persona natural o jurdica, deben ser considerados en elejercicio gravable en el que se devenguen; es decir, en el que se generen, sin importar si ha recibido el pago por la venta o por el servicio prestado.

Ejemplo: En Octubre del 2008, la empresa Los Sper Amigos S.A.A. efectu la venta y entrega de artculos de oficina por un total de S/. 1,000 a la empresa Trufa S.R.L., que le cancel en el mes de enero de 2009. Teniendo en cuenta el criterio de lo devengado, deber considerar los S/. 1,000 como ingreso para el ejercicio 2008, ya que no interesa el momento en que haya recibido la cancelacin de la operacin.

Recuerde que: Un ingreso se considera devengado cuando se tiene derecho a cobrarlo, independientemente de si el dinero por tal ingreso ha sido recibido o no. Reconocimiento de gastos Se consideran gastos a los desembolsos efectuados para realizar el consumo de bienes o servicios que son necesarios para la produccin de su renta bruta. Los gastos se deben reconocer y deducir en el ejercicio en el cual se devenguen, sin interesar si fueron pagados o no. Ejemplo:

Con los datos del ejemplo anterior: Analicemos el momento en que se devenga la operacin de compra: Cuando se realiza la compra (octubre del 2008) la empresa Las Trufas Verdes S.R.L adquiere la obligacin de pagar; es decir, se ha devengado el gasto. Por lo tanto, dichos gastos debern ser reconocidos como tales en ese mes y deducidos en el Ejercicio Gravable 2008, no obstante hayan sido cancelados en enero de 2009.

Recuerde que: En forma excepcional, los gastos que no se han pedido conocer oportunamente por razones ajenas a su voluntad, podr deducirlos en el ejercicio gravable en el que los conozca, siempre que los registre contablemente, los pague antes del cierre de dicho ao y que su deduccin no implique la obtencin de algn beneficio tributario. Hasta aqu hemos revisado el procedimiento general para el reconocimiento de los ingresos y gastos relacionados a las Rentas de Tercera Categora. Sin embargo, existe un tratamiento especial para quienes realicen ventas a plazos. Ventas a plazos Si usted realiza ventas a plazos mayores a un ao (ms de 12 meses), puede considerar sus ingresos en aquellos ejercicios en los que tenga el derecho de cobro de las cuotas convenidas para el pago. Ejemplo: En octubre del 2008, vende un auto en 60 cuotas (5 aos). En el ao 2008, usted tendr derecho a cobrar tres cuotas (octubre, noviembre y diciembre). Por lo tanto, los ingresos por stas debern ser consideradas en el Ejercicio gravable 2008. En el ao 2009 tendr el derecho a cobrar 12 cuotas (enero a diciembre), por lo tanto, los ingresos debern ser consideradas en el ejercicio gravable 2009 y as sucesivamente las cuotas que faltan. Este procedimiento es opcional, por lo que tambin sera correcto reconocer todos los ingresos y costos al momento de realizar la venta.

Recuerde que:

Usted slo podr aplicar este procedimiento especial, si su empresa realiza operaciones de venta de bienes al crdito, con cuotas exigibles en un plazo mayor a un ao, contado a partir de la fecha de la venta.

Base Legal: Artculos 20, 57 y 58 del TUO de la Ley del Impuesto a la Renta - Decreto Supremo N 179-2004-EF y modificatorias. Inciso d) del artculo 11, Incisos a) y b) del artculo 31 del Reglamento de la Ley del Impuesto a la Renta - Decreto Supremo N 122-94-EF, modificado por el Decreto Supremo Nro. 134-2004-EF .

La determinacin anual del Impuesto a la Renta se realiza de la siguiente manera: Ingresos Brutos ( - ) Descuentos, rebajas, bonificaciones y otros = Ingresos Netos (-) Costo computable = Renta Bruta ( - ) Gastos deducibles (+) Otros Ingresos Gravables = Renta Neta ( - ) Prdida tributaria compensable de ejercicios anteriores = Renta Neta Imponible x Tasa del Impuesto (30%) = Impuesto a la Renta del Ejercicio ( - ) Crditos sin derecho a devolucin ( - ) Crditos con derecho a devolucin (saldo a favor del ejercicio anterior, pagos a cuenta, etc.) = Impuesto a la Renta por Pagar Seguidamente, explicamos cada uno de los conceptos mencionados: a) Ingresos brutos: Son los obtenidos por la empresa cuando realiza sus operaciones normales de venta de productos o prestacin de servicios (es decir las que realiza frecuentemente para cumplir con el objetivo por el cual se cre). Son tambin ingresos brutos aqullos que no forman parte de las operaciones normales del negocio, sino que provienen de otras fuentes, como puede ser la venta de la maquinaria o vehculo de la empresa, el ingreso por concepto de intereses por deudas, etc. Asimismo, los ingresos producto de actividades ocasionales. b) Devoluciones, descuentos, bonificaciones y conceptos similares: Son aqullos que responden a las costumbres de las operaciones de comercializacin. c) Ingresos Netos: Es el monto que resulta de descontar las devoluciones, descuentos, entre otros, al ingreso bruto.

INGRESO NETO = INGRESO BRUTO DEVOLUCIONES BONIFICACIONES DESCUENTOS CONCEPTOS SIMILARES. Ejemplo: El Sr. Prez vende carteras a S/.30 y zapatos a S/.50. Para el ao 2009, lanza la siguiente promocin: POR LA COMPRA DE CUALQUIER PAR DE ZAPATOS, SE LLEVA UNA CARTERA CON 50% DE DESCUENTO.

En enero ha logrado vender 200 pares de zapatos con su respectivas carteras, por lo que calcular sus Ingreso Netos de la siguiente forma: 200 pares de zapatos X S/.50 + S/. 10,000 200 carteras X S/.30 S/. 6,000 Total Ingresos brutos = S/. 16,000 Descuento 50% de S/.6,000 - S/. 3,000 Ingresos Netos del ao 2009 = S/. 13,000 d)Para efecto de determinar el Impuesto a la Renta, al total de los ingresos netos del ejercicio se descuenta el costo de los bienes vendidos, es decir, el costo computable; el cual est constituido por el costo de adquisicin, produccin o construccin, el valor de ingreso al patrimonio o valor del ltimo inventario de los bienes, o en caso no pueda determinarse ste, el valor de mercado. Este concepto incluye adems todos los desembolsos y gastos que incrementan el valor de los bienes y que se han efectuado para su adquisicin o produccin. Qu conceptos de costo computable existen y cuando se aplican? Al respecto, tener en las siguientes definiciones: El costo de adquisicin del bien, es la cantidad que pag por el bien comprado, ms las mejoras incorporadas de carcter permanente y cualquier desembolso en que se incurri con motivo de su compra (fletes, seguros, gastos notariales, impuestos). En ningn caso los intereses formarn parte del costo de adquisicin. Este concepto es aplicable para determinar el costo computable de los bienes que han sido adquiridos por el contribuyente a terceros, a titulo oneroso es decir con un costo. Costo de produccin o construccin del bien, es el costo incurrido en la produccin o construccin del bien, comprende los materiales directos utilizados, la mano de obra directa y los costos

indirectos de fabricacin o construccin. Este concepto es aplicable para determinar el costo computable de los bienes que han sido producidos, construidos o creados por el propio contribuyente. El valor de ingreso al patrimonio (que corresponde al valor de mercado, es determinado conforme las normas del Impuesto a la Renta. Este concepto es aplicable para determinar el costo computable de los bienes que han sido adquiridos por el contribuyente de terceros a ttulo gratuito o a precio no determinado, as como por bienes adquiridos con motivo de una reorganizacin de empresas. Valor en el ltimo inventario, es el valor que corresponde a las existencias en aplicacin de determinados mtodos de valuacin a que se refiere los incisos a), b), d) y e) del artculo 62 de la Ley del Impuesto a la Renta. (Ver artculo 35 del Reglamento). Este concepto es aplicable a las empresas que, en razn a la actividad que desarrollen, se encuentran obligadas a la utilizacin de los referidos mtodos. En la venta de activos fijos o intangibles, al costo computable debe deducirle la depreciacin o amortizacin acumulada, segn corresponda, determinada de acuerdo con lo establecido en la Ley del Impuesto a la Renta, para hallar al final de cada ejercicio el valor neto del activo fijo. Ejemplo: La empresa Todos Los Peruanos S.A. ha efectuado la compra de mercaderas por un total de S/.10,000, incurriendo en los siguientes gastos adicionales: S/.3,000 por concepto de flete y S/.200 por la comisin pagada a un intermediario comercial que facilit la compra. A cunto asciende el costo computable de la mercadera adquirida?

Recordemos que el costo computable de la mercadera est conformado por todos los gastos realizados para su adquisicin o produccin; es decir, los gastos en que se incurri hasta ponerla en condiciones de ser vendida. Entonces, el costo de la mercadera de la empresa comprender:

Valor de Adquisicin + S/. 10,000 Flete por traslado + 3,000 Comisin por compra + 200

Costo computable de la mercadera = S/. 13,200

e)Renta Bruta: Es equivalente al total de los Ingresos Netos menos el costo computable de los mismos.

RENTA BRUTA = INGRESO NETO COSTO COMPUTABLE

Ejemplo: Siguiendo con el ejemplo anterior y considerando que el Ingreso Neto por la venta de la mercadera fue S/. 15,000, a cunto asciende la renta bruta? Ingresos netos S/. 15,000

Costo computable - ( 13,200) Renta bruta = S/. 1,800

f) Gastos Deducibles: Estn constituidos por los pagos o desembolsos que se realizan y por las deducciones permitidas por ley, indispensables para la generacin de los ingresos, as como para mantener la fuente que los genera. Sern gastos deducibles el pago que se efecta por la remuneracin de los trabajadores y la compra de suministros para la oficina as como el monto de la depreciacin de los bienes de la empresa. Para distinguir entre los gastos que tienen relacin directa con la produccin de la renta y que sirven para mantener su fuente y entre los que no cumplen estos requisitos, es necesario analizarlos a la luz del principio de causalidad, que seala que los gastos deben ser normales y razonables con la actividad que genera la renta gravada. Recuerde que: Para que un gasto pueda ser deducible deben coincidir los siguientes requisitos: Principio de Causalidad { Que sean necesarios Que sean gastos normales y razonables. Que estn sustentados con documentos vlidos Que sean permitidos por ley.

Estos gastos pueden ser, entre otros: Intereses de deudas comerciales vinculadas al negocio. Intereses por fraccionamientos tributarios. Tributos (como la Licencia de Funcionamiento, el Impuesto Predial o el ITF). Gastos de cobranza. Depreciacin de los activos fijos, segn los porcentajes permitidos Provisin de deudas incobrables. Retribuciones al personal como remuneraciones, beneficios sociales, bonificaciones, gratificaciones, etc, siempre que se entreguen de manera general. Los gastos de viaje que sean indispensables. Los incurridos en los vehculos de la empresa, sean propios o alquilados y que se usen exclusivamente para el desarrollo de las actividades propias del giro del negocio. Gastos de representacin, realizados para que la empresa presente una imagen fuera de sus locales que le permita mantener o mejorar su posicin en el mercado. La remuneracin que se pague a los familiares y al mismo propietario de una Empresa Individual de Responsabilidad Limitada o a los accionistas participacionistas, socios o asociados de personas jurdicas, vinculados con la empresa empleadora, cuyo trabajo en la empresa puede ser verificado, y siempre no exceda el valor de mercado. El exceso ser considerado como dividendo. Los gastos que realice por pago de remuneraciones, servicios de trabajadores independientes (sustentados con recibos por honorarios), regalas e intereses (sustentados con facturas), podr deducirlos en el ao al que correspondan, siempre que los haya pagado dentro del plazo para presentar la declaracin anual; de lo contrario, podr deducirlos en el ao en el que efectivamente los pague. Las donaciones otorgadas a favor de entidades y dependencias del Sector Pblico Nacional, excepto empresas, y a entidades sin fines de lucro cuyo objeto social sea, entre otros, beneficencia, asistencia o bienestar social, educacin, culturales, deportivas, siempre que dichas entidades se encuentren previamente calificadas por el MEF como preceptoras de donaciones Gastos con boletas de venta o tickets (que no permitan sustentar gasto o costo) emitidos por contribuyentes que pertenezcan al Nuevo RUS hasta el 6% de los montos sustentados con comprobantes de pago que otorgan derecho a deducir gasto o costo (es decir facturas, liquidaciones de compra, etc.) y que se encuentren anotados en el Registro de Compras, siempre que stos se encuentren anotados en el Registro de Compras y hasta el lmite de 200 UIT. Durante el 2009, la empresa Todos Los Peruanos S.A. efectu compras por S/.2,000 con boletas de venta a sujetos del Nuevo RUS. Desea conocer si el total de dicho monto puede sustentar gasto para efectos del Impuesto a la Renta. Segn su Registro de Compras, el total de las compras realizadas con documentos que sustentan gasto o costo es de S/. 30,000. Compras con boletas de venta S/.2,000 6% de S/.30,000 (compras anotadas en el Registro de Compras y que sustentan gasto o costo) S/.1,800

Slo podr hacer uso de S/.1,800 para sustentar gastos con boleta de venta. Cuando deba pagar obligaciones a partir de S/.3,500 o $1,000 recuerde utilizar los medios de pagos (depsitos, cheques no negociables, etc.) segn lo establecido en la norma de bancarizacin, caso contrario no tendr derecho a deducirlo como gasto o costo para efectos del Impuesto a la Renta de Tercer Categora y como crdito fiscal para el IGV.

g) Renta Neta: es el resultado de descontar de la Renta Bruta todos los gastos necesarios para producir y mantener la fuente de ingresos, siempre que la deduccin de stos sea permitida por la Ley del Impuesto a la Renta. RENTA NETA = RENTA BRUTA - GASTOS DEDUCIBLES{/xtypo_info} En efecto, para determinar la utilidad tributaria o renta imponible se realiza el procedimiento de conciliacin, a travs del cual, a la utilidad contable se le adicionan aquellos gastos no aceptados y se deducen aquellos importes que la ley no considera como ingresos gravados con el impuesto. Como resultado de esta conciliacin, se obtendr la renta neta del ejercicio, a la cual se le aplicarn posteriormente las prdidas tributarias compensables de ejercicios anteriores. Ejemplo: Utilidad antes del Impuesto 85,000 5,500

Adiciones para determinar la renta imponible + 90,500

Deducciones para determinar la renta imponible -( 3,000) Renta neta del ejercicio = S/. 87,500

h)Prdida tributaria compensable de ejercicios anteriores: puede deducir las prdidas tributarias que su empresa ha generado, optando por alguna de las siguientes alternativas: Deducirla de la rentas netas que obtenga en los cuatro (4) ejercicios inmediatos posteriores, los cuales se deben contar a partir del ejercicio siguiente al que se generaron las prdidas. El monto que no pueda ser compensado durante los cuatro aos, no se podr deducir en los ejercicios siguientes. Deducirla sobre el cincuenta por ciento (50%) de las Rentas Netas de Tercera Categora que obtenga en los ejercicios inmediatos posteriores, hasta agotar el importe de la prdida. Independientemente de la opcin que elija, si obtuvo ingresos exonerados en el ejercicio, deber considerarlos entre sus ingresos para reducir la prdida neta que puede compensar.

Ejemplo: La empresa Negocios II S.A. obtuvo los siguientes resultados en el ao 2008:

Ingresos gravados S/. 1,000 Gastos aceptados - S/. 6,000 Prdida Neta = ( S/. 5,000)

Adems, durante este ao tuvo S/.3,000 de ingresos exonerados.

Cul es la prdida neta que puede compensar la empresa? Para calcular la prdida neta compensable deber realizar la siguiente operacin:

Prdida Neta Ingresos Exonerados

(S/. 5,000) + 3,000

Prdida neta compensable =(S/. 2,000)

Por lo tanto, la prdida neta compensable por el Ejercicio 2008 es S/.2,000; la que podr compensar con una de dos formas o sistemas para compensar prdidas:

Sistema A: Durante cuatro aos contados a partir del ao 2009, independientemente de que se agoten o no durante ese tiempo, o por el :

Sistema B: Hasta el 50% de la renta neta que se obtenga en los siguientes ejercicios a partir del ao 2009, hasta que se agoten. As por ejemplo, si en el ao 2009 tuvo una renta neta de S/.1,000, slo podr compensar S/ 500 (S/.1,000 x 50% = S/ 500), pagar el Impuesto a la Renta por el saldo restante, quedando un saldo de S/. 1,500 de prdida arrastrable para los ejercicios siguientes sin lmite de tiempo alguno.

La opcin que ha decidido utilizar ser declarada en la Declaracin Jurada Anual del Impuesto a

la Renta y no podr ser cambiada, a menos que agote las prdidas acumuladas o trascurra el plazo de cuatro aos en caso de haber elegido el sistema A.

Recuerde que Para determinar la utilidad tributaria debe utilizar el procedimiento de conciliacin, a travs del cual, a la utilidad contable se le adicionan aquellos gastos no aceptados y se deducen aquellos importes que la ley no considera como ingresos gravados con el impuesto.

i) Renta Neta Imponible: se obtiene de restar de la Renta Neta, la prdida tributaria compensable de ejercicios anteriores. RENTA NETA IMPONIBLE = RENTA NETA - PRDIDA TRIBUTARIA COMPENSABLE DE EJERCICIOS ANTERIORES j) Impuesto a la Renta del Ejercicio: el impuesto a cargo de las empresas domiciliadas en el pas se determina aplicando la tasa establecida en la norma (30% para el 2009) sobre la Renta Neta Imponible. Ejemplo: Si la empresa Todos Los Peruanos S.A. obtuvo en el 2008 una Renta Neta imponible de S/.100,000, deteminar el Impuesto a la Renta aplicando el 30% sobre dicho monto, es decir:

Impuesto a la Renta = Renta Neta Imponible x Tasa S/.100,000 X 30% = S/.30,000 Impuesto a la Renta = S/.30,000 k) Crditos contra el impuesto: luego de haber obtenido el Impuesto calculado por laRenta neta de Tercera Categora, debe obtener el saldo por pagar del impuesto ; esto es el monto que debe cancelar al momento de presentar su declaracin anual. Para este clculo debe deducir los denominados crditos contra el impuesto, como los pagos a cuenta efectuados por mandato de la ley y que tienen su origen en pagos efectuados por el contribuyente o en beneficios que establece la norma. IMPUESTO POR PAGAR = IMPUESTO A LA RENTA DEL EJERCICIO - CRDITOS SIN DERECHO A DEVOLUCIN - CRDITOS CON DERECHO A DEVOLUCIN Los crditos contemplados en la Ley del Impuesto a la Renta son de dos tipos:

Crdito sin derecho a devolucin: son aquellos importes que se deducen del impuesto calculado, pero si exceden a ste, no se podr pedir su devolucin ni compensarlo en ejercicios futuros. Estos crditos slo se deducen en el ejercicio al que corresponden, como por ejemplo el crdito por el Impuesto a la Renta de Fuente Extranjera. Crditos con derecho a devolucin: son aquellos importes que se originan en pagos a cuenta mensuales y saldos a favor del Impuesto a la Renta de aos anteriores no utilizados que, luego de haber sido aplicados contra el Impuesto a la Renta del ejercicio, pueden ser devueltos. Luego de revisar los conceptos detallados anteriormente, veamos un ejemplo integral de cmo se determina el Impuesto a la Renta de Tercera Categora:

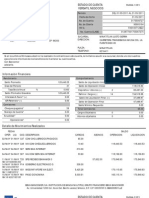

Ejemplo: La empresa Negocios II SA presenta el siguiente Estado de Ganancias y Prdidas al 31/12/2008

Ventas netas Costo de ventas -

S/.

311,596 256,840

UTILIDAD BRUTA Gastos de Administracin Gastos de Ventas -

54,756 ( 12,858) (13,993)

UTILIDAD DE OPERACIN Gastos Financieros Ingresos Financieros Gravados Cargas Excepcionales

27,905 - 9,990 + 1,873 - 684

UTILIDAD ANTES DE IMPUESTOS = 19,104

Para efecto de calcular el Impuesto a la Renta del ejercicio 2008, la utilidad obtenida por la empresa ascendente a S/. 19,104, constituye la renta bruta, a la cual se le adicionan aquellos gastos no aceptados y se deducen aquellos importes que la ley no considera como ingresos gravados con el impuesto. Como resultado de esta conciliacin, se obtendr la renta neta del

ejercicio, a la cual se le aplicarn posteriormente las prdidas tributarias compensables de ejercicios anteriores.

Utilidad antes del Impuesto (renta bruta) S/ 19,104 Adiciones para determinar la renta imponible + 2,709 Deducciones para determinar la renta imponible Renta neta del ejercicio - 0

= 21,813

Prdida tributaria Compensable ejercicio 2007 - 13,000 Renta neta imponible 8,813

Como se pude apreciar, la prdida tributaria compensable del ejercicio 2008 la podr aplicar de dos formas: Durante 4 aos contados a partir del ao 2008, agotndose ntegramente en este ejercicio, Hasta el 50% de la renta neta que se obtenga en los siguientes ejercicios a partir del ao 2009, es decir hasta el monto de 10,907 (21,813 / 2), por lo tanto pagar el impuesto a la renta por el saldo restante, quedando un saldo de S/. 2,093 de prdida arrastrable para los ejercicios siguientes sin lmite alguno de tiempo.

En el ejemplo se opt por compensar la referida prdida con el primer sistema (Sistema A) agotndose ntegramente en el ejercicio 2008.

Impuesto calculado

S/.

2,644

Crditos con derecho a devolucin - Pagos a cuenta del Impuesto a la Renta - ( 1,845)

Impuesto a la Renta a pagar =

621

Base Legal: Artculos 20, 32, 37, 44, 50, 57, 62, 84 a 87 del TUO de la Ley del Impuesto a la Renta - Decreto Supremo N 179-2004-EF y modificatorias. Inciso b) del artculo 11, a) del artculo 25 y artculos 31, 35 y 52 del Reglamento de la Ley del Impuesto a la Renta - Decreto Supremo N 122-94-EF, modificado por los Decretos Supremos Nros. 086-2004-EF y 134-2004-EF.

Você também pode gostar

- Factura Transporte Logistico Basiilio Sac 2Documento1 páginaFactura Transporte Logistico Basiilio Sac 2Williams Luciano Paucar SánchezAinda não há avaliações

- Servlet Operacion WebDocumento5 páginasServlet Operacion WebjgfrancAinda não há avaliações

- Taller Finanzas Largo Plazo Eric Poveda - SolDocumento32 páginasTaller Finanzas Largo Plazo Eric Poveda - SolEric Matías Poveda0% (1)

- El ChequeDocumento79 páginasEl ChequeKaticitaPantojaAinda não há avaliações

- Semana 2 - 2. Impuesto Al Valor AgregadoDocumento45 páginasSemana 2 - 2. Impuesto Al Valor AgregadoHector Diaz GarciaAinda não há avaliações

- Practica No. 3, Informe de Costo de Produccion 3Documento11 páginasPractica No. 3, Informe de Costo de Produccion 3Ana Luisa100% (2)

- 5 XML - FA14-77514Documento1 página5 XML - FA14-77514Slq LqAinda não há avaliações

- Análisis CódigoDocumento3 páginasAnálisis CódigoSERGIO JAVIER LEAL GARZAAinda não há avaliações

- Tariafario Segmento Clasico Junio 2023Documento12 páginasTariafario Segmento Clasico Junio 2023heydy peñalozaAinda não há avaliações

- Matemáticas para NegociosDocumento6 páginasMatemáticas para NegociosUziel Castillo100% (2)

- Practica Complementaria 1 CorregidaDocumento20 páginasPractica Complementaria 1 Corregidamily loveAinda não há avaliações

- SandraDocumento1 páginaSandraJuan Paredes CAinda não há avaliações

- 2017-12-01 Formato de Declaracion IR Anual 2017Documento18 páginas2017-12-01 Formato de Declaracion IR Anual 2017Akerman Alphonse100% (1)

- Estado de Cuenta de Tarjeta2478544Documento1 páginaEstado de Cuenta de Tarjeta2478544LUIS GARRIDOAinda não há avaliações

- Rec Caja y ChequeraDocumento4 páginasRec Caja y ChequeraMartha Sofia RamirezAinda não há avaliações

- Cuestionario #3 Doc. Derecho Comercial IiDocumento10 páginasCuestionario #3 Doc. Derecho Comercial IiFernando Ardaya ReyesAinda não há avaliações

- Taller Residencias para Efectos TributariosDocumento5 páginasTaller Residencias para Efectos TributariosKaren Lorena MondolAinda não há avaliações

- Spark 61255Documento5 páginasSpark 61255Dora RobayoAinda não há avaliações

- Atando Cabos Chile Spa R.U.T.:77.044.685-6 Factura Electronica Nº177Documento2 páginasAtando Cabos Chile Spa R.U.T.:77.044.685-6 Factura Electronica Nº177Maricel BenavidesAinda não há avaliações

- Simbologia ForexDocumento3 páginasSimbologia ForexOmar PumaAinda não há avaliações

- Ad 090084389800623002 FD 185Documento1 páginaAd 090084389800623002 FD 185Diegofap ArevaloAinda não há avaliações

- Brochure Pmi-Sp (Final)Documento6 páginasBrochure Pmi-Sp (Final)premiun premiunAinda não há avaliações

- BHBHHBHBHDocumento1 páginaBHBHHBHBHMariana Tamayo RodríguezAinda não há avaliações

- Libro de Compra y Ventas (Lic. El Placer Del Trago, C.a.)Documento6 páginasLibro de Compra y Ventas (Lic. El Placer Del Trago, C.a.)Leonid SolisAinda não há avaliações

- Derecho Tributario II - TERRITORIALIDAD 2022-2Documento20 páginasDerecho Tributario II - TERRITORIALIDAD 2022-2AylinAinda não há avaliações

- Usuarios Aduaneros 07122022Documento31 páginasUsuarios Aduaneros 07122022Diana RamírezAinda não há avaliações

- Factura: 2B28A-0000673: Emisor ReceptorDocumento1 páginaFactura: 2B28A-0000673: Emisor ReceptorsisAinda não há avaliações

- UHVPWVDocumento1 páginaUHVPWVManolo HamdanAinda não há avaliações

- LiquidacionDocumento1 páginaLiquidacionbruno lAinda não há avaliações

- Dinero Digital - Documentos de GoogleDocumento12 páginasDinero Digital - Documentos de GoogleAngela FretesAinda não há avaliações