Escolar Documentos

Profissional Documentos

Cultura Documentos

Valor Dinero

Enviado por

rimachportDireitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Valor Dinero

Enviado por

rimachportDireitos autorais:

Formatos disponíveis

SERIES ACADEMICAS

El Valor del dinero en tiempo

-

La Tasa de Inters Inters efectivo, nominal y proporcional El Valor Futuro El Valor Actual Econ. Luis Flores Cebrin Docente UNMSM UIGV-Cenfotur-ADEX

Versin inicial : Abril 2006

1.

1.1

LA TASA DE INTERS

CONCEPTO El INTERS ( I ), es el beneficio monetario obtenido por el uso de un capital propio o el coste por el uso del capital ajeno durante determinado perodo de tiempo y al cual se aplica una determinada tasa . Se expresa en trminos monetarios La TASA DE INTERS ( i ), es la expresin del inters como una fraccin proporcional del capital inicial. Se expresa en porcentaje generalmente a trmino anual

1.2

CLASIFICACIN DE LAS TASAS DE INTERS De acuerdo a la nomenclatura bancaria

Tasa activa : es aquella que se aplica a las operaciones de colocacin de fondos va prestamos

(descuentos, crditos ordinarios, creditos hipotecarios, etc.)

Tasa pasiva ; es aquella que el banco paga a los depositantes o ahorristas por la captacin de

depsitos ( ahorros, cuentas corrientes, depsitos a plazo, etc.) De acuerdo al momento en que se cobran los intereses :

Tasa vencida (i) : es aquella tasa que se aplica al vencimiento del plazo de la operacin pactada ,

es un clculo racional pues presupone el paso del tiempo como requisito para el cobro de intereses Determina en cuanto disminuye un valor nominal de un ttulo valor (valor actual) De acuerdo al cumplimiento de la obligacin :

Tasa adelantada (d) : es aquella que se descuenta del capital antes del transcurso del tiempo .

Tasa compensatoria : es la contraprestacin por el uso del dinero, es la tasa corriente tanto

para operaciones de crdito como de captacin de fondos obligaciones.

Tasa moratoria : es aquella que se aplica al incurrir el prestatario en atraso en el pago de sus

Considerando el valor del dinero en el tiempo

Tasa efectiva ( i ) Tasa real

: es aquella que efectivamente se paga o cobra en una transaccin financiera. No considera el efecto de la inflacin ( r ) : es aquella que considera el efecto del la inflacin (IPC) pues ste fenmeno econmico afecta la capacidad adquisitiva del dinero . Su expresin es : Segn el efecto de la capitalizacin

Tasa nominal Tasa efectiva

( j ) : Se aplica a operaciones de interes simple y es susceptible de proporcionalizarse ( dividirse o multiplicarse ) j / m veces al ao. ( i ) : Es aquella que se obtiene a partir de una tasa nominal y considera el efecto

de la capitalizacin (m).

2.

2.1.

INTERS NOMINAL - INTERS EFECTIVO

TASA NOMINAL ( j ) Es la tasa de inters que generalmente se refiere a una tasa anual y que es fraccionada segn el nmero de capitalizaciones. Se aplica a operaciones de inters simple y es susceptible de proporcionalizarse (dividirse o multiplicarse) j / m veces en un ao ( m es el nmero de capitalizaciones en un ao). tasa nominal j/m nmero de capitalizaciones al ao

As, si calculamos la tasa nominal diaria correspondiente a una tasa nominal anual de 32% tendremos : jp = (32 / 360 ) = 0.08888889 y si queremos la tasa nominal de 15 dias : jp = 0.08888889 x 15 = 1.33333333 a esta tasa (1.33% ) se le llama tasa proporcional nominal 2.2 TASA EFECTIVA : ( i ) Es la que realmente se aplica en la operacin financiera y considera el efecto de capitalizacin de los intereses. La tasa efectiva se obtiene de la tasa nominal mediante la expresin :

i = ((1 +

j n ) 1) 100 m

donde :

Ejemplo 11:

j = tasa de inters nominal m = frecuencia de capitalizacin (en un ao) n = perodos de capitalizacin ( si es un ao , m = n )

Cul es la tasa efectiva de inters anual correspondiente a una tasa nominal anual de 25% con capitalizacin mensual? Datos i=? j = 25% m = 12 Solucin i = ((1+0.25 / 12)12 -1) x 100 i = ((1+0.0208333) 12 -1) x 100 i = ((1.0208333) 12 -1 ) x 100 i = (1.28073156 - 1) x 100

i = 28.07 % tasa efectiva anual 2.3 TASA EFECTIVA PROPORCIONAL (p) Cuando se quiere conocer la tasa efectiva proporcional para perodos inferiores a un ao se aplica la siguiente frmula :

p = (( 1 + i)

m / n

1 ) 100

donde :

p = inters efectivo proporcional i = inters efectivo anual m = subperodo inferior a un ao ( dia, semana, mes , etc.) n : Total de subperidos en un ao

Ejemplo 12 : Se tiene una tasa efectiva anual de 18% encontrar la tasa efectiva mensual. Datos i = 18% m =1 n : 1 x 12 = 12 p=? Solucin p = ((1+0.18) 1/12 - 1) x 100 p = ((1+0.18) 0.08333333 - 1) x 100 p = [(1.18) 0.08333333 - 1) x 100 p = ((1.01388843) 0.08333333 - 1) x 100 ip = 1.39% efectivo mensual 2.4. TASAS EQUIVALENTES :

Si se trata de perodos anuales n=m

Tasa efectiva (i) equivalente a tasa nominal (j) i = ( ( 1 + j / m ) n - 1 ) X 100

Ejemplo 13: 13: Calcular la tasa efectiva anual de inters correspondiente a una tasa nominal anual de 17% , con capitalizacin mensual. Datos i=? j = 17% = 0.17 m = 12 n = 12 Solucin i = ( ( 1+ 0.17 / 12) 12 1 ) x 100 i = [ ( 1+ 0.01416667) 12 1 ) x 100

i = (( 1.01416667) 12 1) x 100

i = 18.40 % tasa efectiva anual Tasa nominal ( j ) equivalente a tasa efectiva ( i ) j = ( ( 1+ i ) 1 / n - 1 ) x m x100 Ejemplo 14 : Cul es la tasa nominal anual equivalente a una tasa efectiva anual de 12.5% , si la capitalizacin es trimestral ? Datos i : 12.5% =0.125 n:4 m:4 j:? Solucin j = ( ( 1+ 0.125)1/4 - 1 ) x m x 100 j = ( (1.125) 0.25 1) x 4 x 100 j = ( 1.02988357 1) x 4 x 100 j = ( 0.02988357) x 4 x 100 j = 11.95% nominal anual

Ejemplo 15 : Cul es la tasa nominal anual equivalente a una tasa efectiva anual de 23.% , si la capitalizacin es mensual Datos i = 23 % =0.23 j=? m = 12 n = 12 Solucin j = ( (1+ 0.23) 1/12 - 1 ) x m x 100 j = (1.01740084 - 1 ) x 12 x 100 j = 20.88% tasa nominal anual

3.

EL VALOR FUTURO - Vf

El valor futuro o capitalizacin es el proceso por el cual los intereses se suman al capital o renta y puede darse en las siguientes situaciones : Valor futuro de un Stock o Monto Valor futuro de una Renta

3.1

Valor futuro de un Stock i

Va

2 3 n

Vf

En estos casos se utiliza la siguiente expresin :

Vf = Va ( 1+ i)

n

El factor se denomina factor simple de capitalizacin - FSC Ejemplo 1 : Se tiene un capital de s/. 250,000 , el cual se ha depositado en un banco durante ocho meses a una tasa efectiva mensual de 5%. Calcule el monto al finalizar el perodo. Datos Va : S/250,000 i : 5% n :8 Vf : ? Solucin Vf = 250,000 x (1+0.05)8 Vf = 250,000 x 1.47745544 Vf = s/.369,363.86

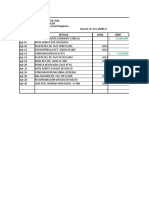

Si deseamos calcular slo el inters tenemos : I = 250,000 x ( 1 - (1 + 0.05)8 ) I = s/. 119,363.86 Tambin se puede expresar en forma tabular, es decoir mediante un cuadro de capitalizacin : n 1 2 3 4 5 6 7 8 M n-1 250,000 262,500 275,625 289,406.25 303,876.56 319,070.39 335,023.91 351,775.11 I 12,500 13,125 13,781.25 14,470.31 15,193.83 15,953.52 16,751.20 17,588.76 M 262,500 275,625 289,406.25 303,876.56 319,070.39 335,023.91 351,775.11 369,363.87

1.2

Valor futuro de Rentas

R1 1

R2 2

R3 3

R4 4

Rn n

Vf = ?

En estos casos se utiliza la expresin :

Vf = R (1 + i ) n 1 i

(FCS) factor de capitalizacin de la serie IMPORTANTE : En el curso se est trabajando con rentas vencidas Ejemplo 2: 2: A cunto ascender el monto de una anualidad vencida de $10,000 durante 8 aos si se invierte a la tasa del 6% de inters efectivo anual ? Datos i : 6% Vf : ? R : 10,000 N:8 Solucin Vf = 10,000 x ( 1+ 0.06) 8 - 1 0.06 Vf = 10,000 x 1.59384807 -1 0.06 Vf = 10,000 x 9.897468 Vf = $ 98,974.68 Respuesta : al cabo de 8 aos el monto obtenido sera igual a $98,974.68 Vamos a efectuar el mismo clculo utilizando el mtodo tabular Perodo 1 2 3 4 5 6 7 8 Saldo capital 10,000.00 20,600.00 31,836.00 43,746.16 56,370.93 69,753.19 83,938.38 98,974.68 TOTALES Renta 10,000 10,000 10,000 10,000 10,000 10,000 10,000 10,000 80,000 Inters 0.00 600.00 1,236.00 1,910.16 2,624.77 3,382.26 4,185.19 5,036.30 18,974.68 Renta+ inters 10,000.00 10,600.00 11,236.00 11,910.16 12,624.77 13,382.26 14,185.19 15,036.30 98,974.68

El primer perodo es cero ,porque es renta vencida

Ahora utilzando la hoja electronica tenemos :

4. EL VALOR ACTUAL Va

Valor actual es aquel monto o renta , que a una determinada fecha anterior o fecha focal, tendr un valor equivalente ( a inters compuesto ) , es decir es un valor actuarial. Es muy utilizado en la evaluacin de opciones de inversin y en los descuentos de ttulos valores (letras o pagars) Se pueden presentar las siguientes situaciones : 4.1 Actualizacin de un Monto Actualizacin de una serie Actualizaciones mixtas

Actualizacin de un monto i Va = ? Frmula :

Va = Vf (1 + i ) n

2 3 n

Vf

donde:

FSA-Factor simple de Actualizacin Va = Capital , valor actual o valor presente Vf = Monto o valor futuro i = Tasa de inters efectiva n = Perodo de tiempo

Ejemplo 3 Hallar el valor actual de $5,000. pagaderos en 5 aos a la tasa anual efectiva de 6% Datos Va : ? Vf : $5,000. n:5 i : 6% Solucin C = 5000 / (1+0.06) 5 C = 5000 / 1.33822558 C= $ 3,736.29

4.2

Actualizacin de Rentas

Va= ? Frmula :

R1 0 1

R2 2

R3 Rn 3 ............................................. ..n

Va = R

1 + (1 + i ) n i

FAS-factor de actualizacin de la serie) Ejemplo 4 : Determinar el valor actual de una anualidad vencida de s/.40,000, que ser pagada durante 3 aos a la tasa de inters del 45%. Datos Va : ? R : S/ 40,000 n:3 i :45% Solucin Va = 40,000 x 1 - (1 + 0.45) - 3 0.45 Va = 40,000 x 1 0.32801673 0.45 Va = 40,000 x 1.49329616 Va = S/. 59,731.85 El valor actual de las tres rentas de s/. 59.731.85

10

EJERCICIOS PROPUESTOS 1. La Agencia de viajes ha decidido ahorrar $ 30,200. El Banco nos paga 2.4% mensual. Se pide : Transcurridos ocho meses calcule el Valor futuro Elabore la comprobacin tabular R: M = $36,509.56 2. Hallar el Valor futurode la siguiente serie : 630 430 430 430 500 500 500 500

8 meses

i .: 6.18% mensual R : Vf = 4,667.17

i : 4,82% mensual

3. Dentro de 180 das se tiene que pagar una letra de S/.12,300. Transcurridos 55 das queremos cancelar la obligacin. A cunto ascender el valor actual si la tasa de inters mensual es de 1.8% Grafique la operacin R: Va = S/. 11,418.18 4. Se tiene dos opciones para ahorrar S/. 33,100 durante 7 meses : a) El Banco X que nos paga 10.3% anual efectivo b) El banco W que nos paga 2.22 % trimestral efectivo c) El banco Z que nos paga 0.95% mensual efectivo Cual es la mejor opcin? R : El Banco Z con M = S/. 35,364.89 5. Se ha adquirido un equipo de aire acondicionado para el albergue Shipibo , el cual ser pagado en ocho cuotas iguales de $ 122.40. La tasa de inters efectiva mensual es de 3.29%. Se pide : Grafique la operacin Calcule el Valor actual al trmino del segundo perodo R : Va =$ 656.74 6. Hallar el valor futuro de :

11

950 720 720 720

580

580

580

580

8 meses

i : 3.10% mensual R : Vf = 5,869.98 7.

i : 2.18% mensual

Hallar el Valor actual del siguiente flujo ( Inters mensual : 4.10%) 0 1 2 3 4 5 6 7 8 9 meses

210

220

220

220 370 370 370 370 370

R : Va = 2,185.77 8. Se desea adquirir un vehiculo para transporte de turistas y se tienen tres propuestas : PROPUESTA A B c DETALLE Inicial de $4,800 y seis letras mensuales de $2,000 cada una Seis letras mensuales de $1,500 cada una y seis letras mensuales de $1,200 cada una ( consecutivas) Inicial de $ 2,500 y ocho letras mensuales de $1,650

Elabore el grfico de cada propuesta que propuesta elegira?- La tasa de interes para las tres propuestas del 2.7% mensual efectivaUtilize la actualizacin (Va) R: - Propuesta A : C = $15,742.94 - Propuesta B : C = $13,803.01 - Propuesta C : C = $ 14,230.48

BIBLIOGRAFIA CONSULTADA ALIAGA VALDEZ, Carlos. Matemticas Financieras Un enfoque prctico . Edic. Prentice

12

Hall. Colombia. 2002 ESPINOZA HUERTAS, Abdas. Matemtica Financiera Simplificada. Lima .2000 FLORES CEBRIN ,Luis . Matemticas Financieras . Lima , 2001 GITMAN J. ,Lawrence . Principiosde Administracin Financiera. Edic. Addison Wesley. Mxico. 2000 MARIOS ALFARO, Csar. Matemticas Financiera simplificada en EXCEL . Lima 2002 ALIAGA VALDEZ, Carlos. Funciones y herramientas de EXCEL para la gestin financiera. Edic. CITEC. Lima 2000

MATEMTICAS FINANCIERAS La Matemtica Financiera es una derivacin de la matemtica aplicada que estudia el valor del dinero en el tiempo, combinando el capital, la tasa y el tiempo para obtener un rendimiento o inters, a travs de mtodos de evaluacin que permiten tomar decisiones de inversin. Llamada tambin anlisis de inversiones, administracin de inversiones o ingeniera econmica. Se relaciona multidisciplinariamente, con la contabilidad, por cuanto suministra en

momentos precisos o determinados, informacin razonada, en base a registros tcnicos, de las operaciones realizadas por un ente privado o publico, que permiten tomar la decisin mas acertada en el momento de realizar una inversin; con el derecho, por cuanto las leyes regulan las ventas, los instrumentos financieros, transportes terrestres y martimos, seguros, corretaje, garantas y embarque de mercancas, la propiedad de los bienes, la forma en que se pueden adquirir, los contratos de compra venta, hipotecas, prstamos a inters; con la economa, por cuanto brinda la posibilidad de determinar los mercados en los cuales, un negocio o empresa, podran obtener mayores beneficios econmicos; con la ciencia poltica, por cuanto las ciencias polticas estudian y resuelven problemas econmicos que tienen que ver con la sociedad, donde existen empresas e instituciones en manos de los gobiernos. Las matemticas financieras auxilian a esta disciplina en la toma de decisiones en cuento a inversiones, presupuestos, ajustes econmicos y negociaciones que beneficien a toda la poblacin; con la ingeniera, ingeniera, que controla costos de produccin en el proceso fabril, en el cual influye de una manera directa la determinacin del costo y depreciacin de los equipos industriales de produccin; con la informtica, que permite optimizar procedimientos manuales relacionados con movimientos econmicos, inversiones y negociaciones; con la sociologa, la matemtica financiera trabaja con inversiones y proporciona a la sociologa las herramientas necesarias para que las empresas produzcan ms y mejores beneficios econmicos que permitan una mejor calidad de vida de la sociedad y con las finanzas, disciplina que trabaja con activos financieros o ttulos valores e incluyen bonos, acciones y prestamos otorgados por instituciones financieras, que forman parte de los elementos fundamentales de las matemticas financieras. Por ello, las matemticas financieras son de aplicacin eminentemente prctica, su estudio esta ntimamente ligado a la resolucin de problemas y ejercicios muy semejantes a los de la vida cotidiana, en el mundo de los negocios. Dinero y finanzas son indesligables.

3.

El dinero "El dinero es el equivalente general, la mercanca donde el resto de las

mercancas expresan su valor, el espejo donde todas las mercancas reflejan su

13

igualdad y su proporcionalidad cuantitativa " [URL 3].

Segn la economa habitual [URL 4], dinero es cualquier cosa que los miembros de una comunidad estn dispuestos a aceptar como pago de bienes y deudas, cuya funcin especifica estriba en desempear la funcin de equivalente general. general. El dinero surgi espontneamente en la remota antigedad, en el proceso de desarrollo del cambio y de las formas del valor. A diferencia de las otras mercancas, el dinero posee la propiedad de ser directa y universalmente cambiable por cualquier otra mercanca. Marx procede en este terreno de modo distinto. Cuando analiza el trueque directo de

mercancas descubre el dinero en forma germinal... [URL 3].

3.1.

Funciones del dinero

Formas concretas en que se manifiesta la esencia del dinero como equivalente general. En la economa mercantil desarrollada, el dinero cumple las cinco funciones siguientes: 1) medida del valor [URL 3] Con el dinero podemos medir, por ejemplo, el patrimonio que tiene cada ciudadano. Y tambin podemos medir el precio de cada hora de trabajo social medio. De manera que si expresamos el valor del patrimonio personal en dinero, despus debemos expresar este dinero en horas de trabajo... 2) medio de circulacin, 3) medio de acumulacin o de atesoramiento, 4) medio de pago y 5) dinero mundial . Siendo su funcin elemental la de intermediacin en el proceso de cambio. cambio. El hecho de que los bienes tengan un precio proviene de los valores relativos de unos bienes con respecto a otros.

3.2. Tipos de dinero

Dinero mercanca: Consiste en la utilizacin de una mercanca (oro, sal, cueros) como medio para el intercambio de bienes. La mercanca elegida debe ser: duradera, transportable, divisible, homognea, de oferta limitada. Dinero signo: Billetes o monedas cuyo valor extrnseco, como medio de pago, es superior al valor intrnseco. El dinero signo es aceptado como medio de pago por imperio de la ley que determina su circulacin (curso legal). El dinero signo descansa en la confianza que el pblico tiene en que puede utilizarse como medio de pago generalmente aceptado. Dinero giral: Representado por los depsitos bancarios.

La transformacin del dinero en capital [URL 3]

El dinero se transforma en capital cuando con l compramos los factores objetivos y los factores subjetivos para producir riqueza. Los factores objetivos son los medios de produccin y los factores subjetivos son la fuerza de trabajo. Por lo tanto, el dinero como capital se diferencia del dinero como simple dinero por la clase peculiar de mercancas que compra: medios de produccin y fuerza de trabajo. La economa convencional slo capta el dinero como medio de cambio, y el dinero que funciona como capital igualmente lo capta como medio de cambio. Y es cierto que el dinero que circula como capital funciona como medio de cambio. La diferencia no estriba, por lo tanto, en la funcin que desempea en el mercado, sino en la clase de mercancas que se compra con l. El dinero como simple dinero se emplea como medio de cambio de medios de consumo personal, mientras que el dinero como capital se emplea como medio de cambio de medios de produccin y de fuerza de trabajo...

3.3. Sistemas monetarios

Un sistema monetario es un conjunto de disposiciones que reglamentan la circulacin de la moneda de un pas. Tradicionalmente, los pases eligieron el oro y la plata como la base de un sistema monetario mono metalista. Cuando adoptaron ambos metales a la vez, se trataba de un sistema bimetalista. Actualmente todas las divisas (dlar, Euro, yen, etc.) son dinero fiduciario. En pocas de inflacin, la gente trata de desprenderse inmediatamente del dinero que se desvaloriza y de retener aquellos bienes que conservan su valor.

14

3.4. Los bancos y el dinero bancario

El dinero bancario est constituido por los depsitos en los bancos, cajas de ahorro, compaas financieras o cajas de crdito. Los bancos reciben depsitos de sus clientes y conceden prstamos a las familias y a las empresas. El volumen de los prstamos concedidos es superior al de los depsitos que mantienen sus clientes.

4.

Al parecer, la palabra "banco" procede de los que utilizaban los cambistas para trabajar en las plazas pblicas en las ciudades italianas medievales. El oficio de cambista era entonces una profesin muy especializada que requera amplios conocimientos ya que las docenas de pequeos Estados existentes entonces mantenan en circulacin centenares de diferentes monedas que eran aceptadas para el comercio, no por su valor facial, sino por el peso y ley del metal en que se acuaban y que slo un experto discernimiento poda establecer [URL 4].

Evolucin histrica. histrica. Como sealbamos en la introduccin, estas instituciones nacen en la Europa medieval, en las Repblicas aristocrticas italianas, Venecia, Gnova, Florencia, a mediados del siglo XII con la finalidad de prestar servicios de depsito. Al multiplicarse los bancos, amplan sus operaciones, agregan la emisin de certificados, antecedentes de nuestros actuales billetes. Juan Fugger fue el iniciador en Alemania de una familia de banqueros y comerciantes que uni su destino empresarial a la corona. Se constituy en el prestamista de Carlos V. Desde Italia la prominencia comercial y bancaria pas a Holanda y al norte de Europa. En 1605 nace el Banco de Amsterdam, primer banco moderno que no tuvo como todos los bancos italianos carcter de sociedad familiar o personal. Integrado por comerciantes a causa de la ubicacin geogrfica de su ciudad y puerto, fue un factor de primer orden para la economa de Holanda y Alemania. El Banco de Inglaterra fundado en 1694, como consecuencia de los prstamos que otorga, el gobierno le autoriz a emitir billetes.

Los Bancos

4.1.

Clases de bancos

4.1.1. Segn el origen del capital

Bancos pblicos: pblicos: El capital es aportado por el estado. Bancos privados: privados: El capital es aportado por accionistas particulares. Bancos mixtos o Banca Asociada: Asociada: Su capital proviene de aportes privados y estatales.

4.1.2. Segn el tipo de operacin

Bancos corrientes: corrientes: Los ms comunes, sus operaciones habituales incluyen depsitos en cuenta corriente, caja de ahorro, prstamos, cobranzas, pagos y cobranzas por cuentas de terceros, custodia de ttulos y valores, alquileres de cajas de seguridad, financiacin, etc. Bancos especializados: especializados: Tienen una finalidad crediticia especfica (Bancos Hipotecarios, Banco Industrial, Banco Agrario). Bancos de emisin: emisin: Actualmente representados por bancos oficiales. Bancos Centrales: Centrales: Son las casas bancarias de categora superior que autorizan el funcionamiento de entidades crediticias, las supervisan y controlan.

4.2.

Sistema Bancario

4.2.1. Banco Central

Es la autoridad monetaria por excelencia en cualquier pas que tenga desarrollado su sistema financiero. Es una institucin casi siempre estatal que tiene la funcin y la obligacin de dirigir la poltica monetaria del gobierno. Funciones. Funciones.

15

Emisin de moneda de curso legal con carcter exclusivo. Es el banco de los bancos. Los bancos comerciales tienen una cuenta corriente en el Banco Central de igual forma que los individuos tienen las suyas en los comerciales. Es el asesor financiero del gobierno y mantiene sus principales cuentas. Es el encargado de custodiar las reservas de divisas y oro del pas. Es el prestamista en ltima instancia de los bancos comerciales. Determina la relacin de cambio entre la moneda del pas y las monedas extranjeras. Maneja la deuda pblica. Ejecuta y controla la poltica financiera y bancaria del pas.

4.2.2. Bancos Comerciales

Dedicados al negocio de recibir dinero en depsito, los cuales los presta, sea en forma de mutuo, de descuento de documentos o de cualquier otra forma. Son considerados adems todas las operaciones que natural y legalmente constituyen el giro bancario. Funciones. Funciones. - Aceptar depsitos. - Otorgar adelantos y prstamos. Los depsitos (pasivos) son deudas del banco hacia el pblico, por las cuales el banco paga un inters. Los prstamos (activos) son deudas del pblico al banco, por ellos el banco recibe un inters, la diferencia entre ambos constituye la ganancia (spread) que les otorga la actividad de intermediarios financieros.

4.3.

Componentes del dinero y creacin monetaria

Dinero son los billetes y monedas de circulacin legal en un pas, en poder del pblico, ms los depsitos bancarios en cuenta corriente movilizados mediante el cheque. O sea, el primer componente es el dinero en efectivo, el segundo es el denominado dinero bancario originado en la prctica de los negocios. Los depsitos en cuenta corriente son denominados depsitos a la vista y son los que guardan mayor relacin con el dinero en efectivo. En los pases de elevado desarrollo econmico-financiero, la masa de cheques en circulacin representa una proporcin muy significativa respecto del total monetario. Los depsitos a plazo (cajas de ahorro, cuentas especiales, plazo fijo) poseen distintos grados de convertibilidad lquida. Desde el punto de vista de la creacin monetaria, existen dos tipos de dinero: dinero: Base monetaria o dinero primario (emitido por la autoridad financiera, BCR). Dinero secundario (inyectado por los bancos a travs del poder adquisitivo generado por los prstamos). Las entidades financieras tienen facultad de dar crditos hasta un determinado porcentaje de los depsitos captados. La autoridad monetaria establece una reserva obligatoria (efectivo mnimo o encaje), el resto puede ser afectado a operaciones de crdito. Un cheque no es dinero, sino simplemente una orden a un banco para transferir una determinada cantidad de dinero, que estaba depositada en l. Los depsitos no son una forma visible o tangible de dinero, sino que consisten en un asiento contable en las cuentas de los bancos. En los pases con un sistema financiero desarrollado, los billetes y las monedas representan una pequea parte del total de la oferta monetaria.

4.4. La creacin del dinero bancario

El dinero otorga a su poseedor capacidad de compra. Ese dinero puede ser creado de dos maneras: - Por emisin, dispuesta por la entidad autorizada en cada pas (BCR). - Por los prstamos que otorgan las entidades financieras. Dado que los depsitos bancarios son convertibles en dinero lquido, los bancos tienen que

16

asegurarse de que en todas las circunstancias se encuentren en posicin de hacer frente a las demandas de liquidez (billetes y monedas) por parte de sus depositantes. La prctica bancaria muestra que el uso generalizado de cheques significa que cada da slo un pequeo porcentaje de los depsitos bancarios son convertidos en dinero efectivo y esos retiros son compensados con los ingresos de efectivo que otras personas realizan. De esta forma, los banqueros han comprobado que pueden crear depsitos bancarios por encima de sus reservas lquidas. Las reservas lquidas legalmente requeridas o encaje bancario es la fraccin de depsitos que los bancos deben mantener como reservas. Si en un determinado momento todos los clientes de un banco quisieran a la vez retirar sus depsitos, el banco no podra atender todas las peticiones. Activos financieros Los activos pueden ser: - Reales : tienen valor por s mismos (mercaderas, muebles). - Financieros : tienen valor por lo que representan (billetes, depsitos bancarios). a. Efectivo: activo financiero lquido por excelencia. b. Depsitos bancarios: tienen mayor o menor liquidez segn sean a la vista o a trmino. c. Ttulos valores: - Acciones: ttulos emitidos por las sociedades de capital a favor de sus socios, para acreditar su condicin de tales. - Pagars: promesas de pago emitidas por una persona (librador) a favor de otra (beneficiario). - Letras de cambio: rdenes de pago emitidas por un librador a favor de un beneficiario y a cargo de otra persona. - Ttulos de deuda, pblicos y privados: sus titulares pasan a ser acreedores del ente emisor de aquellos. Reciben una renta fija.

5.

Crdito

Trmino utilizado en el comercio y finanzas para referirse a las transacciones que implican una transferencia de dinero que debe devolverse transcurrido cierto tiempo. Por tanto, el que transfiere el dinero se convierte en acreedor y el que lo recibe en deudor; los trminos crdito y deuda reflejan pues una misma transaccin desde dos puntos de vista contrapuestos. Finalmente, el crdito implica el cambio de riqueza presente por riqueza futura.

5.1. Clases de crdito 5.1.1. Segn el origen:

a. Crditos comerciales , son los que los fabricantes conceden a otros para financiar la produccin y distribucin de bienes; crditos a la inversin, demandados por las empresas para financiar la adquisicin de bienes de equipo, las cuales tambin pueden financiar estas inversiones emitiendo bonos, pagars de empresas y otros instrumentos financieros que, por lo tanto, constituyen un crdito que recibe la empresa; b. Crditos bancarios , son los concedidos por los bancos como prstamos, crditos al consumo o crditos personales, que permiten a los individuos adquirir bienes y pagarlos a plazos; c. Crditos hipotecarios , concedidos por los bancos y entidades financieras autorizadas, contra garanta del bien inmueble adquirido; d. Crditos contra emisin de deuda pblica . Que reciben los gobiernos centrales, regionales o locales al emitir deuda pblica; e. Crditos internacionales , son los que concede un gobierno a otro, o una institucin internacional a un gobierno, como es el caso de los crditos que concede el Banco Mundial.

17

5.1.2. Segn el destino:

De produccin : Crdito aplicado a la agricultura, ganadera, pesca, comercios, industrias y transporte de las distintas actividades econmicas. De consumo: Para facilitar la adquisicin de bienes personales. Hipotecarios , destinados a la compra de bienes inmuebles,

5.1.3. Segn el plazo:

A corto y mediano plazo: Otorgados por Bancos a proveedores de materia prima para la produccin y consumo. A largo plazo: Para viviendas familiares e inmuebles, equipamientos, maquinarias, etc.

5.1.4. Segn la garanta:

Personal. Crditos a sola firma sobre sus antecedentes personales y comerciales. Real (hipotecas ). Prendarias cuando el acreedor puede garantizar sobre un objeto que afecta en beneficio del acreedor.

5.2. Cmo est dividido y cul es la finalidad de una cartera de crditos? [URL 5]

La cartera de crditos est dividida en: crditos comerciales, crditos a micro empresas (MES), crditos de consumo y crditos hipotecarios para vivienda. Los crditos comerciales y de micro empresas son otorgados a personas naturales o personas jurdicas y los crditos de consumo y crditos hipotecarios para vivienda son slo destinados a personas naturales. Por lo dems los crditos comerciales, de micro empresas y de consumo, incluyen los crditos otorgados a las personas jurdicas a travs de tarjetas de crditos, operaciones de arrendamiento financiero o cualquier otra forma de financiamiento que tuvieran fines similares a los de estas clases de crditos. a) Crditos comerciales : Son aquellos que tienen por finalidad financiar la produccin y comercializacin de bienes y servicios en sus diferentes fases. b) Crditos a las Micro Empresas MES): Son aquellos crditos destinados al financiamiento de actividades de produccin, comercio o prestacin de servicios siempre que renan stas dos caractersticas: - Que el cliente cuente con un total de activos que no supere o sea equivalente a los US $ 20,000. Para ste clculo no toman en cuenta los inmuebles del cliente. - El endeudamiento del cliente en el sistema financiero no debe exceder de US $ 20,000 o su equivalente en moneda nacional. Cuando se trate de personas naturales su principal fuente de ingresos deber ser la realizacin de actividades empresariales, por lo que no consideran en sta categora a las personas cuya principal fuente de ingresos provienen de rentas de quinta categora. c) Crditos de consumo : Son crditos que tienen como propsito atender el pago de bienes, servicios o gastos no relacionados con una actividad empresarial. d) Crditos hipotecarios para vivienda : Son aquellos crditos destinados a la adquisicin, construccin, refaccin, remodelacin, ampliacin, mejoramiento y subdivisin de vivienda propia, siempre que tales crditos sean otorgados amparados con hipotecas debidamente inscritas, pudiendo otorgarse los mismos por el sistema convencional de prstamo hipotecario, de letras hipotecarias o por cualquier otro sistema de similares caractersticas.

5.3. Cmo es clasificado un deudor? [URL 5]

La clasificacin del deudor est determinada principalmente por su capacidad de pago, definida por el flujo de fondos y el grado de cumplimiento de sus obligaciones. Si un deudor es responsable de varios tipos de crditos con una misma empresa, la clasificacin estar basada en la categora de mayor riesgo. En caso que la responsabilidad del deudor en dos o ms empresas financieras incluyen obligaciones que consideradas individualmente resulten con distintas clasificaciones, el deudor ser clasificado a la categora de mayor riesgo que le haya sido asignada por cualquiera de las empresas cuyas deudas representen mas del 20% en el sistema, considerndose para dicho efecto la ltima informacin disponible en la central de riesgo.

18

5.4. En que categoras es clasificado un deudor de la cartera de crditos? [URL 5]

Cada deudor que es responsable de uno o varios tipos de crditos ser clasificado de acuerdo a las siguientes categoras: Categora Normal ( 0 ) Categora con problemas Potenciales (1) Categora Deficiente ( 2 ) Categora Dudoso ( 3 ) Categora Prdida ( 4 )

5.5. Qu criterios son asignados en cada una de las categoras al clasificarse a un deudor de un crdito comercial? [URL 5]

Para determina la clasificacin en ste tipo de crdito deber considerarse fundamentalmente el anlisis del flujo de fondos del deudor. Adicionalmente la empresa del sistema financiero considerar si el deudor tiene crditos vencidos y/o en cobranza judicial en la empresa y en otras empresas del sistema, as como la posicin de la actividad econmica del deudor y la competitividad de la misma, lo que en suma determinar las siguientes categoras: a) Si el deudor es clasificado en categora Normal (0), esto significa que es capaz de atender holgadamente todos sus compromisos financieros, es decir, que presenta una situacin financiera lquida, bajo nivel de endeudamiento patrimonial y adecuada estructura del mismo con relacin a su capacidad de generar utilidades, cumple puntualmente con el pago de sus obligaciones, entendindose que el cliente los cancela sin necesidad de recurrir a nueva financiacin directa o indirecta de la empresa. b) Si la clasificacin est en la categora con Problemas Potenciales (1 ), esto significa que el deudor puede atender la totalidad de sus obligaciones financieras, sin embargo existen situaciones que de no ser controladas o corregidas en su oportunidad, podran comprometer la capacidad futura de pago del deudor. Los flujos de fondos del deudor tienden a debilitarse y se presentan incumplimientos ocasionales y reducidos. c) Si es clasificado en categora Deficiente (2 ), esto quiere decir que el deudor tiene problemas para atender normalmente la totalidad de sus compromisos financieros, que de no ser corregidos pueden resultar en una prdida para la empresa del sistema financiero. En este caso el deudor presenta una situacin financiera dbil y un nivel de flujo de fondos que no le permite atender el pago de la totalidad del capital y de los intereses de las deudas, pudiendo cubrir slo estos ltimos y adems incumplimientos mayores a 60 das y que no exceden de 120 das. d) La categora Dudoso (3 ), significa que es altamente improbable que el deudor pueda atender a la totalidad de sus compromisos financieros. El deudor no puede pagar ni capital ni intereses, presentando una situacin financiera crtica y muy alto nivel de endeudamiento, con incumplimientos mayores a 120 das y que no exceden de 365 das. e) Si la clasificacin es considerada en categora Prdida (4) , esto quiere decir que las deudas son consideradas incobrables pese a que pueda existir un valor de recuperacin bajo en el futuro. El deudor ha suspendido sus pagos, siendo posible que incumpla eventuales acuerdos de reestructuracin. Adems, se encuentra en estado de insolvencia decretada, ha pedido su propia quiebra, presentando incumplimientos mayores a 365 das.

6.

Toma de decisiones [URL 1]

La unidad para la toma de decisiones es una persona o una organizacin pblica o privada a travs de sus autoridades y gerentes respectivamente.

En el mundo real, las situaciones por resolver son mltiples y variadas y para solucionarlos los recursos son escasos. Las disciplinas que ayudan a tomar decisiones son la Economa y la Administracin. Entre varias alternativas de solucin obviamente optaremos por la mejor de ellas. La unidad para la toma de decisiones es una persona u organizacin pblica o privada a travs de sus autoridades y gerentes respectivamente. Por lo general todo problema tiene los siguientes elementos: la unidad que toma la decisin, las variables controlables (internas o endgenas), las variables no controlables (del entorno o exgenos), las alternativas, la carencia de recursos y la decisin en s misma que llevan a escoger alternativas ms eficientes y ptimas o que produzcan resultados beneficiosos.

19

Você também pode gostar

- Comunicado de Proyecto de InnovaciónDocumento1 páginaComunicado de Proyecto de InnovaciónrimachportAinda não há avaliações

- Tarea Pucp 3 - RicardoDocumento2 páginasTarea Pucp 3 - RicardorimachportAinda não há avaliações

- Cantidad de Material FBFDocumento3 páginasCantidad de Material FBFrimachportAinda não há avaliações

- Tutoria 1 Sopa de LetrasDocumento1 páginaTutoria 1 Sopa de Letrasrimachport100% (1)

- Eba Ebr EdaDocumento1 páginaEba Ebr EdarimachportAinda não há avaliações

- Tutoria 1 Sopa de LetraDocumento1 páginaTutoria 1 Sopa de Letrarimachport100% (1)

- 4 - Hoja de Ruta JEC IEDocumento2 páginas4 - Hoja de Ruta JEC IErimachportAinda não há avaliações

- Resultados Evaluación ALAS 2013 - IDocumento1 páginaResultados Evaluación ALAS 2013 - IrimachportAinda não há avaliações

- Formatos Asistencia Docentes y AdminstrativosDocumento3 páginasFormatos Asistencia Docentes y AdminstrativosrimachportAinda não há avaliações

- ListaDocumento25 páginasListarimachportAinda não há avaliações

- Tarjeta de ControlDocumento1 páginaTarjeta de ControlVictor FrancoAinda não há avaliações

- Informe Final de Evaluación Curso Taller - Cuantificado (Enviado A Paola)Documento3 páginasInforme Final de Evaluación Curso Taller - Cuantificado (Enviado A Paola)rimachportAinda não há avaliações

- Jornada Laboral y RefrigerioDocumento7 páginasJornada Laboral y RefrigeriorimachportAinda não há avaliações

- Imagenes e CelulaDocumento7 páginasImagenes e CelularimachportAinda não há avaliações

- Plan de Trabajo Del Comité AmbientalDocumento4 páginasPlan de Trabajo Del Comité AmbientalCarola AparicioAinda não há avaliações

- Capacitacion PedagogicaDocumento3 páginasCapacitacion PedagogicarimachportAinda não há avaliações

- Lección La FamiliaDocumento2 páginasLección La FamiliarimachportAinda não há avaliações

- Hoja de Asistencia U.a.P. 2013 Adm. Neg. Intern.Documento3 páginasHoja de Asistencia U.a.P. 2013 Adm. Neg. Intern.rimachportAinda não há avaliações

- Esquema PAT Propuesta - 2015Documento6 páginasEsquema PAT Propuesta - 2015Hanns Joseph Sanchez TorrezAinda não há avaliações

- Ayuda Visual 5Documento6 páginasAyuda Visual 5Kevin Godoy BernacheaAinda não há avaliações

- Torneo de Chess S.B. 2012Documento1 páginaTorneo de Chess S.B. 2012rimachportAinda não há avaliações

- Segundo ExamenDocumento2 páginasSegundo ExamenrimachportAinda não há avaliações

- Cálculo, Curso CTA 2014Documento2 páginasCálculo, Curso CTA 2014rimachportAinda não há avaliações

- Actividad Yo Soy...Documento2 páginasActividad Yo Soy...rimachportAinda não há avaliações

- Cuento, El Programador de AjedrezDocumento3 páginasCuento, El Programador de AjedrezrimachportAinda não há avaliações

- LOGICADocumento1 páginaLOGICAdayvicitoAinda não há avaliações

- Hoja VectoresDocumento3 páginasHoja VectoresrimachportAinda não há avaliações

- Problemas de Ingenio MatematicoDocumento5 páginasProblemas de Ingenio MatematicorimachportAinda não há avaliações

- Placas Tectónicas Activas en El Planeta TierraDocumento1 páginaPlacas Tectónicas Activas en El Planeta TierrarimachportAinda não há avaliações

- Yeyati - Programa Dinero Levy-YeyatiDocumento9 páginasYeyati - Programa Dinero Levy-YeyatiemigiupponiAinda não há avaliações

- Arqueo de Caja, Empresa La MaravillaDocumento4 páginasArqueo de Caja, Empresa La MaravillaJoseph Manuel Sánchez Abadillo100% (1)

- TyC DaviPlata 09102019Documento24 páginasTyC DaviPlata 09102019Rubén RiveraAinda não há avaliações

- Funcion Si y o Caso2 Resuelto Con Capturas 2016Documento25 páginasFuncion Si y o Caso2 Resuelto Con Capturas 2016CB Christian100% (1)

- Ejercicio Práctico de Comercial S JuanDocumento2 páginasEjercicio Práctico de Comercial S JuanGloriaVazquez100% (1)

- Contabilidad para No ContadoresDocumento23 páginasContabilidad para No ContadoresJuan PerezAinda não há avaliações

- Examen Final Segundo Intento Gestión de TesoreriaDocumento7 páginasExamen Final Segundo Intento Gestión de Tesoreriamariosolorzano100% (2)

- Procedimientos Fraude InformaticoDocumento80 páginasProcedimientos Fraude InformaticoCarlosAgurtoOrozco100% (1)

- Matemáticas FinancierasDocumento85 páginasMatemáticas Financieraseramgarcia80% (5)

- Catálogo PoesíaDocumento7 páginasCatálogo PoesíaAlcioneditoraAinda não há avaliações

- ) $) ' Tqu@$58" (N : Información Del PeriodoDocumento5 páginas) $) ' Tqu@$58" (N : Información Del PeriodoDayanaAinda não há avaliações

- Ley Fintech EcuaodrDocumento10 páginasLey Fintech EcuaodrJuan AndradeAinda não há avaliações

- Ross+Problemas Resueltos Set 2013Documento8 páginasRoss+Problemas Resueltos Set 2013Miguel Antonio Calderón Rojas71% (7)

- Caso El Golfista - Pag.77. FinalDocumento29 páginasCaso El Golfista - Pag.77. FinalJaime Luis MoncadaAinda não há avaliações

- Contabilidad Aplicada Hoja de Ejercicios 6Documento4 páginasContabilidad Aplicada Hoja de Ejercicios 6roli rojas camposAinda não há avaliações

- Act 2 GrupalDocumento4 páginasAct 2 GrupalKevin Rodriguez0% (1)

- Problemas K Aã Os e Irregulares 2010Documento3 páginasProblemas K Aã Os e Irregulares 2010Cristao PoporopoAinda não há avaliações

- Monografia Contabilidad BasicaDocumento7 páginasMonografia Contabilidad BasicaCirculo De Estudios CoredAinda não há avaliações

- Auxiliar ContableDocumento4 páginasAuxiliar ContableHerbax SahagúnAinda não há avaliações

- Practica 4Documento2 páginasPractica 4OsvaldoAinda não há avaliações

- Taller Propuesto Empresa Distribuidora de Juguetes LtdaDocumento8 páginasTaller Propuesto Empresa Distribuidora de Juguetes LtdaMariana HernandezAinda não há avaliações

- Tesina Lucila BarriosDocumento4 páginasTesina Lucila Barriosgustavo_cantelmiAinda não há avaliações

- Reconocimiento de Diferencia de Cambio - Nic 21 PDFDocumento15 páginasReconocimiento de Diferencia de Cambio - Nic 21 PDFLuis Francisco Benavides0% (1)

- Practica Comun 1Documento5 páginasPractica Comun 1Van Albert Choqu AlbAinda não há avaliações

- Estadística FinalDocumento12 páginasEstadística Finaleldeiviss100% (1)

- Doc. 580 CHEQUES POSFECHADOS TRATAMIENTO CONTABLE EFECTIVO Y EQUIVALENTES NORMAS INTERNACIONALES DE INFORMACIÓN FINANCIERA (NIIF) PDFDocumento4 páginasDoc. 580 CHEQUES POSFECHADOS TRATAMIENTO CONTABLE EFECTIVO Y EQUIVALENTES NORMAS INTERNACIONALES DE INFORMACIÓN FINANCIERA (NIIF) PDFcomunicaciones4124100% (1)

- Act 4 Cuadro Comparativo.Documento3 páginasAct 4 Cuadro Comparativo.Ruben ValenzuelaAinda não há avaliações

- Yulissa Zalometh Solano CuestaDocumento1 páginaYulissa Zalometh Solano CuestaGuillermo Gomez JimenezAinda não há avaliações

- Enanitos Verdes - Guitarras BlancasDocumento6 páginasEnanitos Verdes - Guitarras BlancasDaniel ChapilliquenAinda não há avaliações

- Empresa Comercial LA FORTUNADocumento6 páginasEmpresa Comercial LA FORTUNAARELIS VALERAAinda não há avaliações