Escolar Documentos

Profissional Documentos

Cultura Documentos

Le Controle Fiscal Au Maroc

Enviado por

Moussaoui MohamedDireitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Le Controle Fiscal Au Maroc

Enviado por

Moussaoui MohamedDireitos autorais:

Formatos disponíveis

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

Partie I : le contrle fiscal :

Introduction :

Le pourquoi du contrle fiscal ?

Un systme dimposition dclaratif dans la plupart des cas, chose qui implique :

Risques derreurs, omissions

Risque de fraude.

Divergences des interprtations des dispositions de la loi fiscale par les parties.

Do la ncessit dun contrle de la part de lAF pour sassurer que le contribuable se conforme

aux dispositions lgales.

Afin de bien accomplir cette mission de contrle la lgislation dote lAF dune panoplie de

droits et de pouvoirs :

I.

Droits et pouvoirs de lAF :

a. Le droit de contrle :

Permet lAF de contrler les dclarations faites par les contribuables afin de sassurer

de lexactitude de ces dclarations.

Contrler lensemble des documents ncessaires ltablissement de lassiette fiscale.

Permet lAF de faire des investigations apprciation de la comptabilit.

Ce contrle peut se faire de plusieurs manires :

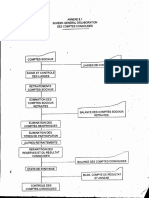

Type de contrle

Contrle sur pice

Caractristiques

Sassurer du respect des obligations

dclaratives par les contribuables.

Sassurer

de

lexactitude

des

dclarations.

Contrle sur place

Plus approfondi.

Porte

sur

lensemble

de

la

comptabilit.

Apprcier les dclarations et propose

des redressements.

Contrle densemble de la situation fiscale

Concerne les personnes physiques.

Il vise contrler la cohrence entre

le revenu dclar et certaines

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 1

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

dpenses indiciaires ou relles.

b. Droit de constatation :

Donne le droit lAF de demander la prsentation des factures, livres, registres et

documents professionnels sur place.

Il permet aussi de constater des lments physiques dexploitation (stocks).

Ce droit est soumis quelques formalits :

il sexerce dans les horaires lgaux du travail de lAF et contribuable.

Ncessit de remise dun avis de constatation au contribuable avec accus de rception.

Etablissement dun avis de clture sign par les deux parties.

Etablissement dun PV dans 30 jours aprs clture contenant les constatations de

lagent, une copie de PV est remise au contribuable qui dispose dun dlai de 8 jours

pour faire part de ses observations.

c. Le droit la communication :

LAF La possibilit de demander quelques agents de lui fournir toutes informations que

juge ncessaires pour accomplir a bien sa mission, parmi les personnes auxquelles lAF peut

demander communication dune information :

Toutes personnes physiques ou morales passibles des impts (mme les personnes

exonrs).

Les organismes soumis au contrle de ltat (ADP, OFFICES).

Les AF des pays avec lesquels le Maroc sign une convention de non double

imposition.

Toutefois cette demande dinformation est soumise des formalits :

Formulation de la demande par crit avec mention de ladresse complte et le numro de

tlphone de service qui demande linformation.

elle sexerce dans les locaux des PP ou PM concernes.

Possibilit de ne pas communiquer la totalit de dossier dans des cas prcis (prestation des

services en matire de conseil fiscal, juridique) secret professionnel.

LAF nas pas le droit de demander communication dune information qui remonte plus

de 10 ans (dure obligatoire de conservation des documents comptables).

d. Le droit de premption :

En vertu de ce droit lAF peut prendre la place dun acqureur dun bien ou un droit

immobilier selle estime que le prix de vente ou les dclarations estimatives des dits biens et

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 2

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

droits sont insuffisants et que le paiement des droits exigibles sous estimation de lAF na pu

pas tre obtenu lamiable.

e. Le pouvoir dapprciation :(apprciation de la comptabilit)

En utilisant ce pouvoir lAF peut relever 2 situations :

a) La comptabilit comporte des irrgularits graves 1:

Dans ce cas lagent charg de la vrification peut remettre en cause la comptabilit de

lentreprise et reconstitue les bases dimposition suivant les donns dont dispose.

b) La comptabilit ne comporte pas des irrgularits graves :

Lagent vrificateur ne peut mettre en cause la comptabilit sauf sil apporte preuve de

linsuffisance des chiffres dclars par le contribuable.

LAF peut oser de ce pouvoir pour rectifier les prix de vente et dachat pratiqus par une

entreprise dont le domicile fiscale est au Maroc et une autre entreprise hors du Maroc soit par

voie de comparaison aux prix des entreprises similaires ou bien sur la base des informations dont

dispose lAF viter le transfert des bnfices.

LAF galement la possibilit de limiter les montants des prestations refactures par des

entreprises trangres pour leurs tablissements stables si lAF juge les dits montants exagrs

suivant les mmes conditions que le cas prcdent.

Avec lutilisation toujours de ce pouvoir lAF peut redresser les prix et dclarations estimatives sils

sont jugs non conformes la valeur vnale du bien qui en fait lobjet.

Avec cette panoplie de pouvoir et droit dont dispose lAF le contribuable peut se trouver priv de

certains droits ou tre victime dun abus de la part de lAF. Pour viter cela le lgislateur introduit

plusieurs mesures qui vise la protection du contribuable dont notamment la rglementation stricte

de droit la communication, dfinition claire des irrgularits graves, implication des juges dans les

commission darbitrage, fixation dune dure limite pour le contrle, reprsentation des

contribuables dans les commissions darbitrage..

Aprs avoir cit les droits et pouvoir de lAF il est temps de poser une question qui est :

Que peut pousser lAF pour faire un contrle fiscal ?

Ya pas de raison spcifique mais plusieurs raison dont :

La loi dfinit les irrgularits graves.

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 3

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

Les directives de la part de la DGI pour contrler une activit, secteur, mtier

Absence de dclaration de la part de contribuable.

Dclaration divergentes.

Contrle dun tiers dtection danomalies chez un contribuable.

La dlation.

Evolution anormale des indicateurs de performance de lentreprise.

Cessation dactivit arrt de compte avant dpart ???

Opration de restructurations (fusion) histoire des plus values.

Comment lAF choisit les contribuables objet de contrle ?

2

types de contribuables :

i.

contribuables contrls dans le cadre de la programmation annuel du contrle tablie

sur la base des tudes et propositions de DIR et DIP.

LAF vise optimiser les moyens humains en ciblant les dossiers les plus rentables.

ii.

Contribuables contrls hors programmation annuel :

Sous base de propositions de contrle aprs oprations de recoupement.

En cas de dtection des anomalies lors de lexamen des dclarations du contribuable.

LAF ne dispose pas tout le temps de droit pour contrler les dclarations des contribuables et

dexaminer leurs situation fiscale mais la loi fixe des dlais limites pour faire ce travail dlai de

prescription.

II.

La prescription :

La prescription est le droit de reprise dont dispose lAF pour rparer les insuffisances, erreurs,

omissions de toutes natures qui touche lassiette, la liquidation et le paiement dun impt donn.

Ce droit peut porter sur limposition initiale que complmentaire, aussi lAF le droit de vrifier

des critures dj vrifis sans que cette vrification ne puisse modifier les bases dimpositions

retenus lors de la premire vrification.

LAF peut rparer galement :

Insuffisances, erreurs, omissions constats dans la dtermination de lassiette, calcul de

limpt

Omissions au titre des impts ou taxes en cas de non dpt des dclarations.

Insuffisance des prix et dclarations estimatives.

Insuffisance de perception, erreurs, omissions dans la liquidation de limpt.

A. Le dlai de prescription :

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 4

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

En Matire de lIS : jusquau 31 dcembre de la 4ime anne qui suit la clture de lexercice

concern. Ce dlai peut tre prorog en cas de rception par le contribuable dune lettre de

notification portant sur lexercice en question avant lcoulement du premier dlai.

En matire de lIR : jusquau 31 dcembre de la 4ime anne suivant celle :

Dont le contribuable acquis un revenu imposable.

Au cours de laquelle la cession dun bien ou un droit immobilier est rvl lAF.

Au cours de laquelle la cession des valeurs mobilires et autres titres est rvl

lAF.

(La rvlation peut tre cause dun acte denregistrement ou le dpt dune

dclaration du profit foncier ou profits des capitaux mobiliers).

Ce dlai peut tre prorog en cas de rception par le contribuable dune lettre de

notification portant sur lexercice en question avant lcoulement du premier dlai.

En matire de la Taxe sur la valeur ajout : jusquau la 4ime anne suivant lanne ou la

taxe est due. Ce dlai peut tre prorog en cas de rception par le contribuable dune lettre

de notification portant sur lexercice en question avant lcoulement du premier dlai.

En matire de droits denregistrement : 4 ans aprs la date denregistrement de lacte ou de

la convention.

Interruption et suspension du dlai de prescription :

o

Interruption du dlai veut dire lannulation de premier dlai (dj commenc) est

de faire courir un nouveau dlai cette interruption peut tre cause de la

rception :

De la 1ire lettre de notification relative la procdure normale.

De la 1ire lettre de notification relative la procdure acclre.

De la 1ire lettre de notification relative la rgularisation des IRS.

De la 1ire lettre de notification relative la vrification en matire des profits

fonciers.

De la 1ire lettre de notification relative la TO. (absence de dclaration).

De la 1ire lettre de notification relative la TO pour infractions aux

dispositions relatives la prsentation des documents.

Suspension du dlai de prescription : veut dire larrt du dlai de prescription

une date donne cause dun acte dtermin par la loi (pourvoi devant la CLT).

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 5

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

Toutefois cette histoire de dlais de prescription nest pas opposable au fisc dans quelques cas

dont :

Dficits imputables sur des exercices non prescrit qui trouvent lorigine dans des exercices

dj prescrits.

Non respect des conditions doctroi des avantages fiscaux.

Cas de provision irrgulire (sans objet mais figurent sur le bilan).

Entreprise en liquidation prolonge.

Non respect des conditions de bnfice de rgime particulier de fusion.

Non respect de laffectation des stocks (cas de fusion).

Non respect des conditions de dduction de lintrt sur les prts au logement.

III.

La vrification de la comptabilit :

Cest un ensemble dopration qui permet lAF dexaminer sur place la comptabilit dune entit

et de sassurer de sincrit et de la valeur probante de celle-ci confrontation avec des donns

matrielles.

Dans le cadre de la vrification de la comptabilit et pour rectifier les base dimposition lAF peut

utilise plusieurs procdures dont la procdure normale et la procdure acclre.

1. La procdure normale : dans le cadre de cette procdure il faut respecter quelques

constats :

a) Adresse dun avis de vrification 15 jours avant le dmarrage de vrification.

b) Respect de la dure limite de vrification (6 mois ou 12 mois suivant le CAHT).

c) Notification des redressements, 2 cas :

LII ne rectifie pas les impositions initiales : avise le contribuable par une

LRAC.

LII rectifie les impositions initiales : dans ce cas lIV est tenue de :

Notifier au contribuable avec LRAC ou remise en main propre, les

motifs, la nature, les redressements ventuels.

Il linvite de lui faire parvenir soit lacceptation soit les observations

dans un dlai de 30 jours de la date de rception de la notification.

Il informe le redevable qu dfaut de rponse dans les dlais,

limposition est tablie et ne peut tre contest que par rclamation.

d) La rponse de contribuable : suite lenvoi de la premire notification au

contribuable 2 cas de figure peuvent se prsenter :

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 6

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

Le contribuable ne rpond pas, dans ce cas le contribuable est impos

sur les bases notifies.

le contribuable rpond avec acceptation totale ou partielle : dans ce

cas une 2ime lettre est notifie au redevable dans un dlai de 60 jours avec

mission dimposition sur la bases des redressements accepts.

e) Les effets des notifications :

1 Notification :

prescrit la priode contrle.

Ouvre un dlai de rponse de 30 jours.

Fixe les limites dimposition.

Emission de rle dans le cas de non rponse de contribuable.

2ime Notification :

Fixation des limites de redressement.

Ouvre la possibilit de recours devant la CLT.

Emission du rle en cas de non rponse de contribuable.

ire

f) La Nullit de la procdure : la procdure est nulle dans les cas suivants :

Non envoi de lavis de vrification.

Non envoi de la charte de contribuable.

Non rponse de lIV aux observations de contribuable dans un dlai de 60 jours.

2. La procdure acclre :

a) Cas de mise en uvre de la procdure acclre :

Le rsultat fiscal de la priode non couverte par la prescription dans le cas

de cession, cessation, transformation de la forme, liquidation

Cas des redevables qui cessent davoir un domicile fiscal au Maroc.

Imposition initiales de la TVA en cas de cessation.

b) Particularit de la procdure acclre :

Cette procdure prsente des particularits par rapport la procdure normale :

Le recours devant la CLT nempche pas lmission du rle juste aprs la 2ime

notification.

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 7

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

Possibilit de contester la dcision infonde du CNRF devant le tribunal dans un dlai de

60 jours aprs rception de la dcision.

IV.

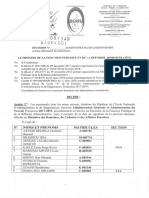

Les commissions darbitrages :

A. La Commission locale de taxation :

Les attributions de la CLT :

Elle statue sur les litiges qui leurs sont soumis.

Se dclarent incomptente lorsquil sagit dune interprtation dune loi.

Composition de la CLT :

Un prsident : magistrat.

Reprsentant des autorits locales : reprsentant de gouverneur.

Reprsentant de lAF.

Reprsentant des redevables.

Fonctionnement de la CLT :

Elle peut servir des conseils dun expert (2 au plus).

Elle entende les 2 parties sparment et les confronte sur demande ou sil est

ncessaire.

Les membres ont voix dlibrante, en cas de partage gal celle de prsident

est prpondrante.

Elle statue valablement en prsence de 3 membres dont le prsident et le

reprsentant des contribuables, et en prsence de prsident et 2 autres

membres lors dune 2ime runion.

Un dlai de 24 mois maximum pour la prise de dcision.

Notification de la dcision aux parties dans un dlai de 4 mois.

B. La commission nationale de recours fiscal :

Elle est compose de 7 sous commission.

Les attributions de la CNRF : (les mmes que la CLT sauf diffrence dans le dlai

ncessaire pour la prise de dcision qui est de 12 mois).

La Composition de la CNRF :

7 magistrats.

30 fonctionnaires.

100 reprsentants des contribuables.

Le fonctionnement des sous commission : (mme chose que la CLT)

Conditions de recours devant la CLT :

Dans un dlai de 60 jours aprs notification de la dcision de la CLT.

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 8

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

V.

60 jours aprs la notification de lIV de limpossibilit que la CLT statue

dans un dlai de 24 mois.

La taxation doffice :

A. Procdure de la Taxation doffice :

a. Taxation doffice avec notification :

Cette procdure est mise en uvre dans les cas suivants :

Non dpt de dclaration des dclarations du RF, RG, du CAEtc.

Dclaration non complte (manque dinformation ncessaire pour lassiette).

Non versement des retenus la source dont le contribuable est responsable.

Avant toute taxation doffice il faut inviter le contribuable retardataire par LRAR se conformer

dans un dlai de 30 jours, dfaut une notification comportant les bases dimposition lui est

adresse. Cette imposition est dfinitive est ne peut tre conteste que par voie de rclamation.

b. Taxation doffice sans notification :

Elle est mise en uvre si le contribuable sabstient de prsenter des documents ou refuse de

se soumettre au contrle.

i.

Procdure de la taxation doffice sans notification :

Invitation de contribuable pour se conformer dans un dlai de 15 jours.

A dfaut de prsentation des documents dans ce dlai, le redevable est

sanctionn par une amende de 2000 DH, cette sanction doit tre porte sur une

lettre qui accorde au redevable un dlai supplmentaire de 15 jours pour se

conformer ou justifier labsence de la comptabilit.

A dfaut de conformit le contribuable est imposable doffice sans notification

avec application dune astreinte, cette imposition ne peut tre conteste que par

voie de rclamation

Partie II : les contentieux fiscaux :

Plusieurs causes peuvent tre lorigine des contentieux fiscaux dont :

Le contrle fiscal.

La taxation doffice.

Rectification par correspondance (pratique professionnelle).

Dans le but de trancher les litiges fiscaux plusieurs voies sont possibles.

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 9

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

I.

La procdure administrative :

Il est impossible de saisir le tribunal avant dadresser une rclamation au DG de la DGI toutefois

cette rclamation ne peut en aucune cas faire obstacle au recouvrement des sommes exigibles avec

possibilit de restitution totale ou partielle des dites sommes aprs dcision ou jugement.

Cette rclamation doit tre faite dans un dlai de 6 mois aprs paiement spontan de la taxe

contest soit 6 mois de la date de mise en recouvrement de ltat de produit, rle ou ordre des

recettes.

Cette rclamation se faite sous forme dune lettre dont elle est mentionn limpt contest ainsi

que les arguments qui justifient la requte de redevable.

Suite au dpt de la rclamation le DG de la DGI est tenue de rpondre dans un dlai de 6 mois,

la rponse peut soit favorable c'est--dire que le DG de la DGI admis la requte de contribuable,

dans ce cas un ordre de restitution ou un titre de dgrvement est tabli en faveur de contribuable.

En cas de rponse refusant ou de non rponse de la DGI, cette dernire est appele notifie au

contribuable les motifs de refus de la requte.

II.

La procdure judiciaire :

Le contribuable peut saisir le tribunal dans les cas ci-aprs :

Rponse de la DGI non fonde (non satisfait pour le redevable) est ce dans un dlai dun

mois suivant la date de notification de la dcision de la DGI.

En cas de silence de la DGI est ce galement dans un mois suivant lexpiration du dlai

donn lAF pour rpondre la rclamation de contribuable.

NB : dans cette note jutilise quelque abrviation, dont la signification est comme suit :

AF : Administration fiscale.

I I : inspecteur des Impts.

I V : inspecteur vrificateur.

LRAR : Lettre recommande avec accuse de rception.

DGI : Direction Gnrale des Impts.

CLT : Commission Local de Taxation.

CNRF : Commission nationale de recours fiscal.

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 10

Le Contrle Fiscal au Maroc.

Note succinct

Auteur : Mohamed Moussaoui

TO : Taxation dOffice.

Contact : Amoussaouimed@gmail.com

Etudiant Chercheur en Sciences de Gestion (Audit, Fiscalit, Contrle de Gestion, Finance).

Page 11

Você também pode gostar

- La Délinquance fiscale et l'inutilité des recettes fiscales sur le développement de la GuinéeNo EverandLa Délinquance fiscale et l'inutilité des recettes fiscales sur le développement de la GuinéeNota: 5 de 5 estrelas5/5 (1)

- Le Controle Fiscal Au Maroc PDFDocumento12 páginasLe Controle Fiscal Au Maroc PDFConsortium100% (1)

- Resultat Du Controle FiscalDocumento10 páginasResultat Du Controle FiscalIsmail Hammani100% (1)

- Controle Fiscal Rapport PDFDocumento15 páginasControle Fiscal Rapport PDFFatima zahraAinda não há avaliações

- Controle FiscalDocumento11 páginasControle Fiscalzentrum0% (1)

- Masterle Controle Fiscale WOrdDocumento15 páginasMasterle Controle Fiscale WOrdjihane amrani100% (1)

- Controle FiscalDocumento67 páginasControle Fiscalemmanuel100% (1)

- Le Contrôle FiscalDocumento99 páginasLe Contrôle FiscalbebahAinda não há avaliações

- Le Contentieux Fiscal - p1Documento13 páginasLe Contentieux Fiscal - p1Yassine ZemmouriAinda não há avaliações

- Le Controle Fiscal Au MarocDocumento12 páginasLe Controle Fiscal Au MarocMery Meziani100% (1)

- L'optimisation fiscale pour les particuliers: édition 2022 - retrouvez nous sur www.jpsudconseil.comNo EverandL'optimisation fiscale pour les particuliers: édition 2022 - retrouvez nous sur www.jpsudconseil.comAinda não há avaliações

- Des comptes annuels à la déclaration I.Soc.: Manuel de fiscalité pratique (Belgique)No EverandDes comptes annuels à la déclaration I.Soc.: Manuel de fiscalité pratique (Belgique)Ainda não há avaliações

- Le Controle Fiscal Au Maroc FRDocumento78 páginasLe Controle Fiscal Au Maroc FRRabie EL FOUISSIAinda não há avaliações

- Les Vices de Procédure de Contrôle Fiscal Au Maroc, Quels Effets Sur La Procédure Nullité RelativeDocumento81 páginasLes Vices de Procédure de Contrôle Fiscal Au Maroc, Quels Effets Sur La Procédure Nullité RelativeTaleb Boubacar Rim67% (3)

- Du Controle FiscalDocumento7 páginasDu Controle FiscalRomualde NdzAinda não há avaliações

- Le Contrôle Fiscal Au MarocDocumento77 páginasLe Contrôle Fiscal Au MarocNawfal MerrakyAinda não há avaliações

- Le Contrôle Fiscal D'une SociétéDocumento83 páginasLe Contrôle Fiscal D'une SociétéKarim CHEIKH100% (2)

- Le Controle Fiscal Au MarocDocumento140 páginasLe Controle Fiscal Au Marocel hazbi fadila100% (5)

- Audit FiscaleDocumento16 páginasAudit FiscaleAmél Benoufella100% (1)

- La Fraude Fiscale Au MarocDocumento50 páginasLa Fraude Fiscale Au MarocmedAinda não há avaliações

- Controle Fiscal PPDocumento2 páginasControle Fiscal PPkaoutarAinda não há avaliações

- Projet de Fin D'annã© e 4if Version FinalDocumento51 páginasProjet de Fin D'annã© e 4if Version Finaltaha rachid100% (1)

- Rapport Auditfiscal FinalDocumento96 páginasRapport Auditfiscal Finalhajaraf100% (1)

- Administration FiscaleDocumento28 páginasAdministration Fiscaledourhani100% (1)

- Contrôle Fiscal RapportDocumento16 páginasContrôle Fiscal RapportZineb Korchi100% (1)

- Rapport DgiDocumento17 páginasRapport DgiKhaoūla AbAinda não há avaliações

- Memoire Sur Le Controle FiscalDocumento92 páginasMemoire Sur Le Controle FiscalAitamokhtar100% (2)

- La Fraude Fiscale Et Le Contentieux Repressif 1Documento24 páginasLa Fraude Fiscale Et Le Contentieux Repressif 1Roukaya Charaf100% (1)

- Controle Fiscal PDFDocumento48 páginasControle Fiscal PDFAitamokhtarAinda não há avaliações

- FISCALIT2Documento24 páginasFISCALIT2يوسف المحدادAinda não há avaliações

- Essai D'évaluation de La Fraude Fiscale Et Moyens de Lutte PDFDocumento156 páginasEssai D'évaluation de La Fraude Fiscale Et Moyens de Lutte PDFPrecis CompteAinda não há avaliações

- Verification FiscaleDocumento9 páginasVerification FiscalechelbiAinda não há avaliações

- Controle FiscalDocumento197 páginasControle Fiscalamine berrebihAinda não há avaliações

- Memoire Online - Le Controle Fiscal Au Maroc - Organisation Et Pratique de La Vérification DN Kle Comptabilité - Said OURCHAKOUDocumento2 páginasMemoire Online - Le Controle Fiscal Au Maroc - Organisation Et Pratique de La Vérification DN Kle Comptabilité - Said OURCHAKOUMohamed ZoubairAinda não há avaliações

- Memoire Online - L'Audit Fiscal - Kaaouana Hanen & Dhambri HichemDocumento68 páginasMemoire Online - L'Audit Fiscal - Kaaouana Hanen & Dhambri HichemNoureddine WinsAinda não há avaliações

- Le Contrôle Fiscal Au Maroc Cadre Légal Et Rôle de L - Expert Comptable PDFDocumento183 páginasLe Contrôle Fiscal Au Maroc Cadre Légal Et Rôle de L - Expert Comptable PDFMOHSINE HASSAN100% (2)

- Le Contribuable Face À L'administration FiscaleDocumento51 páginasLe Contribuable Face À L'administration Fiscalemourad100% (2)

- Rapport DGIDocumento31 páginasRapport DGISim SamoucheAinda não há avaliações

- Fraude Fiscale & Evasion FiscaleDocumento129 páginasFraude Fiscale & Evasion Fiscalemohamed100% (1)

- La Fraude Fiscale Au MarocDocumento128 páginasLa Fraude Fiscale Au MarocTaleb Boubacar RimAinda não há avaliações

- Les Limites À L'équité Fiscale MarocDocumento4 páginasLes Limites À L'équité Fiscale MarocBouchra KtamiAinda não há avaliações

- Rapport Fraude FiscaleDocumento20 páginasRapport Fraude FiscaleNor Nor CHAinda não há avaliações

- Le Contrôle Fiscal PDFDocumento58 páginasLe Contrôle Fiscal PDFdahouzmAinda não há avaliações

- Rachid - Mansourine Controle FiscalDocumento77 páginasRachid - Mansourine Controle FiscalDoudi kidsAinda não há avaliações

- Microsoft Word - SOMMAIRE Partie ThéoriqueDocumento32 páginasMicrosoft Word - SOMMAIRE Partie Théoriquekawtar elganaAinda não há avaliações

- Controle Etcontentieux Fiscal Chap Introd 1Documento12 páginasControle Etcontentieux Fiscal Chap Introd 1hammouda25Ainda não há avaliações

- Limpact Des Reformes Fiscales Sur Les en PDFDocumento55 páginasLimpact Des Reformes Fiscales Sur Les en PDFHajar AllamAinda não há avaliações

- Les Procédures Du Contrôle FiscalDocumento16 páginasLes Procédures Du Contrôle FiscalManal Mahri100% (4)

- Pfe Controle FiscalDocumento2 páginasPfe Controle FiscalAhmed EL HANITIAinda não há avaliações

- Droits Du Contribuable en Controle FiscalDocumento17 páginasDroits Du Contribuable en Controle FiscalHassnae Messrar100% (1)

- Le Contrôle Fiscal 2023Documento248 páginasLe Contrôle Fiscal 2023Mariam MarioumaAinda não há avaliações

- Systeme FiscauxDocumento18 páginasSysteme FiscauxNabil OggadiAinda não há avaliações

- 005 Le Recouvrement Force de L - ImpötDocumento29 páginas005 Le Recouvrement Force de L - ImpötBouzid RamdaneAinda não há avaliações

- Contentieux FiscalDocumento68 páginasContentieux Fiscalkemmach toufikAinda não há avaliações

- Contentieux FiscalDocumento20 páginasContentieux Fiscalmourad100% (1)

- Matrice - CSP - Edition 2016 PDFDocumento149 páginasMatrice - CSP - Edition 2016 PDFAhmedSerrar67% (3)

- 8 Rapport de Stage de Fin D'étudesDocumento88 páginas8 Rapport de Stage de Fin D'étudesMeryem TriquiAinda não há avaliações

- Droit-Fiscal-Version-Corrigée 1Documento16 páginasDroit-Fiscal-Version-Corrigée 1WahedSportAinda não há avaliações

- Finance PubliqueDocumento22 páginasFinance Publiqueyassin900Ainda não há avaliações

- Méthode Du SimplexeDocumento12 páginasMéthode Du SimplexeMoussaoui MohamedAinda não há avaliações

- Toute La Fonction Marketing PDFDocumento514 páginasToute La Fonction Marketing PDFMohamed Diarras100% (1)

- La Société en Nom CollectifDocumento6 páginasLa Société en Nom CollectifMoussaoui MohamedAinda não há avaliações

- Contrôle de Gestion Et Gestion BudgétaireDocumento39 páginasContrôle de Gestion Et Gestion BudgétaireEl Taoufik63% (8)

- Livre - Egalité Des Genre Croissance ÉconomiqueDocumento258 páginasLivre - Egalité Des Genre Croissance ÉconomiqueMoussaoui MohamedAinda não há avaliações

- Requetes AccessDocumento2 páginasRequetes AccessMoussaoui MohamedAinda não há avaliações

- L'AUDIT DANS Le Secteur Publique PDFDocumento199 páginasL'AUDIT DANS Le Secteur Publique PDFMohammed JabraneAinda não há avaliações

- Abandon de CR AncesDocumento1 páginaAbandon de CR AncesMoussaoui MohamedAinda não há avaliações

- RCF A Diffuser PDFDocumento34 páginasRCF A Diffuser PDFMoussaoui MohamedAinda não há avaliações

- Le Financement Des Société Par Actions - CopieDocumento8 páginasLe Financement Des Société Par Actions - CopieMoussaoui MohamedAinda não há avaliações

- Legislation Du Travail Au MarocDocumento12 páginasLegislation Du Travail Au MarocMoussaoui MohamedAinda não há avaliações

- Societe en Droit MarocainDocumento4 páginasSociete en Droit MarocainMoussaoui Mohamed100% (1)

- Le Financement Des Sociétés de CapitauxDocumento5 páginasLe Financement Des Sociétés de CapitauxMoussaoui MohamedAinda não há avaliações

- La SarlDocumento9 páginasLa SarlMoussaoui MohamedAinda não há avaliações

- Chapitre 4 Les Echanges Internationaux Synthese SiteDocumento1 páginaChapitre 4 Les Echanges Internationaux Synthese SiteOuthami BennaceurAinda não há avaliações

- Fouzi LEKJAA Directeur Du Budge 13 11 2014Documento21 páginasFouzi LEKJAA Directeur Du Budge 13 11 2014Moussaoui MohamedAinda não há avaliações

- Comptabilité Des SociétésDocumento5 páginasComptabilité Des SociétésMoussaoui Mohamed50% (2)

- La SarlDocumento9 páginasLa SarlMoussaoui MohamedAinda não há avaliações

- APPLICATION 2 L Histoire Des Grands PaysDocumento7 páginasAPPLICATION 2 L Histoire Des Grands PaysMoussaoui MohamedAinda não há avaliações

- Rectifié Compta StéDocumento4 páginasRectifié Compta StéMoussaoui MohamedAinda não há avaliações

- Consolidation Des ComptesDocumento24 páginasConsolidation Des ComptesMoussaoui MohamedAinda não há avaliações

- 12 Le Fonds de CommerceDocumento6 páginas12 Le Fonds de CommerceIsmael BalogunAinda não há avaliações

- Le Controle Fiscal Au MarocDocumento11 páginasLe Controle Fiscal Au MarocMoussaoui MohamedAinda não há avaliações

- Societe en Droit MarocainDocumento4 páginasSociete en Droit MarocainMoussaoui Mohamed100% (1)

- Les Couts CompletsDocumento14 páginasLes Couts CompletsMoussaoui MohamedAinda não há avaliações

- Analyse Des OrganisationsDocumento22 páginasAnalyse Des OrganisationsMoussaoui MohamedAinda não há avaliações

- Fiscalite, CoursDocumento29 páginasFiscalite, CoursMoussaoui MohamedAinda não há avaliações

- Chapitre II Administration de La S.ADocumento5 páginasChapitre II Administration de La S.AMoussaoui MohamedAinda não há avaliações

- Met Rech. M Finance II. S 3 Et 4. 2014.Documento405 páginasMet Rech. M Finance II. S 3 Et 4. 2014.Moussaoui MohamedAinda não há avaliações

- La Comptabilité Publique - 3Documento15 páginasLa Comptabilité Publique - 3simoxAinda não há avaliações

- Mind CafDocumento4 páginasMind CafdamascusholdingAinda não há avaliações

- Caroline Henricot EE 3Documento25 páginasCaroline Henricot EE 3Amine SlaouiAinda não há avaliações

- Inst JudiDocumento49 páginasInst JudiBizy JoopAinda não há avaliações

- Dossiermois FR + Page de GardeDocumento65 páginasDossiermois FR + Page de GardeelamigosolitarioAinda não há avaliações

- Cours Droit A1 2021Documento21 páginasCours Droit A1 2021bougarnoussamaAinda não há avaliações

- 0-RJS.5.Integral Sans FullerDocumento233 páginas0-RJS.5.Integral Sans Fullersergeeyaman2022Ainda não há avaliações

- Loi Fondamentale Hongroise (Traduction Française)Documento51 páginasLoi Fondamentale Hongroise (Traduction Française)Judicaël DaufinAinda não há avaliações

- Int La Tunisie de Mes RevesDocumento184 páginasInt La Tunisie de Mes Revesaad100% (1)

- Pfe Ilham InsafDocumento50 páginasPfe Ilham InsafOuiame ChahbouneAinda não há avaliações

- Decret Executif 11-118Documento10 páginasDecret Executif 11-118AmineAinda não há avaliações

- Le Grand Arcane Ou L'Occultisme (... ) Constant Alphonse Bpt6k655196Documento407 páginasLe Grand Arcane Ou L'Occultisme (... ) Constant Alphonse Bpt6k655196Vanderson LimaAinda não há avaliações

- Expose Admistration Et Legislation-1Documento7 páginasExpose Admistration Et Legislation-1Eric LegerAinda não há avaliações

- La Différence Entre L'opposition Et L'appelDocumento2 páginasLa Différence Entre L'opposition Et L'appeloussama totoAinda não há avaliações

- Migne. Patrologia Latina Tomus LVIII.Documento611 páginasMigne. Patrologia Latina Tomus LVIII.Patrologia Latina, Graeca et Orientalis100% (1)

- Le Socle D'Unetat Moderne: Le Chef de L'État A Présidé Hier L'Ouverture de L'Année Judiciaire 2011-2012Documento22 páginasLe Socle D'Unetat Moderne: Le Chef de L'État A Présidé Hier L'Ouverture de L'Année Judiciaire 2011-2012elmoudjahid_dzAinda não há avaliações

- Département D'état Des États-Unis: Catégorie ADocumento1 páginaDépartement D'état Des États-Unis: Catégorie Adog josiahAinda não há avaliações