Escolar Documentos

Profissional Documentos

Cultura Documentos

Evaluación de proyectos agroindustriales con cálculo de VAN y TIR

Enviado por

DianaJesúsGutiérrez100%(1)100% acharam este documento útil (1 voto)

87 visualizações2 páginastu64i6i757

Título original

Examen a Fepi

Direitos autorais

© © All Rights Reserved

Formatos disponíveis

DOCX, PDF, TXT ou leia online no Scribd

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentotu64i6i757

Direitos autorais:

© All Rights Reserved

Formatos disponíveis

Baixe no formato DOCX, PDF, TXT ou leia online no Scribd

100%(1)100% acharam este documento útil (1 voto)

87 visualizações2 páginasEvaluación de proyectos agroindustriales con cálculo de VAN y TIR

Enviado por

DianaJesúsGutiérreztu64i6i757

Direitos autorais:

© All Rights Reserved

Formatos disponíveis

Baixe no formato DOCX, PDF, TXT ou leia online no Scribd

Você está na página 1de 2

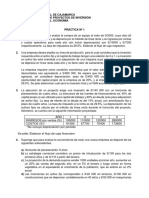

TERCER EXAMEN DE FORMULACIÓN Y EVALUACIÓN DE

PROYECTOS AGROINDUSTRIALES – GRUPO “A”

1) Usted requiere evaluar un proyecto con una inversión en activos fijos por 18.000

millones y en capital de trabajo por 8.500 millones. Los activos fijos se deprecian en

un 85% en línea recta durante la vida útil del proyecto, la cual es de 6 años, mientras

el capital de trabajo se re aprecia con la inflación. El proyecto incurre en gastos pre

operativo por valor de 2.000 millones de pesos en el momento 0. Al final de la vida

útil del proyecto se espera vender los activos fijos por valor de 7.000 millones y

recuperar el 87% del capital de trabajo.

Para financiar el proyecto se solicita un crédito por el 50% de la inversión realizada

en la fecha 0 para activos fijos y capital de trabajo. El crédito es a una tasa de interés

del 20% efectivo anual, que se pagara al final de cada ano y se amortizara en tres

pagos iguales en los años 4, 5 y 6. La tasa impositiva es del 35%, la inflación

esperada del 5% y la tasa de interés de oportunidad del 17%.

a) Hacer el Flujo de Caja del Proyecto.

b) Hacer el cuadro de Amortización.

c) Calcular el VAN y la TIR.

Supuestos principales:

Inversión en activos fijos: $ 18.000 millones

Inversión en capital de trabajo: $ 8.500 millones

Valor depreciable: 85%

Valor de salvamento: $ 2.700 millones

Depreciación anual línea recta: $ 2.550 millones

Inflación: 5%

Valor de venta activo fijo: $ 7.000 millones

Utilidad venta activo fijo: $ 4.300 millones

Impuestos a pagar: $ 1.505 millones

Ingreso neto venta activo fijo: $ 5.495 millones

Valor en libros del CT en periodo 6: $ 11.390 millones

Porcentaje a recuperar del CT: 87%

Valor a recuperar del CT: $ 9.910 millones

Perdida en la recuperación del CT $ 1.480 millones

Crédito tributario por recuperación CT $ 518 millones

Recuperación neta del CT $ 10.428 millones

2) Considere el siguiente flujo de fondos (expresado en miles de dólares), para un

proyecto Agroindustrial que no está sujeto al pago de impuesto sobre la renta.

a) Calcule el VAN del proyecto. La tasa de interés de oportunidad es del 10%.

b) Calcule la TIR del proyecto

c) Ahora suponga que se recibe un préstamo por 500mil dólares en el año 0. Se

repaga en cinco cuotas iguales de 100 mil dólares, del año 1 al año 5.

Anualmente se paga intereses del 10% sobre saldos. Construya el flujo del

proyecto financiado y calcule el VAN del mismo.

d) Calcule la TIR del proyecto financiado.

3) Usted se enfrenta a un proyecto de inversión de $us2.600, de los cuales $us400 son

un terreno de su propiedad, $us1.000 son edificaciones con una vida útil de 8 años,

$us400 son maquinaria y equipo con un vida útil de 5 años y el resto es capital de

trabajo. La inversión se realiza en forma instantánea y comienza a generar flujo a

razón de 1.000 $us/año. Calcule en VAN del proyecto que tiene una vida útil de 5

años, considerando una depreciación lineal de los activos, un costo de capital del

10%, el impuesto a las utilidades del 40% y el IVA sobre las ventas 13%.

4) El propietario de un edificio de departamento recibe $500.000 al año por concepto

de arrendamiento. Los gastos de operación u mantenimiento son de $200.000

anuales. La vida útil que le queda al edificio es de seis años, al final de los cuales el

edificio podrá venderse en $3.000.000. el edificio ya fue depreciado en su totalidad

y el impuesto a la renta y las ganancias extraordinarias es de 10%.

Se estudia el proyecto de convertir el edificio en un complejo de oficinas que

generaran ingresos anuales por $900.000 y costos anuales de operación y

mantenimiento de $300.000.

Para ello se debe invertir $2.000.000 en la remodelación del edificio, proceso que

tomara un año. El total de mejoras puede depreciarse en cinco años en línea recta,

sin calor residual. La remodelación permitirá utilizar el edificio por cinco años, al final

de los cuales podrá venderse por $4.000.000.

Presente los flujos de fondos con proyecto y sin proyecto. Considere una tasa de

oportunidad del 10% para VAN.

5) Una empresa Agroindustrial tiene un costo de deuda ponderado del 17%, el coste

de las acciones preferentes es de 8% y el costo de las acciones comunes es de

20%. Si la deuda representa el 25% del total, las acciones preferentes 25% y el

capital común el 50%. Determine el costo de capital promedio ponderado. La tasa

impositiva es del 30%.

Você também pode gostar

- Finanzas Corporativas Aplicadas. ¿Cuánto vale una empresa?No EverandFinanzas Corporativas Aplicadas. ¿Cuánto vale una empresa?Nota: 4 de 5 estrelas4/5 (10)

- Ejercicio 2.12 y 2.15Documento15 páginasEjercicio 2.12 y 2.15GabysAguas100% (2)

- SeguridadIndustrialEncuestaDocumento3 páginasSeguridadIndustrialEncuestaDianaJesúsGutiérrezAinda não há avaliações

- Evaluacion de InversionesDocumento13 páginasEvaluacion de InversionesManuel0% (1)

- 31 Ejercicios - Presupuesto de CapitalDocumento392 páginas31 Ejercicios - Presupuesto de CapitalMercedes Zapata100% (1)

- PRACTICA-CASOS Evaluacion de Proyectos Inversion-PWGLDocumento8 páginasPRACTICA-CASOS Evaluacion de Proyectos Inversion-PWGLanthony minho Caballero Iparraguirre100% (1)

- Examen FinalDocumento8 páginasExamen Finallmadueno10Ainda não há avaliações

- Capacitación fiscal para ejecutivos no fiscalistas 2019No EverandCapacitación fiscal para ejecutivos no fiscalistas 2019Nota: 4.5 de 5 estrelas4.5/5 (3)

- Análisis rentabilidad empresa nuevaDocumento29 páginasAnálisis rentabilidad empresa nuevaDianaJesúsGutiérrezAinda não há avaliações

- Centro de GravedadDocumento11 páginasCentro de GravedadDianaJesúsGutiérrezAinda não há avaliações

- Ejercicios de Van y TirDocumento9 páginasEjercicios de Van y TirLuna GitanaAinda não há avaliações

- Ejercicios de evaluación de proyectos de inversiónDocumento7 páginasEjercicios de evaluación de proyectos de inversiónfabriciobf0% (2)

- Ingenieria EconomíaDocumento5 páginasIngenieria EconomíaEljaer CastilloAinda não há avaliações

- Problemas ResueltosDocumento10 páginasProblemas ResueltosJavier BosigasAinda não há avaliações

- Estructura matemática para la evaluación de proyectos 4a ediciónNo EverandEstructura matemática para la evaluación de proyectos 4a ediciónAinda não há avaliações

- Tarea Academica N - 3Documento6 páginasTarea Academica N - 3Lissette Mallqui QuintanaAinda não há avaliações

- Trabajo Independiente 2Documento5 páginasTrabajo Independiente 2Dayana GuerraAinda não há avaliações

- Problemario de Formulación y Evlacuación de ProyectosDocumento16 páginasProblemario de Formulación y Evlacuación de ProyectosNazareth GonzálezAinda não há avaliações

- Proyecto CocaCola Seis Sigma PDFDocumento37 páginasProyecto CocaCola Seis Sigma PDFDianaJesúsGutiérrezAinda não há avaliações

- Six SigmaDocumento179 páginasSix SigmaDianaJesúsGutiérrezAinda não há avaliações

- Ejercicio de Diseño y Evaluacion de ProyectoDocumento9 páginasEjercicio de Diseño y Evaluacion de ProyectoRafael AguilarAinda não há avaliações

- Balotario Examen FinalDocumento6 páginasBalotario Examen FinalLia DLCVAinda não há avaliações

- Ejercicios de RepasoDocumento4 páginasEjercicios de RepasoEDiSsonAinda não há avaliações

- Guia de Flujo de Caja E.proyectoDocumento8 páginasGuia de Flujo de Caja E.proyectoJoyasDePlataSudAinda não há avaliações

- Minuta Constitucion Confecciones Ampi S.a.SDocumento6 páginasMinuta Constitucion Confecciones Ampi S.a.SMabel BarragánAinda não há avaliações

- MODULO IV ResueltosDocumento6 páginasMODULO IV ResueltosAndreMs AndreMsAinda não há avaliações

- Ejercicios FCEFDocumento3 páginasEjercicios FCEFNicole Vasco Rivera50% (2)

- VALOR DEL NEGOCIO - Pennacchioni PDFDocumento9 páginasVALOR DEL NEGOCIO - Pennacchioni PDFMaraBracamonteAinda não há avaliações

- Lomo saltado HACCPDocumento43 páginasLomo saltado HACCPDianaJesúsGutiérrez50% (8)

- Francheska 0322 Tarea 7.2 MBA 5040Documento15 páginasFrancheska 0322 Tarea 7.2 MBA 5040Cheska Cheska60% (5)

- HAZOPDocumento26 páginasHAZOPDianaJesúsGutiérrezAinda não há avaliações

- Obtener Archivo RecursoDocumento4 páginasObtener Archivo RecursoMaria Dolores Chugnas SalvatierraAinda não há avaliações

- Taller2 DMDocumento2 páginasTaller2 DMFelipe BocanegraAinda não há avaliações

- Ejercicio Aplicación - Flujo de FondosDocumento4 páginasEjercicio Aplicación - Flujo de FondosjulianAinda não há avaliações

- Evaluación proyectos agrícola tomates cultivo 4mesesDocumento4 páginasEvaluación proyectos agrícola tomates cultivo 4mesesAlvaro ChangAinda não há avaliações

- Obtener Archivo RecursoDocumento3 páginasObtener Archivo RecursoFlor Cubas MejíaAinda não há avaliações

- Trabajo Final Casos PropuestosDocumento4 páginasTrabajo Final Casos PropuestosJosmar HdezAinda não há avaliações

- UTP Proyectos EjerciciosDocumento5 páginasUTP Proyectos EjerciciosJhosep AlmendrasAinda não há avaliações

- Taller 1Documento4 páginasTaller 1Ximena CortesAinda não há avaliações

- Taller 3Documento3 páginasTaller 3LuisJaimeQuispeCalderonAinda não há avaliações

- Ejercicios para ResolverDocumento7 páginasEjercicios para ResolverPavel Pacheco100% (1)

- Análisis de rentabilidad de una nueva sucursal de confecciónDocumento6 páginasAnálisis de rentabilidad de una nueva sucursal de confecciónDanelisse MarzAinda não há avaliações

- Educacion Financiera MCMDocumento7 páginasEducacion Financiera MCMMarcelo Candell Moncada0% (1)

- Evaluación económico-financiera de proyectos de inversión en industria láctea, aditivos químicos y chocolatesDocumento9 páginasEvaluación económico-financiera de proyectos de inversión en industria láctea, aditivos químicos y chocolatessara0% (1)

- Problemas de inversión y flujos de cajaDocumento4 páginasProblemas de inversión y flujos de cajaAndres GalvezAinda não há avaliações

- Casos de Estudios 3er ParcialDocumento4 páginasCasos de Estudios 3er ParcialAna Karen Calamani FloresAinda não há avaliações

- Ejercicios Anualidades yDocumento3 páginasEjercicios Anualidades yJuanGonzales0% (1)

- Practicos InversionesiDocumento4 páginasPracticos Inversionesieda floresAinda não há avaliações

- 3-El Estudio de MercadoDocumento2 páginas3-El Estudio de MercadoCristopherTapiaManzanoAinda não há avaliações

- 1er Parcial I.Economica 11-06-2021 TelecomDocumento4 páginas1er Parcial I.Economica 11-06-2021 TelecomManuel AquinoAinda não há avaliações

- Ejercicios IvDocumento2 páginasEjercicios Ivnicolle.perez.19Ainda não há avaliações

- Evaluación proyecto expansión INPLASA Norte LimaDocumento4 páginasEvaluación proyecto expansión INPLASA Norte LimaJroamsfmAinda não há avaliações

- Ejercicios 2007 Evaluacion de Proyectos 1 - Cip - 2007Documento8 páginasEjercicios 2007 Evaluacion de Proyectos 1 - Cip - 2007Miguel Angel Guzman LopezAinda não há avaliações

- Guía 10 - Inflación y Financiación en ProyectosDocumento3 páginasGuía 10 - Inflación y Financiación en ProyectosTomy KurasAinda não há avaliações

- Guia8flujodecajaDocumento3 páginasGuia8flujodecajagustavoAinda não há avaliações

- Taller de Practica. VPN, RBC, Caue. Ingeniería EconomicaDocumento4 páginasTaller de Practica. VPN, RBC, Caue. Ingeniería EconomicaJuanda CastillaAinda não há avaliações

- Calculo VPN, TIR y rentabilidad proyectos inversiónDocumento3 páginasCalculo VPN, TIR y rentabilidad proyectos inversiónSimon Guerrero GAinda não há avaliações

- Guía 2 2019Documento3 páginasGuía 2 2019Carmen Moreno Adrianzén100% (1)

- Ejercicios Finanzas Corporativas - UDD (Preguntas)Documento7 páginasEjercicios Finanzas Corporativas - UDD (Preguntas)Ignacio AcuñaAinda não há avaliações

- Tarea 7-MPN-2023Documento6 páginasTarea 7-MPN-2023Mirabel MadrigalAinda não há avaliações

- Practico Eval. Inversiones 1 - UCASALDocumento5 páginasPractico Eval. Inversiones 1 - UCASALMaria LuisaAinda não há avaliações

- Administración Financiera para Contadores - Ejercitación Unidad 32Documento8 páginasAdministración Financiera para Contadores - Ejercitación Unidad 32Roque MolinaAinda não há avaliações

- DEP. Ejercicios Adicionales..Documento4 páginasDEP. Ejercicios Adicionales..Jorge Rojas GeldresAinda não há avaliações

- Balotario de Preguntas de DesarrolloDocumento2 páginasBalotario de Preguntas de DesarrolloDaniela Reyes OrtizAinda não há avaliações

- Aplicaciones Costo de CapitalDocumento3 páginasAplicaciones Costo de CapitalEddy W Mendoza TrujilloAinda não há avaliações

- Guia de Ejercicios 4Documento5 páginasGuia de Ejercicios 4ALFONSO FARIASAinda não há avaliações

- Evaluacion de Proyectos - IIDocumento2 páginasEvaluacion de Proyectos - IIFernando SanchezAinda não há avaliações

- Practica Calificada 3-4Documento1 páginaPractica Calificada 3-4Pastor Sebastián Zúñiga LinaresAinda não há avaliações

- Ejercicio de RepasoDocumento4 páginasEjercicio de RepasoGabriela OrellanaAinda não há avaliações

- Otros EjerciciosDocumento2 páginasOtros EjerciciosArleth SilesAinda não há avaliações

- EWGAWRGRSEHTJUYJUYDocumento3 páginasEWGAWRGRSEHTJUYJUYDianaJesúsGutiérrezAinda não há avaliações

- Retro Ex Cava DoraDocumento6 páginasRetro Ex Cava DoraDianaJesúsGutiérrezAinda não há avaliações

- Elaboración de NéctarDocumento19 páginasElaboración de NéctarDianaJesúsGutiérrezAinda não há avaliações

- Yogurt de ChochoDocumento6 páginasYogurt de ChochoJohnny Nuñez GomeroAinda não há avaliações

- Liofilizacionmangoencaps PDFDocumento173 páginasLiofilizacionmangoencaps PDFDianaJesúsGutiérrezAinda não há avaliações

- Banco de Ejercisios 2Documento4 páginasBanco de Ejercisios 2DianaJesúsGutiérrezAinda não há avaliações

- Medición y análisis estadístico de datos de vientoDocumento36 páginasMedición y análisis estadístico de datos de vientosuckerAinda não há avaliações

- SolarDocumento15 páginasSolarDianaJesúsGutiérrezAinda não há avaliações

- Practica Domiciliaria N°1 DreDocumento4 páginasPractica Domiciliaria N°1 DreDianaJesúsGutiérrezAinda não há avaliações

- Propaganda or If LemDocumento1 páginaPropaganda or If LemDianaJesúsGutiérrezAinda não há avaliações

- GasNaturalDocumento2 páginasGasNaturalElias Vidal MedinaAinda não há avaliações

- Vitamina CDocumento12 páginasVitamina CDianaJesúsGutiérrezAinda não há avaliações

- Caso 1 Secador de MaderaDocumento15 páginasCaso 1 Secador de MaderaMayra Fernanda CoqueAinda não há avaliações

- Encuesta FinalDocumento17 páginasEncuesta FinalDianaJesúsGutiérrezAinda não há avaliações

- Iper Recepcion MPDocumento45 páginasIper Recepcion MPDianaJesúsGutiérrezAinda não há avaliações

- FoodConsumptionNutrients EsDocumento38 páginasFoodConsumptionNutrients EsDianaJesúsGutiérrezAinda não há avaliações

- F ChartpikkasDocumento8 páginasF ChartpikkasDianaJesúsGutiérrezAinda não há avaliações

- Prsentacion HAZOPDocumento41 páginasPrsentacion HAZOPDianaJesúsGutiérrezAinda não há avaliações

- Calidad AgroexportDocumento6 páginasCalidad AgroexportDianaJesúsGutiérrezAinda não há avaliações

- Ejercicio 2Documento3 páginasEjercicio 2DianaJesúsGutiérrezAinda não há avaliações

- Preferencia y Aceptación de Gelatina de Pata de Res: March 2013Documento9 páginasPreferencia y Aceptación de Gelatina de Pata de Res: March 2013DianaJesúsGutiérrezAinda não há avaliações

- INVEEMPRENDEDocumento13 páginasINVEEMPRENDEDianaJesúsGutiérrezAinda não há avaliações

- Practica Finanzas CorporativasDocumento21 páginasPractica Finanzas CorporativasPaul Quiroz Sanchez100% (1)

- Unidad 2 Balance Financieros ProformaDocumento27 páginasUnidad 2 Balance Financieros ProformaAlberto AlamillaAinda não há avaliações

- Análisis de políticas de dividendos en empresas colombianasDocumento12 páginasAnálisis de políticas de dividendos en empresas colombianasKaren RodríguezAinda não há avaliações

- Certificado de Existencia Representación LegalDocumento3 páginasCertificado de Existencia Representación Legalbanco de la costaAinda não há avaliações

- Temas Selectos de Derecho Corporativo PDFDocumento18 páginasTemas Selectos de Derecho Corporativo PDFAnthony RengifoAinda não há avaliações

- Tir, Van y FCLDocumento19 páginasTir, Van y FCLOblea LenaAinda não há avaliações

- Estructura financiera y pronósticosDocumento11 páginasEstructura financiera y pronósticosGeorge Harrison Ramirez Vanegas100% (1)

- Quiz 2 - Semana 7 - Ra - Segundo Bloque-Finanzas Corporativas - (Grupo3)Documento8 páginasQuiz 2 - Semana 7 - Ra - Segundo Bloque-Finanzas Corporativas - (Grupo3)carolina ZarateAinda não há avaliações

- TU2 CoronelElizabethDocumento4 páginasTU2 CoronelElizabethMauricio ZavalaAinda não há avaliações

- Parte I American Depository Receipts - AdrsDocumento7 páginasParte I American Depository Receipts - AdrsJULISAAinda não há avaliações

- Comparacion de La Accion Comun Con La PreferenteDocumento3 páginasComparacion de La Accion Comun Con La PreferenteHenry Miguel Vega MenaAinda não há avaliações

- Práctica #2 Estado de Flujo de Efectivo Act. 03 06 2020Documento11 páginasPráctica #2 Estado de Flujo de Efectivo Act. 03 06 2020Vane GuzmanAinda não há avaliações

- CDT Bajo NiifDocumento2 páginasCDT Bajo NiifMaria Jose Castellanos BautistaAinda não há avaliações

- Aumento Capital 1500.000.000, Cuarto BorradorDocumento10 páginasAumento Capital 1500.000.000, Cuarto BorradorEnzo GodoyAinda não há avaliações

- Trabajo Adm. FinancieraDocumento9 páginasTrabajo Adm. FinancieraDavid PompaAinda não há avaliações

- El Derecho de Impugnación de Los Acuerdos SocietariosDocumento25 páginasEl Derecho de Impugnación de Los Acuerdos SocietariosDANIELA SOFIA SEMINARIO ORDINOLAAinda não há avaliações

- Graña y Montero Hecho de Importancia 28 de Febrero 2019 - Exp. #2019008297Documento2 páginasGraña y Montero Hecho de Importancia 28 de Febrero 2019 - Exp. #2019008297ginoromanAinda não há avaliações

- Acta Reconversion Monetaria y Aumento de Capital, Inclusion de Accionistas InberioscaDocumento5 páginasActa Reconversion Monetaria y Aumento de Capital, Inclusion de Accionistas Inberioscaraul jose anez jaraAinda não há avaliações

- 02 - Pasos para Inscribirte en Un BrokerDocumento7 páginas02 - Pasos para Inscribirte en Un BrokerWILMER LEMACHEAinda não há avaliações

- Ejercicios MF2Documento2 páginasEjercicios MF2DiegoDiazTaypeAinda não há avaliações

- FORODocumento4 páginasFOROjesusAinda não há avaliações

- RATIOS FINANCIEROSparte IIDocumento9 páginasRATIOS FINANCIEROSparte IIMarco DelmoralAinda não há avaliações

- Unidad I Introducción A La Contabilidad FinancieraDocumento14 páginasUnidad I Introducción A La Contabilidad FinancieraMANUEL MONCADA SANTELLANOAinda não há avaliações

- Tema 7. Las Acciones y Las Participaciones SocialesDocumento11 páginasTema 7. Las Acciones y Las Participaciones SocialesGualid Mohamed FaraouniAinda não há avaliações

- Tome El Control de Su DineroDocumento124 páginasTome El Control de Su Dineroadamas77100% (1)

- Trabajo de Investigacion Estadistica AplicadaDocumento15 páginasTrabajo de Investigacion Estadistica Aplicadajennifer alejandra morales anayaAinda não há avaliações