Escolar Documentos

Profissional Documentos

Cultura Documentos

Calculo Del Costo Ponderado de Capital para

Enviado por

Aprende SmartTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Calculo Del Costo Ponderado de Capital para

Enviado por

Aprende SmartDireitos autorais:

Formatos disponíveis

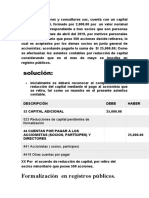

CALCULO DEL COSTO PONDERADO DE CAPITAL PARA

NUEVAS ALTERNATIVAS DE INVERSIÓN

A la hora de realizar nuevas nversiones, éstas seguramente se financiarán con una

combinación de deuda (proveedores, bancos, hipotecas, entre otros), acciones

preferentes1 y capital contable ordinario (acciones comunes). Esta combinación se

llama estructura de capital.

PASOS PARA EL CALCULO DEL COSTO PONDERADO DE CAPITAL

PASO 1: En primer lugar se utilizará los procedimientos matemáticos vistos en el

análisis vertical o análisis de estructura. Dicho de otra forma, se debe calcular el

porcentaje de participación que tiene cada componente sobre el total de la estructura

de financiación.

Supongan que la empresa ABC encuentra una alternativa de inversión de

$50.000.000. Esta inversión (activos) se piensan financiar de la siguiente manera:

Deuda a corto y largo plazo $30.000.000

Acciones preferentes $5.000.000

Acciones ordinarias $15.000.000

Total pasivo y patrimonio $50.000.000

Si analizamos la estructura de financiación en términos porcentuales se podrá notar la

combinación de las diferente fuentes de financiación: Datos en miles de pesos

FUENTE CALCULO ABSOLUTO RELATIVO

Deuda a corto y largo

$30.000/50.000 0.60 60%

plazo

Acciones preferentes $5.000/50.000 0.10 10%

Acciones ordinarias $15.000/50.000 0.30 30%

Total financiación 1.00 100%

ANÁLISIS: La estructura de capital de ABC está conformada por un 60% de deuda,

10% de acciones preferentes y 30% de acciones ordinarias. El Administrador

Financiero de ABC considera que esta combinación logrará maximizar la inversión de

los accionistas y que todos los nuevos proyectos de inversión deberán mantenerla.

PASO 2: Ahora se va a suponer que la deuda a corto y largo plazo tiene un costo

antes de impuestos del 26% (KD). Las acciones preferentes tendrán un costo del

18% (Kp) mientras que las acciones ordinarias tendrán un costo del 20% (Ks). La

empresa paga un impuesto de renta del 35% (T).

Recuerden que el uso de la deuda tiene como beneficio la deducción de impuestos a los

intereses, por lo tanto y aplicando la formula de KD ( 1- T ) se tendría un costo de

deuda del 16.9% (Ver: Costo de capital vía deuda).

KD representa la tasa de interés; T representa la tasa de impuestos: Valores absolutos: 0.26(1-

0.35)=0.169=16.9%

PASO 3: El siguiente y último paso consiste en hallar el promedio ponderado de los

diferentes costos de las fuentes de financiación. Este ponderado se halla multiplicando

el porcentaje de participación (% relativo) de cada componente de financiación por su

correspondiente costo financiero. Después se suman estos resultados. La sumatoria

ES EL COSTO PONDERADO DE CAPITAL.

FUENTE % RELATIVO (1) COSTO (2) (1 * 2 )

Deuda a corto y largo plazo 60% 16.90% 10.14%

Acciones preferentes 10% 18.00% 1.80%

Acciones ordinarias 30% 20.00% 6.00%

Total PROMEDIO

17.94%

PONDERADO

El costo promedio ponderado de ABC es del 17.94%.

ANÁLISIS: ABC debe obtener un retorno (tasa de rentabilidad) igual o mayor al

17.94% si quiere cubrir las expectativas de rentabilidad que sus diferentes agentes de

financiación esperan. Deben recordar que el costo financiero de cada fuente de ABC,

es el retorno o utilidad esperado por cada proveedor de recursos de capital. A

continuación se demostrarán los resultados obtenidos teniendo en cuenta el retorno

mínimo que ABC debe obtener para el monto de inversión de $50 millones.

$30.000.000 *

Intereses deuda $7.800.000

26.00% =

$7.800.000 * -

Menos Ahorro de impuestos

35% = $2.730.000

Costos Intereses netos (A) $5.070.000

Retorno esperado Accionistas $5.000.000 *

$900.000

Preferentes (B) 18% =

Retorno esperado Accionistas $15.000.000 *

$3.000.000

Ordinarios (C) 20% =

$50.000.000 *

Retorno esperado (A+B+C) $8.970.000

17.94% =

Al realizar un análisis externo de rentabilidad, la rentabilidad que origina la nueva

inversión (utilidad operacional) deberá ser mayor o igual al 17.94% en caso de que

ésta desee añadir valor con el nuevo proyecto en condiciones normales de

operaciones. Para cubrir el costo de oportunidad del accionista, la empresa debe

generar una rentabilidad neta sobre el patrimonio mayor o igual que las expectativas

de los empresarios y mayor al costo ponderado de capital de toda la organización.

1. ACCIONES PREFERENTES: Título valor que representa la parte del patrimonio que tiene prioridad sobre los

títulos (acciones) que conforman el capital común, en relación con el pago de dividendos. La tasa de dividendos de

estas acciones se fija en el momento de la emisión, y puede ser fija o variable.

Você também pode gostar

- Caso PracticoDocumento4 páginasCaso PracticoJohn ArnaldoAinda não há avaliações

- CPPC InvestigacionDocumento14 páginasCPPC InvestigacionRoberto de la CruzAinda não há avaliações

- Ejercicios de Instrumentos FinacierosDocumento2 páginasEjercicios de Instrumentos FinacierosNOa BoBadillaAinda não há avaliações

- Nic SP 33 ExponerDocumento18 páginasNic SP 33 ExponerCristofer Capuñay Montalvo100% (1)

- Administracion Ctas X CobrarDocumento8 páginasAdministracion Ctas X CobrarKarlita Vizhñay0% (1)

- Copia de Taller 4Documento40 páginasCopia de Taller 4jaime SinchiguanoAinda não há avaliações

- Auditoria Control InternoDocumento4 páginasAuditoria Control InternoSara FrancoAinda não há avaliações

- Tipos de cambio: fijos, flotantes, reales y nominalesDocumento11 páginasTipos de cambio: fijos, flotantes, reales y nominalesRenzo Alejo Quezada AparicioAinda não há avaliações

- PPT Sesión 14 WacoDocumento21 páginasPPT Sesión 14 WacoNoraAinda não há avaliações

- CLASIFICADORES PRESUPUESTALES - CLASIFICADORES DE INGRESOS Y GASTOS Clase 2Documento46 páginasCLASIFICADORES PRESUPUESTALES - CLASIFICADORES DE INGRESOS Y GASTOS Clase 2Freddi Arenas PalominoAinda não há avaliações

- Articulo Niif 3 Adquisiciones InversasDocumento8 páginasArticulo Niif 3 Adquisiciones InversasJefferson CamachoAinda não há avaliações

- Tarea - Asientos de Ajuste en Libro Diario - Siscont SmartDocumento4 páginasTarea - Asientos de Ajuste en Libro Diario - Siscont SmartWILLIAM ANIBAL FERNANDEZ CUSQUISIBAN0% (1)

- Niif 2Documento46 páginasNiif 2Pedro riveraAinda não há avaliações

- Ratios Financieros ROA VS ROEDocumento2 páginasRatios Financieros ROA VS ROEAyax OchoUno MedinaAinda não há avaliações

- Aditoria Tributaria de La Empresa Hermes Transportes Blindados Sac - CompressDocumento38 páginasAditoria Tributaria de La Empresa Hermes Transportes Blindados Sac - CompressJHON LUIS CUTIPA HUAMANAinda não há avaliações

- Fondos de RiesgoDocumento10 páginasFondos de RiesgoMelany Ashley Pedraza BurgosAinda não há avaliações

- Reaseguros 3Documento18 páginasReaseguros 3Melbi Yanarico VillazanteAinda não há avaliações

- FC 125Documento2 páginasFC 125MoisesAinda não há avaliações

- Definición de Presupuesto OperativoDocumento1 páginaDefinición de Presupuesto OperativoBimardy ManzuetaAinda não há avaliações

- Costo de CapitalDocumento16 páginasCosto de CapitalPável Leyva MorenoAinda não há avaliações

- Registros y formatos contables simplificadosDocumento28 páginasRegistros y formatos contables simplificadoshenry307Ainda não há avaliações

- Examen Final - SoluciónDocumento7 páginasExamen Final - SoluciónJair ChavezAinda não há avaliações

- Examen EECCPPNNDocumento8 páginasExamen EECCPPNNjg3gonzalesAinda não há avaliações

- Caso P. Construccion CivilDocumento10 páginasCaso P. Construccion CivilAngel Perez AcuñaAinda não há avaliações

- Informe de Cumplimiento Tributario y Su Incidencia en Las Contingencias TributariasDocumento209 páginasInforme de Cumplimiento Tributario y Su Incidencia en Las Contingencias TributariasFrey CondoriAinda não há avaliações

- Tarea N°1 Nagas (Lidia E. Espinoza Villanera)Documento4 páginasTarea N°1 Nagas (Lidia E. Espinoza Villanera)Lidia Elvira EVAinda não há avaliações

- 01 EL IASB Origen, Evolución y Estructura Del Sistema IFRSDocumento16 páginas01 EL IASB Origen, Evolución y Estructura Del Sistema IFRSjuanAinda não há avaliações

- Leasing & LeasebackDocumento33 páginasLeasing & LeasebackDustin TlAinda não há avaliações

- Nic 8 PDFDocumento8 páginasNic 8 PDFYovany Rafael100% (1)

- Casos Estrategias FinancierasDocumento14 páginasCasos Estrategias FinancierasclaraAinda não há avaliações

- 1.14. Casos PrácticosDocumento1 página1.14. Casos PrácticosLiz SugeyAinda não há avaliações

- 20150625-Casos Practicos de CvuDocumento5 páginas20150625-Casos Practicos de CvuanafunesAinda não há avaliações

- Caso Practico Presupuesto Maestro y EeffDocumento11 páginasCaso Practico Presupuesto Maestro y EeffVanesSa Perez RuizAinda não há avaliações

- Métodos de muestreo en auditoría gubernamentalDocumento3 páginasMétodos de muestreo en auditoría gubernamentalSln Angel100% (1)

- Saldo A FavorDocumento5 páginasSaldo A FavorHarold Ernesto Martínez Requena100% (2)

- Daniela Coral Muñoz - Estados FinancerosII - ExamenDocumento118 páginasDaniela Coral Muñoz - Estados FinancerosII - ExamenKarina Coral CadilloAinda não há avaliações

- Examen Parcial - Tributacion 2Documento4 páginasExamen Parcial - Tributacion 2Jean Carlo Medina CastilloAinda não há avaliações

- Caracteristicas de La Jornada de TrabajoDocumento20 páginasCaracteristicas de La Jornada de TrabajoARROYO GONZÀLEZ TERESA ELIZABETH0% (1)

- Niff16 ArrendamientoDocumento28 páginasNiff16 ArrendamientoJamanca Rimac Junior100% (1)

- Hoja de Trabajo NIIF-1Documento17 páginasHoja de Trabajo NIIF-1Kim JisooAinda não há avaliações

- Aspectos Generales Del Turismo (Recuperado)Documento51 páginasAspectos Generales Del Turismo (Recuperado)Anonymous ypR9XFzkIAinda não há avaliações

- Diapositivas Exposicion Niif 1 PDFDocumento43 páginasDiapositivas Exposicion Niif 1 PDFKenia Lizbet Mendoza AquiñoAinda não há avaliações

- Conciliación Marco Legal 1er Sem 2019Documento45 páginasConciliación Marco Legal 1er Sem 2019Nils Orosco100% (1)

- Examen 30%Documento3 páginasExamen 30%Rocio Judith Peralta MoraAinda não há avaliações

- PC1 - 2008-01Documento4 páginasPC1 - 2008-01Adrián Tamariz100% (1)

- 003 - Tema Riesgo Sa y Complicada SaDocumento5 páginas003 - Tema Riesgo Sa y Complicada SaJorge Quispe SalvatierraAinda não há avaliações

- Algunos Casos de Reconocimiento de Activos y Pasivos Tributarios DiferidosDocumento5 páginasAlgunos Casos de Reconocimiento de Activos y Pasivos Tributarios DiferidosRicardo Augusto Rodriguez MiñanoAinda não há avaliações

- Instrumentos Financieros Seccion 11Documento38 páginasInstrumentos Financieros Seccion 11Ika CubarAinda não há avaliações

- Nic 27Documento4 páginasNic 27Veronica Tovar100% (1)

- Nota:: Puntos. Nombre de La Cuenta: ClasificaciónDocumento6 páginasNota:: Puntos. Nombre de La Cuenta: ClasificacióntommferAinda não há avaliações

- Costo de CapitalDocumento16 páginasCosto de CapitalnattwendyAinda não há avaliações

- Deuda SubordinadaDocumento8 páginasDeuda SubordinadaKevin FúnezAinda não há avaliações

- Guía impuestos renta personas 2010Documento45 páginasGuía impuestos renta personas 2010Cristina DiazAinda não há avaliações

- Caja Señor de LurenDocumento6 páginasCaja Señor de Lurenfrancisco1791100% (1)

- Caso Practico Integral Valoracion de EmpresasDocumento3 páginasCaso Practico Integral Valoracion de EmpresasMiller AguirreAinda não há avaliações

- Actividad 6 Costo PonderadoDocumento9 páginasActividad 6 Costo PonderadoSamara Rios GarfiazAinda não há avaliações

- Costo de Capital 1Documento3 páginasCosto de Capital 1zuleimaAinda não há avaliações

- Caso Practico Costo Ponderado de CapitalDocumento7 páginasCaso Practico Costo Ponderado de CapitalJuan FloresAinda não há avaliações

- Costo Promedio Ponderado de CapitalDocumento2 páginasCosto Promedio Ponderado de CapitalcristianAinda não há avaliações

- Finanzas Corporativas Aplicadas. ¿Cuánto vale una empresa?No EverandFinanzas Corporativas Aplicadas. ¿Cuánto vale una empresa?Nota: 4 de 5 estrelas4/5 (10)

- Conectando Lean y Green Con Sostenibilidad Hacia Un Modelo ConceptualDocumento16 páginasConectando Lean y Green Con Sostenibilidad Hacia Un Modelo ConceptualLucia QuispeAinda não há avaliações

- Reingeniería servicio clientes club automovilístico CaliforniaDocumento7 páginasReingeniería servicio clientes club automovilístico Californiajohan sebastian cardenasAinda não há avaliações

- Práctica de Finanzas II 2021Documento7 páginasPráctica de Finanzas II 2021VinicioGT67% (3)

- Prescripción de multa por infracción de tránsitoDocumento5 páginasPrescripción de multa por infracción de tránsitoSonia AmachiAinda não há avaliações

- Manual de Producción y Comercialización de Cerezas Mendoza Part 1Documento158 páginasManual de Producción y Comercialización de Cerezas Mendoza Part 1Juan Pablo Orosco PradaAinda não há avaliações

- Ensayos Certificados SGSDocumento24 páginasEnsayos Certificados SGSJavierPaucarAinda não há avaliações

- PROCEDIMIENTOpolitica de Hostigamiento SexualDocumento16 páginasPROCEDIMIENTOpolitica de Hostigamiento SexualSig InnoAinda não há avaliações

- Hoja de Trabajo para El Plantemaiento Del ProblemaDocumento2 páginasHoja de Trabajo para El Plantemaiento Del ProblemaMILAGROSAinda não há avaliações

- Apus CorpocaldasDocumento261 páginasApus CorpocaldasGESTION LICITACIONES100% (1)

- Diseño de Industrias AgroalimentariasDocumento14 páginasDiseño de Industrias AgroalimentariasNana Castro VascoAinda não há avaliações

- Presentación5COSTO DIRECTODocumento10 páginasPresentación5COSTO DIRECTOFransico Flores JáquezAinda não há avaliações

- Poliza Liberty Jorge Torres 5% DescuentoDocumento2 páginasPoliza Liberty Jorge Torres 5% Descuentoclara laraAinda não há avaliações

- La Publicidad EngañosaDocumento2 páginasLa Publicidad EngañosaAnderson AquinoAinda não há avaliações

- ACTA DE SESION ORDINARIA DEL 27 de Agosto de 2013Documento15 páginasACTA DE SESION ORDINARIA DEL 27 de Agosto de 2013Juán José Tarifa RodriguezAinda não há avaliações

- Asignación No.3 - Cont Costos 1661 Grupo No. 2Documento24 páginasAsignación No.3 - Cont Costos 1661 Grupo No. 2Itzel CarrascoAinda não há avaliações

- CAPÍTULO 11 - El Ciclo de La Ilusión y El DesencantoDocumento7 páginasCAPÍTULO 11 - El Ciclo de La Ilusión y El DesencantoVia PragaAinda não há avaliações

- PA3 - Diseño Organizacional 2022Documento3 páginasPA3 - Diseño Organizacional 2022sophia beltran paulinoAinda não há avaliações

- Personas JurídicasDocumento29 páginasPersonas JurídicasM E PAinda não há avaliações

- Plan de ProspeccionDocumento6 páginasPlan de ProspeccionLuisAinda não há avaliações

- Máquinas de taladrar: clasificación y partes fundamentalesDocumento26 páginasMáquinas de taladrar: clasificación y partes fundamentalesGabriel Lozano AgudoAinda não há avaliações

- LineaDelTiempoPSB DianaRojasDocumento1 páginaLineaDelTiempoPSB DianaRojasRojas MarAinda não há avaliações

- Tarea Redacción de Textos Grupo 8 - 1era SemanaDocumento6 páginasTarea Redacción de Textos Grupo 8 - 1era SemanaLeonardo MendozaAinda não há avaliações

- 3.1 - Solicitud de Pedido - EjerciciosDocumento2 páginas3.1 - Solicitud de Pedido - EjerciciosnelsonAinda não há avaliações

- Análisis Del Entorno de Los Negocios Internacionales para Una Empresa Del Sector de VideojuegosDocumento10 páginasAnálisis Del Entorno de Los Negocios Internacionales para Una Empresa Del Sector de VideojuegosAna Arias MojicaAinda não há avaliações

- Tierra Territorio en BoliviaDocumento152 páginasTierra Territorio en BoliviaCarlos VillarroelAinda não há avaliações

- E-Commerce Caso Practico U.1Documento8 páginasE-Commerce Caso Practico U.1erickAinda não há avaliações

- Tu Servicio Hogar Incluye:: Inmediata 34856217Documento3 páginasTu Servicio Hogar Incluye:: Inmediata 34856217Maria victoria sierraAinda não há avaliações

- PUOS-ZONIFICACIÓNDocumento48 páginasPUOS-ZONIFICACIÓNDanny BenavidesAinda não há avaliações

- DEPRECIACIÓNDocumento8 páginasDEPRECIACIÓNDARIO ORDAZAinda não há avaliações

- Creación de valor a través de la creatividad y la mejora continuaDocumento9 páginasCreación de valor a través de la creatividad y la mejora continuaJOHANS EUGENIO SOLORZANO ZAMBRANOAinda não há avaliações