Escolar Documentos

Profissional Documentos

Cultura Documentos

Apostila Principios e Imunidades - Super Revisão Do PB - 16.03

Apostila Principios e Imunidades - Super Revisão Do PB - 16.03

Enviado por

Marcao SilvaTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Apostila Principios e Imunidades - Super Revisão Do PB - 16.03

Apostila Principios e Imunidades - Super Revisão Do PB - 16.03

Enviado por

Marcao SilvaDireitos autorais:

Formatos disponíveis

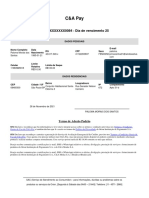

professor Pedro Barretto

www.superprofessordaoab.com.br

SUPER REVISO

PRINCPIOS E IMUNIDADES

16.03.2013

X EXAME DE ORDEM

1 FASE: 28/04/2013

Mestre em Direito das Relaes Econmicas com nfase em tributao. Especialista em Direito

Tributrio, MBA/FGV. Triplamente Ps Graduado, em Direito Pblico e Privado. Comendador da Cidade

de Salvador/BA. Scio Fundador e Coordenador Acadmico do CURSO FORUM e CURSO FORUM

TV, Rio de Janeiro. Scio Fundador e Coordenador Acadmico do CENTRO DE ESTUDOS

JURDICOS DE SALVADOR CEJUS e da CEJUS TV, Bahia. Scio Fundador do SUPREMO

CONCURSOS e SUPREMO TV, Minas Gerais. Coordenador de diversos Cursos Preparatrios para

Exame de Ordem e Concursos Pblicos no pas. Ex Examinador de Concurso Pblico. Autor de diversas

obras publicadas.

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 1

professor Pedro Barretto

www.superprofessordaoab.com.br

PRINCPIOS TRIBUTRIOS

DICA 1

Um dos princpios que mais tem sido abordado o da irretroatividade, previsto no art. 150, III,

a da CRFB/88. um princpio geral de direito, que se aplica em diferentes ramos do

ordenamento, como no Direito Penal, Civil, e tambm no Tributrio. O comando em tela

determina a proibio de que uma nova lei tributria gravosa, criadora ou majoradora de tributo,

possa retroagir para tributar fatos que tenham ocorrido antes de sua vigncia. Portanto, o primeiro

ponto a ser observado quanto regra imposta pela norma principiolgica em anlise: o

princpio da irretroatividade veda que leis criadoras e majoradoras de tributos retroajam para

alcanar fatos ocorridos antes de sua vigncia.

Entretanto, o mais importante conhecermos as excees ao princpio, ou seja, as trs

situaes em que as leis tributrias se aplicam retroativamente. O CTN, no art. 106, em seus

incisos I e II, ensina que retroagiro as leis que forem interpretativas, assim como as leis

benficas em penalidade. J no art. 144, o Cdigo reconhece a possibilidade de as leis que

alteram aspectos meramente formais do lanamento (critrios quanto ao procedimento da

cobrana) tambm se aplicarem retroativamente.

Quanto retroao das leis benficas em penalidade, tome-se como exemplo a seguinte

situao hipottica: cogite-se que no ano de 2005 uma lei previa penalidade de 30% em razo da

prtica de certa infrao, cometida por Joo; todavia, em 2007 editada nova lei que determina

para a mesma infrao uma penalidade mais branda, reduzindo a intensidade da multa para

20%; quando chega o ano de 2008, Joo autuado pela infrao praticada em 2005, e a

autoridade lana a multa no valor de 30%. Poderia agir dessa forma? No!!! A multa a ser

cobrada teria de ser a de 20%, j que em 2007 foi editada lei benfica em penalidade, a qual

retroage para alcanar situaes que no foram encerradas pela coisa julgada ou pelo

pagamento; desse modo, em 2008 a autoridade lanadora deveria ter cobrado a multa de 20%,

face aplicao retroativa da lei benfica de 2007, que alcana a infrao praticada em 2005.

Ou seja, fiquem atentos, pois, caindo na prova, verdadeiro quando se afirma que alm das

leis que modificam aspectos de forma/procedimento do lanamento, as leis tributrias

interpretativas retroagem, bem como as leis benficas em penalidades! Quanto a essas ltimas,

fao questo de alertar vocs para a pegadinha: as leis benficas em penalidades no

retroagiro se j houver pagamento ou coisa julgada. Ou seja, a garantia de retroao da lei

benfica no ultrapassa os limites da coisa julgada e nem do ato jurdico perfeito, somente

alcanando atos no definitivamente julgados e, evidentemente, desde que no tenha ocorrido o

pagamento das multas! Vale a leitura do art. 106 do CTN!

DICA 2

Continuo a falar do Princpio da Irretroatividade, e, em especial, quero dar um destaque

possibilidade de aplicao retroativa da lei benfica em penalidade. Peo a vocs que tenham

mximo cuidado nas provas, pois quando tratamos dessa excepcional situao em que a lei

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 2

professor Pedro Barretto

www.superprofessordaoab.com.br

tributria se aplica retroativamente, estamos a falar de penalidades. Ou seja, no qualquer lei

benfica que retroage, mas sim uma lei que benfica em matria de infraes e sanes. Nesse

vis, o candidato deve ter muito cuidado em prova, pois uma lei que, por exemplo, reduz uma

alquota, no pode retroagir, ainda que aparentemente parea ser benfica ao contribuinte, j que

reduz a carga tributria. No retroage! O que se permite aplicar retroativamente a lei

superveniente que, a ttulo de exemplo, diminui a intensidade de uma multa, desqualifica certa

conduta como infrao etc. Logo, cogitando de um caso concreto, se uma lei determina que o

fato gerador do ISS seja tributado com alquota de 3%, e, um ano depois, uma nova lei

determina a reduo da alquota para 2%, evidente que essa alquota de 2% no vai retroagir

para alcanar aquele fato gerador pretrito, o qual, ao tempo de sua ocorrncia, era regido pela

alquota de 3%. Manter-se-, em tal situao, a regra geral do princpio da irretroatividade,

segundo a qual, como regra, aplica-se ao fato, a lei do tempo do fato (tempus regit actum).

O que devemos compreender que quando o fato gerador ocorre e a norma tributria incide,

a relao jurdica tributria ser disciplinada por essa norma jurdica vigente e aplicvel ao

tempo da ocorrncia do fato gerador, abrindo-se exceo apenas para a possibilidade de

aplicao retroativa de leis futuras quando essas forem benficas em penalidades, de modo que,

a sim, as penalidades mais favorveis estipuladas supervenientemente que passam a incidir

sobre o fato. Todavia, quanto aos elementos substanciais da relao tributria (identificao do

sujeito passivo; base de clculo e alquota; delimitao do fato gerador), a norma legal que se

aplicar a norma do tempo do fato e no uma norma futura, seja ela mais favorvel ou mais

gravosa; no retroage!

Nesses termos, seguindo-se a regra geral da irretroatividade, se uma lei, em Janeiro do ano

de 2001, aumenta alquotas e agrava a intensidade de penalidades, no pode, em hiptese

alguma, ter sua norma aplicada a fatos ocorridos no ano 2000, perfeito? Mesmo que se venha a

cobrar o tributo e a multa no ano de 2002, relativos aos fatos geradores de 2000... a lei de

Janeiro de 2001 no retroagir por ser uma lei gravosa. Do mesmo modo, ainda que essa lei

fosse benfica por reduzir a alquota, no retroagiria, e, em 2002 se cobraria a dvida fiscal de

2000 com a alquota da lei de 2000 e no com a alquota mais benfica da lei do ano de 2001; a

nica possibilidade de retroao aqui seria se a lei de 2001 fixasse penalidade mais benfica; a

sim, sem sombra de dvidas, se tratando de lei benfica em penalidade, retroagiria, e em 2002

se cobraria a multa mais branda relativamente ao fato do ano 2000, utilizando-se a lei benfica

retroativamente.

DICA 3

A dica 3 vem sobre o princpio da legalidade. Tal comando se revela como instrumento

concretizador da democracia como regime de governo, dando efetividade ideia de que

somente a vontade do povo pode legitimar os atos da Administrao, dentre eles, os atos de

tributao. Somente a lei pode criar e extinguir tributos, bem como major-los e reduzi-los!

Vale a leitura do art. 150, I, da CRFB/88 e o art. 97 do CTN.

O primeiro ponto a ser destacado sobre a legalidade que para que se criem tributos, basta

lei ordinria como regra! Ou seja, quando o ente federativo vai inaugurar o exerccio de sua

competncia tributria constitucionalmente deferida, no precisa adotar o processo legislativo

especial de lei complementar para introduzir seu tributo no plano concreto, bastando lei

ordinria para cri-lo. Apenas em trs casos que necessria a lei complementar para criar

tributo, havendo ainda uma pegadinha sobre um outro caso, em que parte da doutrina afirma

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 3

professor Pedro Barretto

www.superprofessordaoab.com.br

que seria uma quarta situao de tributo crivel por lei complementar. Nesse propsito, criam-se

por lei complementar, incontroversamente, os seguintes tributos:

emprstimos compulsrios (art. 148, CRFB/88);

impostos residuais (art. 154, I, CRFB/88);

contribuies residuais de seguridade social (art. 195, 4o, CRFB/88).

Alm desses trs tributos, a Constituio, ao cuidar dos impostos ordinrios da Unio no art.

153, afirma que Compete a Unio instituir impostos sobre grandes fortunas, nos termos de lei

complementar. Parte da doutrina, em razo desse escrito, afirma que o IGF seria um quarto

caso de tributo a ser criado por LC, quando na verdade o papel reservado pela Carta LC no

exatamente o de criar o tributo, mas sim o de definir o que uma grande fortuna, para que

ento, feita essa definio, possa qualquer lei ordinria criar o IGF. Apesar disso, quando o tema

cai em provas objetivas, cai exatamente como est escrito na Constituio, ou seja, afirma-se

que Compete Unio instituir o imposto sobre grandes fortunas, nos termos de lei

complementar, e a, termina ficando verdadeiro.

Portanto, se cair na prova de vocs, estar certo dizer que tributos se criam por lei ordinria,

salvo os emprstimos compulsrios, impostos residuais e contribuies residuais de

seguridade social, bem como, que compete Unio instituir impostos sobre grandes fortuna,

nos termos de lei complementar.

DICA 4

Essa dica 4 tambm vem sobre o princpio da legalidade. Pacfica a possibilidade de

medidas provisrias poderem criar e majorar tributos. Somente no podero quanto aos tributos

reservados lei complementar, pois vedado uso de MP em matria de lei complementar,

conforme expressa vedao constitucional prevista no art. 62, 1o, III. Portanto, fiquem atentos,

pois no h qualquer incompatibilidade entre tributo e medida provisria, mas h entre essas

e a lei complementar; logo, MP pode criar tributos, mas no os que forem de LC, ou seja, os

emprstimos compulsrios, os impostos residuais e as contribuies residuais de seguridade

social!

DICA 5

A dica 5 , ainda, sobre a legalidade. Quero destacar para vocs a possibilidade de os quatro

impostos federais extrafiscais poderem ter suas alquotas majoradas e reduzidas por Decreto

Executivo. Ou seja, no necessrio lei para majorar o II, IE, IPI e IOF. Esses quatro

impostos, em razo de ostentarem uma funo que vai alm da proposta arrecadatria (fiscal)

que peculiar a todo tributo, intentando uma funo extrafiscal, que a funo de atuarem

como instrumentos de interveno e regulao de segmentos estratgicos da ordem econmica,

quais sejam, a indstria (IPI), o comrcio de fronteiras (Impostos de IMPORTAO e

EXPORTAO) e o mercado das operaes financeiras (IOF), precisam ter celeridade no

processo de majorao e reduo de suas alquotas. E a celeridade incompatvel com a

morosidade natural do processo legislativo. A legalidade morosa por natureza, infelizmente.

Da que a Constituio, para dar eficincia no manuseio desses impostos de forma a se viabilizar

a efetividade de sua funo finalstica (extrafiscal), optou por afastar a regra da legalidade e

permitir que o Executivo manuseie rpidos e imediatos decretos e ento promova a modificao

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 4

professor Pedro Barretto

www.superprofessordaoab.com.br

da tributao, exercendo o papel regulatrio com rapidez e eficincia. Vale a leitura do art. 153,

1o , da CRFB/88. Logo, poder cair na sua prova: o II, IE, IPI e IOF podem ter suas alquotas

majoradas e reduzidas por ato do Executivo, no precisando de lei para tanto, em razo de

sua funo extrafiscal, a qual requer celeridade, algo invivel no plano moroso da

legalidade!

Por fim, ainda na legalidade, queria lhes informar que tambm no necessrio lei para

duas condutas, a saber:

a) modificar a data de recolhimento dos tributos (j que no se trata de uma criao e nem

de uma majorao de tributo, mas apenas da alterao do momento de seu pagamento);

nesse caso, o prazo do pagamento pode ser fixado por todas as fontes da legislao

tributria, como portarias e normas complementares (vide art. 160, CTN);

b) no necessrio lei para atualizao monetria da base de clculo dos tributos, j que a

mera atualizao no significa uma majorao; o clssico exemplo das atualizaes

do IPTU que se fazem em toda virada de ano, onde um simples decreto executivo aplica o

ndice de atualizao anual e promove a readequao do valor do imvel, atualizando a

base de clculo.

DICA 6

A dica 6 vem sobre o princpio da anterioridade. Clssico comando tributrio que se ergue

como um dos cnones da segurana jurdica nas relaes tributrias entre o Estado e o cidado,

afeioando-se como nobre garantia individual limitadora do poder de tributar do Estado. Para nos

proteger contra surpresas fiscais lesivas, tal dogma veda que se possa aplicar de imediato uma

nova tributao at ento desconhecida, fazendo valer a mxima da no surpresa fiscal, gerando

estabilidade nos planejamentos fiscais dos contribuintes. Por tal postulado, nenhuma pessoa ser

submetida a uma nova lei de tributao no prprio ano em que ela seja publicada, bem como sem

que se passem no mnimo, noventa dias a contar da informao dela (ou seja, da publicao da lei

que est criando ou majorando o tributo). Nesse propsito, o princpio da anterioridade nos

garante que se for criado ou majorado um tributo, seja qual for o dia do ano, essa nova tributao

fica com aplicabilidade diferida, no podendo alcanar fatos que ocorram at o fim do ano, e,

ainda, tendo que respeitar um intervalo obrigatrio MNIMO de 90 dias a contar da publicao da

lei. Nesse propsito, por exemplo, se uma lei cria ou majora certo tributo e a lei publicada no dia

26 de novembro de 2009, at o fim do ano de 2009 essa lei inaplicvel, pois, vale a garantia

estampada na clusula temporal do exerccio financeiro seguinte, prevista no art. 150, III, b da

Carta, que veda a aplicao no mesmo ano; mas, observem com ateno, que no dia 1o de janeiro

de 2010 ainda no ser vivel aplicar essa nova tributao, pois entre 26/11/2009 (dia da

publicao da lei) e 01/01/2010 no estar vencido o prazo mnimo de 90 dias, garantia

assegurada a todos os contribuintes na alnea c do mesmo inciso III do art. 150. Ou seja, o

contribuinte no ser submetido aplicao da nova tributao gravosa antes de decorridos,

PELO MENOS, 90 dias da publicao da lei, ainda que j tenha virado o ano. Nesse exemplo,

somente no final de fevereiro de 2010 que ficar autorizada a tributao. Dou mais um exemplo:

imagine-se uma majorao de ISS; cogitemos que certo estabelecimento que atue no ramo de

hotelaria, venha recolhendo ISS sob alquota de 3% e imaginemos que em determinado ms no

meio do ano (maio, junho, julho) essa alquota seja majorada para 5%. Amigos, nessa situao, o

estabelecimento no obrigado a recolher o ISS com a alquota de 5% at o fim do ano,

mantendo-se a tributao com os 3%. Somente a partir de janeiro do ano seguinte que o ISS

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 5

professor Pedro Barretto

www.superprofessordaoab.com.br

poder ser recolhido com 5% (j se ter vencido o mnimo nonagesimal tambm). Caso recolha

nesses meses at o fim do ano o ISS com a alquota majorada de 5%, poder tranquilamente

ajuizar uma Ao de Repetio de Indbito na Justia Estadual, propondo, na Vara de Fazenda

Pblica do Municpio, o pedido de restituio, com os devidos juros e correo monetria.

Portanto, meus amigos, concluam que o princpio da anterioridade probe a aplicao

imediata de novos tributos bem como de majoraes de tributos j existentes, determinando

que as mesmas s se apliquem no exerccio financeiro seguinte, bem como aps vencido o

mnimo nonagesimal.

DICA 7

A stima dica vem, de novo, sobre o princpio da anterioridade. Queria rogar a vocs

especial ateno para a informao de que prevalece no STF a jurisprudncia de que o princpio

em tela no se aplica nos casos de revogao de iseno!!! Ou seja, mngua de imperar

profundo debate na doutrina e de muitos pensadores pregarem o contrrio, prevalece o

entendimento de que a garantia da anterioridade do aviso s assegurada em casos de criao

ou majorao de tributos e no em outras situaes, por mais que os efeitos delas decorrentes

possam ser anlogos e ainda que se consagre por via delas uma surpresa fiscal lesiva aos

contribuintes. Ou seja, o STF aceita a tese de que a Constituio s forneceu aos contribuintes a

garantia da anterioridade para dois casos, a saber, repetindo: criao ou majorao de tributo.

Tudo que assim no seja, fica afastado do plano de aplicao da garantia em evidncia, como

o caso das revogaes de isenes, situaes em que no se est diante da criao de um tributo

novo, sequer da majorao do mesmo, mas apenas da perda do benefcio fiscal isentivo que

vinha promovendo a dispensa do pagamento. Logo, poder cair na prova de vocs: revogada

uma iseno, pode ser restabelecida de imediato a tributao, no sendo necessrio aguardar

a virada do ano, sequer o lapso temporal nonagesimal.

DICA 8

A oitava dica vem na mesma esteira do exposto acima, tambm sobre a anterioridade. O

STF entendeu que nos casos em que ocorre uma modificao de data de recolhimento de

tributo, ou seja, situaes em que se altera o prazo de vencimento da obrigao tributria, no

necessrio esperar o ano seguinte para que apenas nas obrigaes tributrias geradas nesse

prximo exerccio financeiro se aplique a nova data. Ou seja, o STF entendeu que o princpio

da anterioridade no se aplica nas situaes de modificao do prazo para recolhimento do

tributo, j que no se trata de criao e nem de majorao de tributo, entendimento esse

consolidado e exposto na Smula no 669 do STF.

DICA 9

A nona dica vem para citar as excees ao princpio da anterioridade. Temos trs situaes,

a saber:

a) tributos de incidncia imediata; ou seja, a eles no se aplica nem a clusula temporal do

exerccio financeiro seguinte, nem a do mnimo nonagesimal;

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 6

professor Pedro Barretto

www.superprofessordaoab.com.br

b) tributos que s respeitam a noventena, sendo exceo apenas clusula do exerccio

financeiro seguinte;

c) tributos que s respeitam a clusula do exerccio financeiro seguinte, sendo exceo

apenas noventena.

Nos termos da primeira situao, para ter incidncia imediata, a Carta valorou duas

situaes: os tributos destinados a custear catstrofes (emprstimos compulsrios para

guerra externa ou para calamidade art. 148, I, alm dos impostos extraordinrios de

guerra art. 154, II), bem como trs dos quatro impostos federais extrafiscais, o II, IE e IOF,

ficando o IPI sujeito apenas noventena, como veremos na segunda situao.

Obs.: ainda nessa primeira hiptese, dos tributos de incidncia imediata, chamo a

ateno para a letal pegadinha: apenas os emprstimos compulsrios para

guerra e calamidade que podem ser cobrados de imediato, sendo exceo

anterioridade; pois os emprstimos para custeio de investimentos pblicos,

previstos no art. 148, II, se sujeitam normalmente ao princpio da anterioridade,

inclusive clusula da noventena.

Logo, tributos que incidem de imediato so o II, IE, IOF, IEG e Emprstimos

Compulsrios de Guerra e Calamidade.

Na segunda situao, dos tributos que somente se sujeitam noventena, temos o IPI, as

o

Contribuies de Seguridade Social (face a norma especial prevista no art. 15, 4 da

CRFB/88), alm dos casos de restabelecimento de alquotas reduzidas da CIDE

Combustveis e do ICMS/Interestadual/Combustveis cobrado na origem.

Ou seja, na CIDE que incide na venda de combustveis, se o Governo reduzir a alquota,

quando estiver restabelecendo (ou seja, apenas recolocando no patamar em que se encontrava

antes da reduo no quer dizer MAJORAO, mas sim, e apenas,

RESTABELECIMENTO), no precisa esperar o ano seguinte, bastando contar noventa dias do

ato de mero restabelecimento da alquota e j poder tributar! O mesmo quanto ao ICMS, que se

pode cobrar no Estado de origem nas vendas interestaduais de combustveis!

Por fim, os tributos que s respeitam a regra do exerccio financeiro seguinte, no

respeitando entretanto a noventena, so o Imposto de Renda IR, o IPTU e o IPVA, mas,

quanto a esses dois ltimos, apenas quando a majorao for pela base de clculo, pois, se for

pela alquota, se respeita tambm a noventena.

Vejamos um quadro RESUMO:

a) tributos de incidncia imediata:

II, IE e IOF

Emprstimos Compulsrios para Guerra e Calamidade

Impostos Extraordinrios de Guerra

b) tributos que s respeitam a noventena:

IPI art. 153, IV, c/c art. 150, III, b e c, e 1o , CRFB/88

Contribuies de Seguridade Social art. 155, 6o, CRFB/88

Restabelecimento de Alquota Reduzida na CIDE Combustveis art. 177, 4o, I,

b, CRFB/88

Restabelecimento de alquotas reduzidas no ICMS cobrvel uma nica vez na origem

de operaes que destinam combustveis derivados de petrleo para outros Estados

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 7

professor Pedro Barretto

www.superprofessordaoab.com.br

(operaes interestaduais) art. 155, 4o, c/c art. 155, 2o, XII, h c/c art. 155, 2o,

X, a, todos da CRFB/88

c) tributos que s respeitam a clusula do exerccio financeiro seguinte:

IR

Modificaes na Base de Clculo de IPTU e IPVA que importem em torn-los mais

onerosos

DICA 10

A dcima dica para destacar o princpio da seletividade! Em seguida, na dcima dica falarei

com vocs sobre a progressividade, instituto muito prximo seletividade, os quais sempre so

estudados em conjunto.

Os comandos normativos da progressividade e da seletividade aparentam algo comum:

ambos representam fenmenos de variao de alquotas nos impostos. Como digo em sala de

aula, h um gnero que se chama alquotas diferenciadas, com o qual a Constituio trabalha

oito vezes em relao aos impostos. Em oito diferentes dispositivos a Carta autoriza que os

impostos possam ter alquotas diferenciadas, crescentes. Por diferentes fundamentos, com

diferentes finalidades, caso a caso. Nesse linear, a seletividade e a progressividade se

apresentam como espcies desse rol de situaes. Para dois impostos o Constituinte fala em

seletividade, e para outros trs, fala em progressividade. E, nas provas, os examinadores

indagam quais so os impostos seletivos e quais so os progressivos.

A seletividade representa a tcnica de variao de alquotas aplicada em impostos que

incidem nas relaes de consumo, o ICMS e o IPI. Nesses impostos, as alquotas variam de

acordo com a essencialidade dos bens de consumo que esto sendo comercializados. Logo,

quanto mais essencial o bem, menor a alquota; por outro lado, quanto menos essencial o

bem, maior a alquota. As alquotas so selecionadas de acordo com a ordem inversa de

essencialidade: quanto mais prximo ao mnimo existencial dos seres humanos est o objeto do

ato de consumo, menor ser a intensidade da tributao; quanto menos prximo da rbita do

mnimo de existncia, logo, mais suprfluo, o fim do ato de consumo, maior ser a alquota.

Nesse propsito, imputa-se um critrio justo de distribuio da carga tributria dentre a

sociedade consumerista. Quem consome para se divertir, paga mais; quem consome para

sobreviver, paga menos.

A grande observao que peo a vocs que tenham muito cuidado, est no fato de que a

Constituio determina que o IPI SER seletivo, porquanto em relao ao ICMS o legislador

maior afirmou que o ICMS poder ser seletivo. Ou seja, em menor interveno na autonomia

estadual a Carta faculta a seletividade no ICMS, sugere ela, recomenda, orienta. J no IPI, h

uma imposio. Nessa frente, a seletividade compulsria no IPI e facultativa no ICMS.

DICA 11

A dcima primeira dica, quero falar com vocs sobre o princpio da progressividade. Assim

como a seletividade, a progressividade tambm se revela como tcnica de variao de

alquotas, aplicvel em alguns impostos. H duas situaes diferentes em que a Carta autoriza

os impostos a terem alquotas diferenciadas, crescentes, e, em ambos os casos, se chama

progressividade. Logo, a primeira informao a ser mentalizada que existem duas

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 8

professor Pedro Barretto

www.superprofessordaoab.com.br

progressividades. Uma delas tem carter sancionatrio, recriminando uma postura mal vista

pelo ordenamento; na outra situao, a progresso de alquotas no ter carter sancionatrio,

mas sim apenas uma finalidade arrecadatria, buscando-se cobrar mais imposto de quem revela

mais riqueza no fato gerador (atravs de alquotas maiores) e menos arrecadao sobre pessoas

que revelam a riqueza em menor intensidade no fato gerador (alquotas menores). Logo, h a

progressividade sano e tambm a progressividade fiscal, essa ltima, sem carter punitivo.

A progressividade sano se aplica no IPTU e ITR, em razo do uso inadequado das

propriedades imobilirias. Quem tiver imvel urbano e no der a ela funo social, ficar sujeito

a pagar IPTU mais caro, mediante aplicao de alquotas progressivas, conforme prev o art.

182, 4o, II, da CRFB/88. Quem tiver imvel rural e no der a ele produtividade (a

produtividade um dos elementos da funo social do imvel rural), ficar sujeito ao ITR

progressivo, nos termos do art. 153, 4o, I, da CRFB/88. Logo, a progressividade sano se

aplica ao IPTU e ITR em razo do desrespeito funo social da propriedade imobiliria,

tendo verdadeiro carter punitivo.

Importante ponto a ser destacado em relao progressividade sancionatria que no IPTU

ela s poder ser aplicada se o Municpio tiver plano diretor. Mesmo que tenha menos de 20

mil habitantes. O plano diretor, aprovado em lei e que atua como instrumento bsico da poltica

urbana que define o que se entende por funo social. Logo, se o Municpio no o aprovar,

no poder aplicar a progressividade sano, nos termos do art. 41, III, do Estatuto da Cidade

(Lei no 10.257/01) bem como dos limites estabelecidos pela Constituio nos pargrafos do art.

182.

J a progressividade fiscal nada tem a ver com sano, aplicando-se em razo de o fato

gerador revelar uma riqueza mais ou menos intensa. Por exemplo, no Imposto de Renda, quem

revela mais renda, suporta alquotas maiores (progressivas) em relao a quem revela menos

renda. O mesmo com o IPTU, em que os proprietrios de imveis mais valiosos suportam

maiores alquotas que os de imveis menos valiosos.

Alerto vocs para a informao de que apenas o IR e o IPTU podem ter alquotas

progressivas em razo do valor da riqueza. Os demais impostos no podem! Em 1988, a Carta,

em seu texto originrio, autorizou apenas para o IR, no art. 153, 2o, I. No ano 2000 foi

aprovada a EC no 29/00, que autorizou tambm para o IPTU, mngua de o STF afirmar que a

progressividade seria sempre inconstitucional (ressalvado apenas o IR, aonde havia autorizao,

dada por norma originria, ilimitada). Aps a EC no 29/00 passou a caber IPTU progressivo

em razo do valor venal do imvel. O STF aceitou a constitucionalidade da emenda e firmou

essa jurisprudncia, estampada na Smula no 668. A progressividade seria inconstitucional por

ferir a nobre garantia da proporcionalidade, princpio implcito na Carta e que limita os atos

administrativos, inclusive os de tributao.

Prestem ateno porque a EC no 29/00 apenas autorizou a progressividade para o IPTU,

logo, mantendo-se o entendimento da inconstitucionalidade nos demais impostos reais (sobre

coisas!). Portanto, se cair na prova, o ITBI progressivo inconstitucional, vide Smula no 656

do STF. Repito: s cabe a progressividade fiscal para o IR e para o IPTU, e, quanto a esse,

graas EC no 29/00.

Por fim, destaco ainda os dois ltimos dispositivos do Sistema Tributrio na Constituio

que afirmam que impostos podem ter alquotas diferenciadas, mas, agora, em razo de outros

fundamentos, e, assim, no falaremos em progressividade (nem a sano e nem a fiscal), nem

em seletividade. o caso do prprio IPTU, mais uma vez, para o qual o art. 156, 1o, II, diz

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 9

professor Pedro Barretto

www.superprofessordaoab.com.br

que o IPTU poder ter alquotas diferenciadas em razo do local (rea) e da utilizao do

o

imvel, assim como o IPVA, que, por fora da EC n 42/03, passou a ter a especial norma do

art. 155, 6o, II que afirma que o IPVA poder ter alquotas diferenciadas em razo do tipo e

utilizao do veculo.

DICA 12

Aqui, na dcima segunda dica, trago, na verdade, no uma dica a mais, e sim um quadroresumo das situaes de alquotas diferenciadas, vejam:

Progressividade Sano: IPTU e ITR

Progressividade Fiscal: IR e IPTU (no cabe no ITBI)

Seletividade: ICMS (facultativa) e IPI (compulsria)

Outros casos de alquotas diferenciadas:

a) IPTU (em razo do local ou uso do imvel)

b) IPVA (em razo do tipo e utilizao do veculo)

DICA 13

Agora, trago o famoso princpio da capacidade contributiva. E a primeira coisa que quero

frisar que a capacidade contributiva o princpio norte dos IMPOSTOS, mas, saibam

vocs, que a grande pegadinha para a prova a de que a capacidade contributiva tambm pode

se aplicar nas taxas e contribuies, ainda que seu habitat natural seja no mundo dos

impostos.

O STF j materializou jurisprudncia no sentido de que a capacidade contributiva dos indivduos

pode ser valorada nas Taxas, como fez na famosa Taxa da CVM, bem como tambm nas

Contribuies Especiais, o que fez recentemente ao afirmar que a Contribuio de Iluminao

Pblica CIP tambm regida pelo princpio em tela. Quanto CIP, aceitou a previso de que o

fato gerador da mesma o consumo de energia eltrica.

Quanto aos impostos, a capacidade contributiva o grande dogma permissivo das

cobrana dos mesmos. S se pode impor a algum que contribua para o Estado se esse algum

demonstrou ter aptido para contribuir. Para que uma pessoa seja sujeita a uma imposio

estatal do dever de dar riqueza, somente se tiver praticado fato revelador de riqueza, e, sendo

mais preciso, uma riqueza em limite superior ao suficiente para assegurar seu mnimo

existencial. Em tais circunstncias, revelar o qualitativo da capacidade contributiva, o qual

denota o potencial de se poder contribuir em prol do custeio do Estado, dando parte de sua

riqueza revelada (ex.: da renda, do imvel, do carro, do bem recebido na doao ou herana

etc.) no fato gerador, pagando aquilo que lhe foi imposto. Portanto, a capacidade contributiva

indissocivel dos impostos, s se podendo cobrar estes de quem tem aquela.

DICA 14

Bem, chegamos Dcima Quarta Dica. Queria deixar registrada a importante passagem do

art. 145, 1o, da Carta que tanto cai em provas. Na hora de cobrar os impostos sobre as pessoas

que revelaram riqueza, no se pode imputar prestaes em quantidades iguais a todos os que

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 10

professor Pedro Barretto

www.superprofessordaoab.com.br

revelaram riqueza, pelo simples fato de terem riqueza. No se pode estabelecer um teto fixo e

cobrar de todos igualmente em prestaes fixas e iguais. necessrio distribuir o fardo

contributivo de modo isonmico, proporcional s riquezas de cada um, de sorte que quem

revelou mais riqueza pague mais e quem revelou menos, pague menos, no se podendo tributar

a todos igualmente. Nesse vis, a prestao que cada pessoa pegar deve variar na mesma

proporo de sua riqueza, determinando-se uma personalizao do ato de tributao, fazendo-se

com que cada pessoa pague na proporo da intensidade de riqueza que possui. E quanto mais

for possvel fazer essa personificao nos impostos, ela deve ser feita. por isso que a Carta

afirma que sempre que possvel, os impostos tero um carter pessoal, e sero graduados de

acordo com a capacidade econmica do contribuinte, consagrando-se assim o famoso e

importante princpio de justia da personalizao.

DICA 15: Princpio do no confisco. Controle de intensidade da carga

tributria

Passo a falar, nessa dcima quarta dica, de mais um importante princpio de justia nas

relaes tributrias, qual seja, o Princpio do No Confisco, previsto no art. 150, IV, CRFB/88.

O comando em apreo se ergue no texto constitucional almejando evitar que o ato de tributao

possa ser estabelecido e praticado em intensidade desarrazoada, modulado em excessiva

intensidade, de modo que gere uma tributao insuportvel, colidindo com os limites da

capacidade contributiva efetiva dos contribuintes, acarretando terrveis efeitos prticos, a seguir

narrados.

Quando o constituinte determina, no referido dispositivo, que vedado estabelecer tributo

com efeito de confisco, est buscando proibir que a carga tributria possa ser estimulada em

uma dosimetria imoderada, tornando a relao tributria impossvel de ser cumprida pelo sujeito

passivo, e gerando, por fora disso, sequelas de ordens mltiplas no sistema jurdico fiscal.

Na sua primeira faceta, o Princpio do No Confisco um comando normativo

constitucional que busca estabelecer um controle de intensidade da carga tributria a ser fixada

pelo legislador, coibindo excessos. Sem dvidas, o legislador seu primeiro e mais direto

destinatrio, posto ser ele o responsvel pela fixao do elemento quantitativo da norma

tributria (base de clculo e alquota). Como regra, o maior cuidado que o legislador deve ter

na fixao do elemento quantitativo alquota, o qual, por certo, aquele que normalmente leva

uma tributao a atingir o desastroso e odioso efeito confiscatrio. na medida em que a

alquota cresce que a absoro da riqueza do administrado aumenta em intensidade, gerando,

como consequncia, um valor final de prestao muito mais caro a ser pago; ou seja, na medida

em que a alquota aumenta, se eleva a intensidade da expropriao da riqueza do sujeito passivo,

aumentando-se o valor total a pagar por parte do contribuinte. Desse modo, o princpio do no

confisco impe ao legislador mxima diligncia quando da fixao das alquotas dos tributos,

especialmente nos impostos, de sorte a no se criar uma tributao realmente insuportvel que

gere como efeito concreto a impossibilidade do pagamento, fomentando a sonegao fiscal ou,

ento, a perda da viabilidade de o contribuinte manter sua riqueza, sendo forado a abrir mo da

mesma, sofrendo verdadeiramente o confisco.

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 11

professor Pedro Barretto

www.superprofessordaoab.com.br

DICA 16: Tributao confiscatria e desvio de finalidade no exerccio do

poder de tributar. Inconstitucionalidade

Continuo falando com vocs sobre o Princpio do No Confisco. A maior inteno do

constituinte em proibir a tributao com efeito de confisco a de evitar que o ato de tributao

sofra um desvio de finalidade, e, assim sendo, acarrete uma srie de efeitos lesivos, os quais

podem ser agrupados em trs grandes blocos. Isso mesmo! A tributao confiscatria consagra

desvio de finalidade fiscal, implicando danos ao ordenamento que podem ser percebidos sob

trs diferentes ngulos de prospeco. Analisemos essas informaes.

A finalidade da cobrana do tributo no a de extorquir toda a riqueza de uma pessoa,

desapropriando-a. No. A finalidade do ato tributrio a de permitir a certo Estado, projetado e

organizado por certo povo, poder captar, sobre esse prprio povo constituinte, a riqueza da qual

depende para viabilizar o custeio de sua atividade-fim. Ou seja, a finalidade do ato fiscal a

de permitir ao Estado alcanar os recursos financeiros dos quais depende para custear suas

atividades tpicas, cumprindo sua misso existencial. No objetivo do ato de tributao

quebrar empresas, constranger pessoas, impossibilitar o acesso ou provocar a perda da

propriedade, inibir a livre iniciativa, obstar a prosperidade empresarial. No. A carga tributria

deve ser exigida da sociedade na justa medida da necessidade que o Estado tem. A intensidade

dessa extorso social, para que ela se mantenha idnea e legtima, deve ser compreendida

como aquela que se revela suficiente e cabal para que o Estado consiga arrecadar o que lhe

bastante para custear suas despesas essenciais. No faz parte da finalidade do exerccio do poder

de tributar tomar tudo que as pessoas tm, impedindo o lcito direito de conquistar e usufruir de

seus bens, de suas empresas, de suas rendas. Nessa perspectiva, caso a tributao se projete em

intensidade imoderada e que se revele flagrantemente insuportvel para o grupo de

contribuintes, de modo a impedi-los de prosperar no acesso aos bens e manuteno de suas

riquezas, constata-se objetivamente o desvio de finalidade no exerccio do poder de tributar.

Da por que deve o legislador ter muita sensibilidade quando da fixao da intensidade com que

o tributo vai agredir a riqueza das pessoas, afinal, caso a lei desrespeite esse vetor, restar

viciada, acometida pelo gravoso vcio da inconstitucionalidade, patologia que torna a lei nula e

faz de sua norma uma norma sem aptido de produzir efeitos. Perceba-se a gravidade do feito:

se a norma legal tributria for considerada como norma confiscatria, a lei que lhe veicula deve

ser considerada como uma lei inconstitucional... Isso muito srio e grave... O princpio da

proibio de confisco no apenas uma norma de exortao de ordem moral e tica, mas sim

um princpio expressamente positivado no texto constitucional!!! Tanto no exerccio do controle

difuso como no do controle concentrado, o Judicirio pode declarar a lei que estabelea carga

tributria confiscatria como inconstitucional e afastar a tributao por ele imposta,

reconhecendo sua incompatibilidade com os parmetros de controle constitucionalmente

traados para limitar o exerccio do poder de tributar.

DICA 17: Os trs prismas de lesividade do efeito confiscatrio

Prossigo abordando o Princpio do No Confisco. Agora quero registrar quais so os trs

prismas de lesividade do efeito confiscatrio, para lhes permitir enxergar como maior

profundidade de raciocnio qual a exata dimenso da mazela gerada com a tributao

confiscatria. Aps percebida essa mltipla dimenso da expanso dos danos causados pelo

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 12

professor Pedro Barretto

www.superprofessordaoab.com.br

efeito confisco, a sim, vocs ficam aptos a entender de modo mais vertical a natureza da norma

que probe a tributao confiscatria. Vejamos ento esses trs prismas de lesividade.

O primeiro prisma de lesividade do efeito confisco aquele que demonstra a nocividade da

medida para o prprio sujeito passivo da tributao; ou seja, analisa-se o prejuzo que a carga

tributria imputa quele que recebe contra si o ato tributrio. No segundo prisma de lesividade

do efeito confiscatrio, analisa-se o prejuzo ao interesse de terceiras pessoas, que no o

prprio sujeito passivo diretamente tributado, pessoas essas que so indiretamente atingidas

pelos efeitos decorrentes da tributao confiscatria sobre o contribuinte; o grande exemplo o

dos empregados e consumidores, como veremos a seguir. Por fim, o terceiro prisma de

lesividade decorrente da carta tributria confiscatria o que exorta o dano que o confisco gera

para o prprio Estado.

Ou seja, quando falamos em tributao confiscatria no estamos a falar de um sistema de

tributao que seja nocivo apenas ao sujeito passivo titular da riqueza, o qual, por certo, ter

dificuldade em mant-la e por certa sofrer sua perda. A noo do dano vai muito alm e

transcende a plataforma do mero interesse individual do sujeito passivo diretamente tributado.

preciso ter sensibilidade para enxergar que a carga tributria imoderada e desproporcional gera

sequelas que se espalham para muito alm da esfera da simples discusso a respeito da riqueza

do contribuinte, prejudicando terceiras pessoas e o prprio Estado. por isso que, como

veremos no tpico adiante apresentado, o princpio constitucional do no confisco no se

resume a ser apenas uma norma de tutela do interesse individual do contribuinte em no ter sua

particular riqueza aniquilada, mas sim um instrumento que almeja evitar danos que tambm

machucam terceiros, o que faz do comando em apreo um instrumento de natureza plural, e no

apenas protetivo dos interesses individuais do contribuinte, afeioando-se como magna garantia

de consumidores, trabalhadores, e do prprio Estado.

DICA 18: O primeiro prisma de lesividade do efeito confiscatrio

Quando falamos do primeiro prisma de lesividade que decorre da tributao confiscatria e

que o princpio do no confisco almeja combater, miramos aquele foco, o qual normalmente a

maioria das pessoas visualiza: a ideia de que o titular de uma riqueza, no pode sofrer o confisco

de seu bem por fora do ato de tributao. Nesse vis, a preocupao do ordenamento seria a de

proteger essa pessoa, o prprio titular do bem, para que o ato tributrio no se converta em um

instrumento de extorso da sua propriedade, do seu direito de usufruir adequadamente da sua

renda, da sua liberdade empresarial etc. Observe-se, com ilustraes, que, sob esse ngulo de

reflexo, o princpio do no confisco buscaria, no caso do IPTU, evitar que este pudesse ser fixado

de modo extremamente excessivo e assim se evitar que o proprietrio do imvel perca seu bem; o

mesmo raciocnio no ITR ou IPVA; a preocupao em evitar a carga tributria desproporcional

seria em impedir que o proprietrio seja vilipendiado no seu direito de desfrutar da propriedade,

de mant-la na sua titularidade. No mesmo sentido, quando se falasse de um ISS no

confiscatrio, a inteno seria a de evitar que um empresrio prestador de servios tivesse de

desistir do seu negcio, fechar sua empresa, abrir mo da continuidade de sua liberdade de

empreendimento, por fora da insuportabilidade da carga tributria; idem no ICMS e IPI; nesse

linear, o foco da preocupao seria o de evitar o prejuzo ao prprio sujeito passivo, prestador de

servios, vendedor de mercadoria ou produto industrializado. Ainda guisa de exemplos, a

finalidade de se coibir um Imposto de Renda confiscatrio seria a de impedir que o titular da

renda sofresse a restrio no seu direito de utiliz-la para os fins minimamente necessrios.

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 13

professor Pedro Barretto

www.superprofessordaoab.com.br

Portanto, essa a ideia do no confisco quando analisado sob essa perspectiva; proteger o

interesse e o direito individual de cada contribuinte, para que o ato de tributao no se desvie de

sua finalidade precpua e gere, em razo do imoderado excesso de sua intensidade, o efeito da

quebra do direito de o contribuinte manter sua riqueza. A perda do direito de propriedade, o

fechamento de empresas e empreendimentos, a impossibilidade de uso adequado da renda, tudo

isso traduziria esse primeiro prisma de lesividade do efeito confiscatrio.

DICA 19: O segundo prisma de lesividade do efeito confiscatrio

Aqui o foco muda. O que se percebe que quando o Fisco confisca os bens de certos

contribuintes, terceiras pessoas, dependentes desses bens ou das atividades que eles propiciam,

so indiretamente atingidas. E a se constata que existe um interesse social e coletivo de

terceiros em que no se confisque determinadas pessoas em seus bens e negcios, j que tal

mazela termina por lhes atingir. O exemplo mais forte que pode ser citado para evidenciar tal

percepo o da tributao sobre os agentes econmicos, os empresrios e comerciantes.

Vejamos.

Quando um pequeno prestador de servios no consegue manter seu empreendimento em

funcionamento, resolvendo encerrar sua atividade, por no conseguir pagar a carga tributria

exigida e ainda assim prosperar no negcio, quem perde com a quebra dessa empresa? Apenas o

empresrio? Claro que no. Vejam: ser que existem pessoas que trabalham na empresa e

perdero seus empregos e salrios caso essa empresa prestadora feche? Sim. Vejam que o dano

do confisco sobre o empresrio se alastra e atinge o trabalhador. Mas, caminhe-se alm: ser

que outras empresas tambm no ficam afetadas em uma intercalada cadeia de consumo pela

quebra de um agente econmico que seja vital para a sequncia dessa cadeia produtiva?

Exemplifico: se um fabricante quebrar por no suportar os custos da atividade, por no mais

conseguir ter lucro, face elevada carga tributria de ICMS e IPI, ser que s ele e seus

empregados sofrem com a quebra, ou ser que as empresas distribuidoras, os lojistas e demais

revendedoras tambm no ficam afetados, j que o bem deixar de ser fabricado??? bvio que

so atingidos!!! Vejam que o confisco de um agente econmico causa prejuzos e mazelas que

vo muito alm de sua mera esfera de interesses particulares... diversos outros empresrios,

trabalhadores, comerciantes, so prejudicados... O MERCADO, O EMPREGO, O CONSUMO,

so afetados... J imaginaram se o confisco for de um pequeno empresrio dono da nica

farmcia existente naquela determinada cidadezinha do interior, onde somente aquela farmcia

oferece a comercializao de medicamentos aos moradores? Como o consumidor vai acessar o

bem de consumo a partir de ento se o fornecedor fechou as portas, desistiu da continuidade

empresarial, face falta de perspectivas de obter ganhos com seu negcio???

Percebam, portanto, que sob essa tica de viso, projetada para os interesses e direitos de

terceiros que tambm ficam prejudicados pelo efeito confisco da riqueza alheia, que se revela

o segundo prisma de lesividade do efeito confisco. H uma coliso com o valor da livre

iniciativa, valor social do trabalho, liberdade de empresa, acesso ao pleno emprego, acesso ao

mercado de consumo, e, tudo isso, falando-se aqui em relao a terceiros e no queles

contribuintes que esto sendo diretamente tributados.

E, importante destacar que no obstante mais visvel essa lesividade nas tributaes sobre os

empresrios, no necessariamente precisamos focar esse segmento de sujeitos passivos para que

enxerguemos o foco de lesividade que estamos a narrar. Veja-se, por exemplo o que ocorre

quando a tributao da renda das pessoas (empresrias ou no) atingida com a intensidade

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 14

professor Pedro Barretto

www.superprofessordaoab.com.br

desproporcional configurando o confisco... Uma pessoa que tem sua renda excessivamente

agredida por uma alquota imoderadamente elevada fica bastante prejudicada na possibilidade

de usufruir dessa renda para os fins mnimos e bsicos que ela se destina, tendo afetada a

viabilidade da manuteno de suas despesas necessrias para sobreviver com dignidade. Desse

modo, perceba-se a nociva veia confiscatria atuando no campo do Imposto de Renda, que no

um imposto que necessariamente agride empresrios, ainda que tambm agrida a esses. E,

como no se pode deixar de perceber, atingindo-se o titular da renda, atinge-se tambm aqueles

que dependem dela... Nesses moldes, quando a tributao sobre a renda de uma pessoa se revela

confiscatria, possivelmente filhos, familiares, dependentes, empregados vinculados a essas

pessoas, tambm so indiretamente atingidos.

DICA 20: O terceiro prisma de lesividade do efeito confiscatrio

Sob o terceiro ngulo de compreenso, o efeito confisco se revela danoso tambm ao prprio

Estado, j que tende a eliminar a continuidade da ocorrncia dos fatos geradores, provocando

um estancamento na fonte arrecadatria estatal, alm de induzir pessoas a sonegarem a carga

tributria, seja por revolta, seja por verdadeira inexigibilidade de conduta adversa. Isso mesmo!

Por mais que em um primeiro momento no se costume observar o confisco sob esse ngulo,

fundamental que se consiga alcanar a mensagem ora apresentada!!!

Quando a tributao confiscatria se consagra, atingindo pessoas, quebrando empresas,

tornando inacessvel a propriedade, o que decorre dessa catastrfica conjuntura fiscal??? O

resultado concreto a eliminao da continuidade dos fatos geradores das obrigaes

tributrias, provocando-se uma eliminao da fonte arrecadatria para o Estado. Ora, se

empresas fecham por no suportarem a carga tributria, quem vai pagar ICMS, IPI, ISS,

Imposto de Renda, COFINS, CSLL etc.??? Se as pessoas deixam de acessar a propriedade, por

perceberem que no suportariam os impostos para viabilizar sua manuteno, quem vai pagar

impostos sobre a propriedade? Constatem, amigos, que a tributao confiscatria tem a

tendncia natural de eliminar os fatos geradores das relaes jurdicas obrigacionais tributrias,

prejudicando a arrecadao dos tributos, e, por isso, se revelando nociva ao prprio Estado. Se

pessoas deixam de importar ou exportar, face carga tributria confiscatria, como arrecadar o

II e o IE? Se os contratos de consumo se tornam inviveis por fora da superonerao tributria,

quem vai pagar ICMS e IPI??? Se o ISS incidir confiscatoriamente, qual vai ser o estmulo que

os pequenos prestadores de servio (que so a maioria!) tero para continuarem a lutar para

manterem suas empresas em funcionamento??? E se eles fecham, desistindo da livre iniciativa,

quem vai pagar o ISS? Como fica o IPTU, ITR e IPVA se pessoas deixam de acessar a

propriedade ou no conseguem mais mant-la??? Percebam, leitores, que o tributo no pode ser

o inimigo dele mesmo... O ato de tributao no pode se tornar a ferramenta que elimina o

prprio ato de tributao... Da a essencial importncia de o legislador ter a sensibilidade de

estipular uma intensidade para a carga tributria a incidir que seja de fato suportvel, que no

torne a prestao invivel, sob pena de a prpria continuidade da arrecadao ficar em risco.

Alm do mais, destaque-se, quando em uma sociedade a carga tributria se revela pblica e

flagrantemente confiscatria, dissemina-se um sentimento geral dentre as pessoas e a

sonegao passa a ser vista como algo normal, e, mais do que normal, muitas vezes,

necessria. O que em alguns pases seria considerado um crime torpe, qui hediondo, no

Brasil se torna algo banal e usual, praticado por pessoas honestas, trabalhadoras, que no

possuem em sua formao qualquer trao patolgico que indique vocao para o crime. Vou

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 15

professor Pedro Barretto

www.superprofessordaoab.com.br

repetir: pessoas honestas no Brasil sonegam tributos escancaradamente e sem qualquer

sentimento de estarem fazendo algo realmente errado. E por que isso ocorre? Qual o porqu

dessa sonegao escancarada e desse sentimento de tranquilidade? A sonegao praticada por

pessoas honestas fruto de uma mescla entre dois fatores: de um lado, a necessidade de

defender e manter a subsistncia, que seria aviltada caso a carga tributria exigida tivesse de

ser efetivamente suportada; e, do outro lado, a natural revolta contra os notrios, reiterados e

inesgotveis escndalos que evidenciam a corrupo no comando da Administrao Pblica

do nosso pas.

As pessoas no tm confiana na Administrao... Vo dar seu dinheiro suado para o Estado

para alimentar a roubalheira??? Pois ... exatamente assim que muitos cidados pensam... A

falta de confiana fomenta a sonegao... Quem quer dar o que sua para ganhar queles em

quem no confiam???

Doravante, se uma pessoa tem de optar entre pagar o Imposto de Renda nos termos

plenamente exigidos ou defender sua subsistncia, nem precisamos avanar nos comentrios ou

perdermos tempo com exemplos, para afirmar qual ser o resultado da escolha... Imagine a

situao de milhes de brasileiros que no conseguem pagar um plano de sade, que no

encontram hospitais nas redes pblicas capazes de lhes atender, que no conseguem pagar uma

faculdade ou escola para seus filhos e sequer acham vagas para matrculas nas pblicas. Vocs

acham mesmo que essas pessoas vo entregar ao estado quase um tero do que ganham a ttulo

de imposto de renda? Acham que essas pessoas vo deixar de comer, de viver, para dar recursos

ao Estado? Tente convenc-las de que devem pagar o imposto 100% por dentro... tenta...

A carga tributria, amigos, quando desproporcional capacidade contributiva efetiva das

pessoas, leva sonegao fiscal globalizada... Seria muito melhor o Estado cobrar menos e

permitir que todos pagassem, o que, por certo, levaria a arrecadar muito mais do que insistir nesse

modelo viciado em que se cobra o absurdo, torna-se invivel o pagamento e perpetua-se o modelo

podre que temos no Brasil, no qual a informalidade fiscal uma realidade vista a olhos nus e onde

a sonegao algo banalizado at mesmo no seio de convvio dos intelectuais. O confisco,

levando pessoas a terem de optar entre viver ou pagar, sempre prejudicar o Estado, pois ningum

vai cancelar plano de sade, tirar filho de escola, deixar de colocar comida na mesa, para pagar

imposto de renda... O medo da execuo fiscal infimamente menor do que o medo de sofrer a

misria... Da que o efeito confisco terrivelmente lesivo ao prprio Estado, pois elimina a

arrecadao tributria, coifando os fatos geradores e multiplicando a globalizao da sonegao

fiscal.

DICA 21: Natureza jurdica do princpio do no confisco

Agora, face a todo o exposto e ao rol de comentrios sobre os trs prismas de lesividade do

efeito confiscatrio, passo a falar sobre a natureza jurdica do Princpio do No Confisco.

O princpio em apreo tem por natureza ser um instrumento jurdico multitutelar, pois tutela

diferentes bens concomitantemente. Prope-se a efetivar a preservao de trs distintos planos

de prospeco, ao mesmo tempo, sem que um exclua o outro. garantia de natureza trplice,

atuando ora como veculo de tutela dos interesses e direitos individuais do contribuinte, ora

como instrumento de proteo social, e, ainda, como mecanismo de autocontrole estatal.

Como explicado, o efeito confisco possui trs prismas de lesividade. Nesse linear, o

princpio que se prope a vedar o efeito confisco atua para evitar esses trs nveis de

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 16

professor Pedro Barretto

www.superprofessordaoab.com.br

desdobramentos de dano. E, por assim ser, pode-se afirmar que o comando normativo do no

confisco instituto que tutela diferentes planos de direitos e interesses.

Lido como um dispositivo que protege o contribuinte na titularidade de sua riqueza, o

princpio do no confisco deve ser compreendido como uma garantia individual, almejando

preservar direitos emanados do art. 5o da Constituio, como o direito propriedade, liberdade

profissional, ao mnimo existencial.

Visto sob a perspectiva dos interesses da sociedade, o princpio do no confisco deve ser

enxergado como uma ferramenta de tutela metaindividual, agraciando a sociedade como um

todo e no apenas os titulares de riquezas, protegendo, de um lado, direitos sociais como os

direitos dos trabalhadores e o acesso e a manuteno do emprego, assim como, sob outra

perspectiva, bens que so albergados pelos vetores dogmticos da ordem econmica, como a

prosperidade empresarial, o acesso aos bens de consumo, o aquecimento do mercado etc. Da

que se torna inegvel reconhecer no importante princpio constitucional em estudo a natureza

de instrumento de proteo coletiva.

Por fim, quando interpretado sob o enfoque de que busca evitar a estiagem da prpria

arrecadao tributria, o princpio do no confisco se edifica como um mecanismo de

autolimitao estatal, de sorte que o prprio Estado deve controlar a intensidade da carga

tributria que almeja exigir dos contribuintes, sob pena de, errando na dosimetria fixada, gerar o

catastrfico resultado de no conseguir arrecadar. Sob esse prisma, o comando proibitivo em

apreo se apresenta como meio de proteo ao prprio Estado, pois, se respeitado, termina por

evitar a quebra da continuidade da ocorrncia dos fatos geradores, desincentiva a sonegao

fiscal e preserva a frutificao da arrecadao tributria.

por isso, amigos, que, no obstante se tenha dado muita nfase ao princpio do no

confisco apenas como um instrumento de tutela individual, costumo ensinar a meus alunos que

a norma em comento vai muito alm desse nico prisma, tendo, de fato, uma natureza sui

generis, atuando como comando multitutelar, propagando a eficcia de sua norma em diferentes

planos de interesses e direitos, bem como de pessoas titulares de tais bens. A natureza jurdica

do princpio do no confisco a de limitao constitucional protetiva aos direitos individuais,

coletivos e do prprio Estado. , portanto, garantia hbrida, que almeja, em uma primeira faceta,

proteger o cidado, e em uma segunda face, o prprio Estado. Na proteo do cidado,

subdivide-se em dois vetores, o da tutela individual e o da tutela coletiva.

DICA 22: No confisco nas multas fiscais?

Prossigo abordando o Princpio do No Confisco e assim entro em um ponto

superimportante e que tem sido objeto frequente de indagao em provas de concursos pblicos

e no Exame de Ordem. Poder-se-ia aplicar a norma proibitiva do no confisco tambm sobre as

multas aplicveis nas relaes tributrias? O princpio estampado no art. 150, IV, CRFB/88

poderia fornecer sua norma como instrumento de controle da intensidade tambm das multas,

no tendo sua rbita de aplicao restrita apenas ao plano dos tributos?

A resposta positiva! O princpio do no confisco deve ser aplicado ao crdito tributrio no

seu todo e no apenas ao tributo, especificamente. Interpretando teleologicamente a norma,

invivel aceitar que o constituinte poderia estar autorizando multas confiscatrias! Necessrio

dar ao texto do inciso IV do art. 150 a merecida e em nada lesiva interpretao extensiva, para

que aonde est escrito que vedado estabelecer tributo com efeito de confisco, se leia que

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 17

professor Pedro Barretto

www.superprofessordaoab.com.br

vedado estabelecer crdito tributrio com efeito de confisco. O que se busca vedar que no

desenvolver da relao jurdica tributria o Estado possa provocar o confisco sobre o cidado...

No interessa por qual dos instrumentos integrantes da composio do crdito tributrio, se pelo

tributo ou pelas penalidades, o que importa que no se efetive uma tributao confiscatria.

Esse o verdadeiro sentido da norma e a finalidade unicamente buscada. Seria no mnimo

incongruente admitir que o constituinte, aps enxergar o terrvel rol de mazelas geradas pelo

confisco, viesse a admitir que tais patologias se pudessem concretizar por via oblqua, atravs

das multas. Seria de imperdovel incoerncia apontar o raciocnio no prumo dessa aceitao.

A maximizao textual do art. 150, IV, passo hermenutico imprescindvel leitura do

articulado gramatical exposto no dispositivo em comento, sob pena de no se alcanar a

efetividade normativa pretendida pelo legislador maior. Da que o correto legitimar o uso do

princpio em tela como veculo tambm hbil a controlar a intensidade das multas fiscais

aplicadas nas relaes tributrias, sejam as multas meramente moratrias em razo de atrasos

nos pagamentos dos tributos devidos, sejam at mesmo as multas sancionatrias aplicveis face

ao descumprimento de obrigaes acessrias.

O prprio STF j vem h bastante tempo decidindo nesse sentido, legitimando o manuseio

do art. 150, IV, nas questes em que contribuintes questionam o excessivo valor das multas

previstas nas leis tributrias, j tendo declarado a inconstitucionalidade de algumas dessas

viciadas fontes normativas.

Tem sido muito comum atrelar, em tais casos, o princpio do no confisco ao princpio da

proporcionalidade, vetores que entram em perfeita harmonia para efetivar a vontade do nosso

ordenamento constitucional de reprimir as cobranas enfadonhamente excessivas. O STF, j

com alguma reincidncia, vem declarando a inconstitucionalidade das multas confiscatrias,

desproporcionais, tendo a feliz lucidez de enxergar o vcio quando o legislador extrapola na

fixao da intensidade da sano, migrando para um plano que vai alm do que j seria

suficiente e bastante para alcanar de modo eficiente a funo de reprimir e corrigir uma postura

ilcita. Nesses casos, a Suprema Corte vem nulificando as leis que apregoam multas

verdadeiramente irrazoveis, que levam ao fechamento de empresas, ao confisco pleno das

rendas etc.

guisa de exemplo, cite-se uma situao em que pelo descumprimento de certa obrigao

acessria por parte de um pequeno empresrio comerciante, tenha sido aplicada uma multa de

80% sobre o valor de certas vendas por ele praticadas. Ora, ser que na atual conjuntura do pas,

um pequeno empreendedor teria condies de suportar uma autuao no valor de 80% do que

fatura em certas vendas??? Possivelmente no! Na maioria das vezes, o pagamento do ICMS, de

muito menor alquota, j se perfaz obrigao de difcil cumprimento, imagine cumular com uma

multa de 80% sobre o valor da venda. Completamente desproporcional, impagvel. A

consequncia natural seria o fechamento da empresa, ou, no caso de tentativa de mant-la, uma

possvel execuo fiscal por inadimplemento face insuportabilidade do nus imposto,

culminando na quebra ou em prejuzos irreparveis.

claro que no se busca aqui gerar um sistema de impunibilidade, evidentemente que no! O

que se busca exigir a moderao, a equao equilibrada na estipulao da intensidade da sano,

de modo que o legislador consiga alcanar a sensibilidade necessria para determinar uma multa que

seja capaz de gerar coercibilidade, de amedrontar o contribuinte e desincentiv-lo a praticar a

infrao, bem como reprimi-lo de modo duro caso a materialize, mas sem que tal sano gere o

fechamento sumrio da empresa, a quebra do empreendimento, a eliminao da propriedade etc.

Como jamais pode ser diferente, apenas se defende aqui a busca de uma razoabilidade quando da

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 18

professor Pedro Barretto

www.superprofessordaoab.com.br

definio da multa, fomentando-se um controle da intensidade da pena guiado pela batuta da

proporcionalidade, ponderando-se a suficincia da represso para se chegar ao fim colimado.

Portanto, para fins de provas, possvel sustentar que as multas desproporcionais e que

geram efeitos confiscatrios so incompatveis com o sistema constitucional tributrio, podendo

ser abatidas no Judicirio, submetendo-se aplicao do controle emanado dos princpios do

no confisco e da proporcionalidade.

DICA 23: Princpio da no limitao ao trnsito de pessoas ou bens.

Liberdade fiscal

Passo a tratar do famoso Princpio da No Limitao ao Trnsito de Pessoas ou Bens,

previsto no art. 150, V, CRFB/88. O comando em estudo se revela como instrumento de

proteo da liberdade, valor maior que inspira a primeira gerao dos direitos e garantias

fundamentais que os seres humanos lutaram para conquistar e poderem opor ao Estado. E, no

exato ponto de nosso estudo, contextualizando para as relaes tributrias, a norma em tela foca

a proteo que se ergue em favor de um dos mais genunos campos de prospeco da liberdade

humana, que a liberdade de deslocamento, o direito de transitar livremente sem ser

restringido por exigncias estatais, o que, no caso, seriam as exigncias de recolhimento de

tributos. Indo alm, o constituinte protege tambm a liberdade de envio, remessa, trnsito de

bens de um ponto a outro do pas, sem que por esse simples trfego se sujeite uma determinada

pessoa ao dever de pagar o tributo.

A ideia nuclear do Princpio da No Limitao ao Trnsito de Pessoas ou Bens a de que

ningum ser tributado pelo simples ir e vir ou pelo mero fato de deslocar bens de um ponto

a outro no espao. Tais condutas no podem ser transformadas em fatos geradores de relaes

jurdicas obrigacionais tributrias. Ou seja, o mero deslocamento de pessoas ou de bens no ser

nexo causal para a gnesis obrigacional tributria, sendo vedado que o legislador eleja como

hiptese de incidncia de tributo o simples ir, vir e deslocar bens. Caso certa lei desacate o

mandamento e autorize a tributao sobre esse tipo de conduta, estar viciada no plano da

validade, sendo nula, acometida pela mais odiosa das patologias do mundo jurdico, qual seja, a

inconstitucionalidade material.

DICA 24: Princpio da no limitao ao trnsito de pessoas ou bens. A

ressalva ao lcito direito de cobrana de pedgio

Fundamental anotar que em nada colide o princpio ora em apreo com o lcito direito de se

cobrar pedgio quando ocorre, por parte de certo administrado, o uso de rodovias conservadas

por certa concessionria, ou, at mesmo, pelo prprio Poder Pblico diretamente (atualmente

mais habitual o regime da concesso).

A cobrana do pedgio tem plena legitimidade e, desde que exercida dentro dos limites da

modicidade tarifria e da no usura, no colidem em nada com as bases do ordenamento

jurdico, qui com o princpio tributrio em estudo, e, como se deve frisar, dita cobrana tem

pleno amparo no texto constitucional vide a parte final do disposto no art. 150, V, aqui

ventilado.

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 19

professor Pedro Barretto

www.superprofessordaoab.com.br

O pedgio uma remunerao que certa pessoa paga por ter usufrudo do servio prestado

por outra. Normalmente cobrado para retribuir certo prestador de servio que trabalha

fornecendo a atividade de conservao das rodovias nas quais se trafega. Quem paga o gil em

anlise o prprio usurio, que ao trafegar pela rodovia que objeto da atividade de

manuteno e conservao, consome o servio do prestador, devendo, por logo, reembolsar-lhe.

Nada mais do que justo.

O pedgio um tema muito maltratado merecendo ser estudado com mais carinho. Desde

suas primeiras aparies, na poca do feudalismo, sempre foi visto como um instituto justo, por

via do qual se compele certo grupo de usurios a remunerar prestadores que atuam fornecendo

um labor que eles de fato consomem e que se destina, quando prestado, a preservar a integridade

do exerccio de um dos mais importantes direitos fundamentais de liberdade, qual seja, a

liberdade de trnsito. Ou seja, o pedgio a justa contraprestao com a qual se remunera

aquele a quem se designa a misso de obrar diuturnamente na funo de manter as vias de

passagem de grandes estradas sempre conservadas, deixando disposio, sempre de prontido,

toda uma estrutura de apoio para situaes de eventuais acidentes ou quaisquer outras

emergncias.

s vezes as pessoas se confundem e equivocadamente pensam que o pedgio se cobra em

razo do ir e vir, o que de todo se revela densamente errado. O pedgio no se cobra pelo fato

de que a pessoa est passando... No esse o nexo causal... O fato que enseja o direito de

pedagiar no , por bvio, o ir e vir, mas sim o consumo efetivo por parte do usurio, de um

servio que est sendo oferecido (e utilizado efetivamente!) e que no de graa. Ou seja,

ningum paga pedgio pelo fato de ir ou vir, mas sim em razo de ao ir e/ou vir estar

usufruindo, nesse trajeto, de uma prestao de servio destinada a qualificar e proteger seu

deslocamento, prestao essa que se perfaz a ttulo oneroso e que enseja o lcito direito de

remunerao em favor do prestador, seja ele, como foi muito comum outrora, o prprio Estado,

seja um particular atuando na qualidade de poder concedido em razo da implementao de uma

poltica de concesso, aps realizao de licitao. O que importa ter a capacidade de entender

que o pedgio no se cobra pelo ir e vir, no sendo, por si s, um bice ao livre deslocamento

das pessoas. Tanto que se algum, por equvoco seu, no se informa sobre a existncia do

pedgio em certa rodovia e se desloca por ela, jamais ficar detido na cabine pelo fato de no

dispor de recursos para pagar a tarifa... Seria um devaneio cogitar da situao em que a

concessionria impedisse que o motorista prosseguisse viagem, ou, em delrio pleno, ordenasse

que o mesmo voltasse de marcha a r, ou ficasse na porta das cabines pedindo ajuda para que

terceiros pagassem sua tarifa para que ele ento pudesse ter a cancela levantada e assim

prosseguisse viagem... Beiraria a aberrao no mais elevado grau de teratologia pensar em

hiptese escabrosa como essa... evidente que o viajante seguir normalmente sua viagem, sem

pagar o pedgio, sujeitando-se, todavia, a uma correta aplicao de multa, sano legitimamente

aplicvel pela concessionria em razo do inadimplemento do contrato de concesso, em que

dever do usurio ter cincia da obrigao de pagar o preo em razo do servio que usufrui.

Mas, como se objetiva aqui demonstrar, perceba-se que nem de longe o nexo de causalidade

para a incidncia do pedgio o mero ir e vir. Por isso que se percebe que em nada ele colide

com a norma principiolgica do art. 150, V, razo pela qual o prprio constituinte, a fim de

evitar quaisquer dvidas, se preocupou em evidenciar expressamente a licitude do direito de

cobrar pedgio. Repito, exatamente pelo fato de que o mesmo no se cobra pelo mero

deslocamento de pessoas ou bens, ainda que nesse momento encontre o tempo oportuno para

sua exigncia, mas, como visto, em razo de nexo causal distinto.

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 20

professor Pedro Barretto

www.superprofessordaoab.com.br

Por fim, sempre oportuno citar que modernamente os servios de conservao de rodovias

pblicas so prestados em regime de atividade econmica, regidos pelas normas de direito

privado e permeados pelas regras e princpios do Direito Administrativo, ensejando concluir

que nos moldes em que atualmente o pedgio vem sendo cobrado, sua natureza de tarifa,

no mais cabendo atribuir-lhe a natureza de taxa de servio, como outrora foi muito comum,

quando os servios de conservao de grandes rodovias, as quais se pedagiavam, eram

prestados em regime pblico e compulsrio, como atividade tpica e exclusiva da

Administrao, de sorte que a atribuio da natureza tributria para o pedgio era possvel,

como chegou em algumas oportunidades o prprio STF a reconhecer vide a famosa situao

do conhecido selo pedgio, institudo no final da dcada de 1980. Entretanto, reiteramos,

atualmente a Unio e os demais entes no mais cumulam a atividade de conservar as grandes

BRs e Rodovias que em regra so pedagiadas, concedendo a Ltdas. e S/A a misso de

executarem tal desiderato, legitimando uma atuao em regime predominantemente privado,

configurando atividade econmica, permitindo-se o fim lucrativo, o que torna inadmissvel

autorizar concluir que o pedgio ainda se revestiria da natureza tributria. Inconcebvel nos

moldes em que o servio por ele remunerado hoje executado.

DICA 25: Federalismo fiscal e princpio da vedao dos atos fiscais

heternomos (arts. 18 c/c 151, III, CRFB/88)

O art. 151, III, da Constituio afirma que vedado Unio conceder isenes de tributos

dos Estados, Distrito Federal e Municpios. Almeja impedir que o Governo Federal tente

praticar um ato de invaso na autonomia dos demais entes federativos. Seria inconcebvel face

ao sistema federativo adotado na Constituio de 1988 que tolerssemos a prerrogativa em favor

da Unio de poder renunciar a receitas fiscais que no lhe pertencem, afetando a autonomia

arrecadatria, oramentria e legislativa, dos Estados, DF e Municpios.

Na verdade, o que se deve perceber que o texto do art. 151, III, diz muito menos do que

deveria, pois, sob as luzes da compreenso adequada, no vedado apenas Unio que isente

tributos alheios. Na verdade vedado a qualquer dos entes a pretenso de isentar tributo de

outro. Nesse compasso, os Estados no podem isentar tributos estaduais, um Municpio no

pode isentar tributo de outro Municpio, e assim por diante.

Ainda que nada fosse escrito no Sistema Tributrio Nacional, assim seria por fora do

disposto no art. 18 da Magna Carta, que assegura a autonomia federativa dos entes como

bandeira maior dentro da nossa proposta de organizao federativa.

Por fim, aprofunde-se que a vedao de tais atos, flagrantemente heternomos, colidentes

com o postulado da proteo autonomia federativa dos entes, no se restringe apenas ao

instituto da iseno em sentido estrito, devendo se prolongar de modo a alcanar todo e

qualquer ato de renncia de receita, como as remisses, anistias, redues de alquotas,

concesses de crditos presumidos etc., de sorte que qualquer que seja o ato heternomo

praticado em mbito fiscal, deve ser considerado como inconstitucional, servindo o art. 151, III,

CRFB/88 como alicerce para estampar essa vedao, o qual, coirmanado com o art. 18, zela

pela preservao do federalismo nos moldes que o nosso ordenamentos busca.

Prof. Pedro Barretto: h 35 Exames, o professor que mais aprova no Brasil

Pgina 21

professor Pedro Barretto

www.superprofessordaoab.com.br

DICA 26: Federalismo fiscal e princpio da uniformidade geogrfica da

tributao federal (art. 151, I, CRFB/88)

O art. 151, I, do texto maior reza que quando a Unio estabelece seus tributos, deve institu-los de

modo uniforme em todo o territrio nacional. Ou seja, veda-lhe a prerrogativa de modificar o perfil

estrutural do tributo de forma que incida com diferentes estruturas em uma ou outra localidade do

pas. Ou seja, quanto aos elementos essenciais do tributo (fato gerador, base de clculo, alquota,

sujeito passivo), o modo como a lei os define ser nico e independente de qual seja o ponto do

territrio do pas em que o tributo esteja incidindo, h de incidir de modo igual, uniforme.

Exemplificando, caso a alquota do IPI na comercializao do produto industrializado x for fixada

em 18%, ser 18% qualquer que seja o Municpio do Brasil em que o IPI esteja incidindo sobre a

comercializao do produto x. Da mesma forma, se a lei instituidora de certa CIDE determinar

que o fato tpico para sua incidncia seja a conduta w, assim ser em toda a geografia nacional.

Constate-se que a finalidade do princpio em apreo evitar que a Unio possa discriminar

certo ente em relao a outro, criando um percalo ao esprito de unidade e de equilbrio na

Federao. Caso os tributos federais no fossem uniformes, por certo se poderia cometer uma

srie de atos discriminatrios no manuseio da tributao federal.

O ponto ureo desse princpio vem, todavia, com a percepo da necessidade de se

flexibilizar a ideia de uma suposta exigncia de tratamento igualitrio pleno e absoluto em todos

os locais do pas. Realmente, concordem, seria por demais incorreto ignorar as diferenas

socioeconmicas que infelizmente ainda latejam a visveis olhos dentro das cinco regies do

pas. Ser que seria correto dispensar tratamentos tributrios 100% iguais em todos os locais do

Brasil, quando se tem a notria e flagrante cincia de que algumas regies so infinitamente

mais desenvolvidas economicamente e socialmente do que outras? Sem maiores esforos

conclui-se que seria preciso criar uma vlvula de flexibilizao dessa ideia para permitir que no

exerccio da tributao federal a Unio pudesse, quando necessrio, aplicar atos concretos

desiguais, sempre que se constatasse a desigualdade ftica e a necessidade de se respeitar as