Escolar Documentos

Profissional Documentos

Cultura Documentos

Aula 02

Enviado por

viniciusltDireitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Aula 02

Enviado por

viniciusltDireitos autorais:

Formatos disponíveis

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

AULA 02: Instituições Operadoras do SFN

(Parte 1)

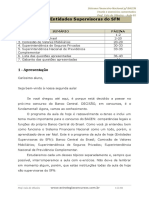

SUMÁRIO PÁGINA

1. Apresentação 1-2

2. Classificação Geral dos Operadores 3-6

3. Bancos Comerciais 7-9

4. Cooperativas de Crédito 9-11

4*. Bancos Comerciais Cooperativos 12

5. Caixa Econômica Federal 12-15

6. Bancos de Investimento 15-19

7. Bancos de Desenvolvimento 19-22

8. Sociedades de Crédito, Financiamento e 22-24

Investimento

9. Sociedades de Crédito Imobiliário 24

10. Associações de Poupança e Empréstimo 25

11. Sociedades de Arrendamento Mercantil 25-29

11. Bancos Múltiplos 29-33

12. Agências de Fomento 33-34

13. Bancos de Câmbio 34-35

14. BNDES 35

15. Companhias Hipotecárias 36

16. Sociedades de Crédito ao Microempreendedor e à 36-37

Empresa de Pequeno Porte

17. Lista das questões apresentadas 38-45

18. Gabarito das questões apresentadas 46

1 - Apresentação

Caríssimo aluno,

Seja bem-vindo à nossa terceira aula!

Espero que você esteja aproveitando as minhas aulas! Como você

já deve ter percebido, as questões de SFN são pontos garantidos para

quem estudou bem a matéria: não tem muito raciocínio ou invencionice;

é ler com atenção e marcar a bolinha. Portanto, daqui até o dia da prova,

sempre que puder dê uma relida nas minhas aulas para revisar o

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 1 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

conteúdo. Além do mais, claro, utilize o fórum de dúvidas se não entender

muito bem algum ponto da matéria.

Na aula de hoje, avançaremos para a terceira e última parte do

nosso famoso quadro do SFN: instituições operadoras. Quando as

estudarmos detalhadamente, também faremos duas importantes

classificações entre instituições financeiras e as não financeiras e entre

aquelas financeiras monetárias e aquelas não monetárias. Este é o

programa da aula de hoje (Instituições Operadoras do SFN – Parte 1):

classificação geral dos operadores; bancos comerciais; Caixa Econômica

Federal; cooperativas de crédito; bancos comerciais cooperativos; bancos

de investimento; bancos de desenvolvimento; sociedades de crédito,

financiamento e investimento; sociedades de arrendamento mercantil;

bancos múltiplos; agências de fomento; bancos de câmbio; BNDES;

companhias hipotecárias; sociedades de crédito ao microempreendedor e

à empresa de pequeno porte.

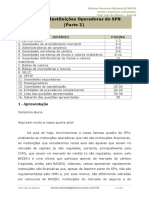

Algumas instituições operadoras, tais como as bolsas de valores,

serão assunto da próxima aula. Lembre, nesta aula e na próxima, que

estamos falando da parte em vermelho no quadro do SFN abaixo:

Fonte: BACEN

Órgãos Entidades

Operadores

normativos supervisoras

Demais

Instituições instituições

Banco Central do financeiras financeiras

Conselho Brasil - Bacen captadoras de Outros intermediários

Monetário depósitos à vista Bancos de financeiros e administradores

Nacional - CMN Câmbio de recursos de terceiros

Comissão de Bolsas de

Bolsas de

Valores Mobiliários mercadorias e

valores

- CVM futuros

Conselho Entidades

Superintendência Sociedades

Nacional de Sociedades abertas de

de Seguros Resseguradores de

Seguros seguradoras previdência

Privados - Susep capitalização

Privados - CNSP complementar

Conselho Superintendência

Nacional de Nacional de

Entidades fechadas de previdência complementar

Previdência Previdência

(fundos de pensão)

Complementar Complementar -

- CNPC PREVIC

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 2 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

Agora, vamos ao que interessa!

2 Classificação Geral dos Operadores

Como podemos observar no quadro acima, são muitos os tipos de

operadores do SFN. Estudaremos todos eles com calma nesta aula e na

próxima. Não obstante, devemos fazer duas distinções iniciais

importantes. Primeiro, entre instituição financeira e instituição não-

financeira. Segundo, entre as instituições financeiras monetárias e as

não-monetárias.

Segundo a legislação brasileira, instituições financeiras são as

pessoas jurídicas públicas ou privadas, que tenham como

atividade principal ou acessória a coleta, intermediação ou

aplicação de recursos financeiros próprios ou de terceiros, em

moeda nacional ou estrangeira, e a custódia de valor de

propriedade de terceiros. Vamos agora por partes:

Instituições Financeiras não são pessoas naturais (seres humanos),

mas sim pessoas jurídicas de propriedade privada ou pública;

As IFs fazem pelo menos uma das seguintes atividades:

intermediação de recursos financeiros, aplicação de recursos

financeiros próprios ou de terceiros, coleta de recursos financeiros e

custódia (=guarda em segurança) de valor de propriedade de

terceiro.

As instituições financeiras – e mesmo as não financeiras - só

podem funcionar no País mediante prévia autorização do Banco

Central ou, quando forem estrangeiras, por decreto do Poder

Executivo.

As instituições financeiras, que estudaremos nesta aula, são as

seguintes: bancos comerciais; CEF; cooperativas de crédito; bancos

comerciais cooperativos; bancos de investimento; bancos de

desenvolvimento; sociedades de crédito, financiamento e

investimento; sociedades de crédito imobiliário; associações de

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 3 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

poupança e empréstimo; bancos múltiplos; agências de fomento;

bancos de câmbio; BNDES; companhias hipotecárias; sociedades

de crédito ao microempreendedor.

As instituições não-financeiras, que estudaremos na próxima aula

(nesta aula estudaremos, porém, a sociedade de arrendamento mercantil,

que não é uma IF, mas será estudada agora porque pode ser uma das

carteiras de um banco múltiplo), são as seguintes: sociedades de

arrendamento mercantil; sociedades corretoras de títulos e

valores mobiliários; sociedades distribuidoras de títulos e valores

mobiliários; bolsas de valores; bolsas de mercadorias e de futuros;

administradoras de consórcio; sociedades corretoras de câmbio;

resseguradores; sociedades seguradoras; sociedades de

capitalização; entidades de previdência complementar.

Olhe bem para a lista acima, mas não se preocupe. Até o final do

curso, de tanto falarmos nessas instituições, você terá decorado

facilmente a lista.

Por fim, temos uma última diferenciação importante (=muito cobrada

em concursos). As Instituições Financeiras podem ser monetárias ou não-

monetárias. As Monetárias são aquelas aptas a captar depósitos à

vista, ou seja, que criam moeda, como vimos na nossa última aula:

Bancos Comerciais; Cooperativas de Crédito; CEF; Bancos

Múltiplos com Carteira Comercial. As Não-Monetárias são aquelas

que não podem receber depósitos à vista: bancos de investimento;

bancos de desenvolvimento; sociedades de crédito, financiamento

e investimento; sociedades de crédito imobiliário; associações de

poupança e empréstimo; bancos múltiplos sem carteira comercial;

agências de fomento; bancos de câmbio; BNDES; companhias

hipotecárias; sociedades de crédito ao microempreendedor.

Agora, alguns exercícios para começar a aquecer:

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 4 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(CESPE; CEF 2010)

1 - As pessoas jurídicas públicas ou privadas que tenham como atividade

principal ou acessória a coleta, intermediação ou aplicação de recursos

financeiros próprios ou de terceiros, em moeda nacional ou estrangeira, e

a custódia de valor de propriedade de terceiros são consideradas

A entidades abertas de previdência complementar.

B bolsas de mercadorias e futuros.

C sociedades de capitalização.

D instituições financeiras.

E bolsas de valores.

Solução: Letra D. Essa é exatamente a definição que vimos de Instituição

Financeira. Fácil, não? Observe também que as demais opções incluem

apenas instituições não-financeiras.

Marque Certo ou Errado:

(CESPE; BB 2009)

2 - São consideradas instituições financeiras as pessoas jurídicas, públicas

ou privadas, que tenham como atividade principal ou acessória a coleta, a

intermediação ou a aplicação de recursos financeiros próprios ou de

terceiros, em moeda nacional ou estrangeira, e a custódia de valor de

propriedade de terceiros.

Solução: Certo. Beleza! Nossa definição de IF novamente!

(CESGRANRIO; BACEN 2010)

3 - Considere a relação de instituições financeiras a seguir.

I – Banco do Brasil

II – Banco Nacional de Desenvolvimento Econômico e

Social

III – Bancos Comerciais

IV – Bancos Regionais de Desenvolvimento

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 5 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

V – Sociedades de Crédito, Financiamento e Investimento

VI – Bancos de Investimento

São consideradas instituições financeiras monetárias APENAS as

nomeadas em

(A) I e II.

(B) I e III.

(C) III e IV.

(D) I, III e V.

(E) I, III e VI.

Solução: São IFs monetárias os bancos comerciais, as cooperativas de

crédito e as caixas econômicas (na verdade, atualmente só existe a CEF),

os quais podem receber depósitos à vista. O Banco do Brasil é um banco

comercial, como você deve saber. Portanto, apenas as alternativas I e III

apresentam IFs monetárias. Gabarito: Letra B.

(CESGRANRIO; BACEN 2010)

4 - As instituições financeiras não monetárias

(A) incluem os bancos comerciais.

(B) incluem as cooperativas de crédito.

(C) incluem as caixas econômicas.

(D) captam recursos através da emissão de títulos.

(E) captam recursos através de depósitos à vista.

Solução: Com o que falamos até agora, você poderia responder essa

questão por eliminação. As alternativas A, B e C apresentam as IFs

Monetárias. A alternativa E define a característica básica das IFs

Monetárias, a qual as diferencia das Não-Monetárias. A alternativa D,

como veremos nos próximos tópicos desta aula, está certa: as IFs não

monetárias captam recursos pela emissão de títulos: CDBs; Letras

Financeiras e outros. Gabarito: Letra D.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 6 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

3 - Bancos Comerciais

Desde criança sabemos o que é um banco. É um lugar onde as

pessoas depositam dinheiro, sacam o salário do mês e pagam as contas.

Na verdade, porém, esse banco que sempre conhecemos é um Banco

Comercial. Outros tipos de bancos, que vamos estudar à frente, também

existem e fazem atividades completamente diversas e muitas vezes não

recebem pessoas físicas como nós: não tem detector de metal na porta,

caixa para pagar contas etc. Vamos começar estudando, portanto, a

instituição financeira que melhor conhecemos no nosso dia a dia: os

Bancos Comerciais.

Segundo definição do Conselho Monetário Nacional, os bancos

comerciais são instituições financeiras privadas ou públicas que têm como

objetivo principal proporcionar suprimento de recursos necessários para

financiar, a curto e a médio prazos, o comércio, a indústria, as empresas

prestadoras de serviços, as pessoas físicas e terceiros em geral. Ainda,

o CMN diz que a captação de depósitos à vista, livremente

movimentáveis, é atividade típica do banco comercial, o qual pode

também captar depósitos a prazo. Por fim, o banco comercial deve ser

constituído sob a forma de sociedade anônima e na sua denominação

social deve constar a expressão "Banco". Vamos estudar estas definições

ponto a ponto e, se não restarem dúvidas, é mais um pontinho em

potencial na prova!

A captação de depósitos à vista, livremente movimentáveis,

é atividade típica do banco comercial: depósito à vista é o

nosso conhecido depósito em conta corrente. Você entrega o

dinheiro para o banco e, quando quiser, pode retirá-lo. O seu

dinheiro depositado à vista não é remunerado pelo banco, ou seja,

você não recebe juros. A possibilidade de receber depósitos à vista

e, portanto, “criar moeda”, como vimos na última aula, é o que

diferencia o Banco Comercial dos demais operadores do SFN (para

sermos precisos, cooperativas de crédito e a CEF também podem

captar depósitos à vista, como veremos nos próximos tópicos). Essa

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 7 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

capacidade de captar depósitos à vista é o que caracteriza a

separação entre as Instituições Financeiras Monetárias (que captam

à vista e, assim, “criam moeda”) e as IF Não-Monetárias (não

podem receber depósitos à vista).

O Banco Comercial pode também captar depósitos a prazo: o

Banco Comercial tem a possibilidade de captar depósitos à vista,

mas esta não é a única forma que ele tem para se financiar. O

Banco Comercial capta depósitos a prazo quando emite os CDBs e

os RDBs, que são adquiridos por investidores, os quais vêm a ser

normalmente seus clientes, mas não necessariamente. O Certificado

de Depósito Bancário (CDB) é um título de crédito e, portanto, pode

ser revendido pelo seu proprietário. O Recibo de Depósito Bancário

(RDB), ao contrário, é inegociável e intransferível: o seu

proprietário só pode ter o dinheiro de volta quando o prazo do

recibo acabar. Os prazos e as remunerações do CDB e RDB são

determinados entre as partes contratantes - o investidor e o banco

-, mas são normalmente de curto prazo.

Os bancos comerciais são instituições financeiras privadas

ou públicas que têm como objetivo principal proporcionar

suprimento de recursos necessários para financiar, a curto e

a médio prazos, o comércio, a indústria, as empresas

prestadoras de serviços, as pessoas físicas e terceiros em

geral: os bancos comerciais podem ser instituições privadas (Banco

Itaú, Banco Bradesco...) ou públicas (Banco do Brasil, Banco

Regional de Brasília...) e têm como principal fim emprestar dinheiro

– captado em parte com os depósitos dos seus correntistas - para

as pessoas e as empresas suprirem suas necessidades de curto e

médio prazos. Emprestar para as necessidades de longo prazo, tais

como comprar um apartamento ou construir uma fábrica, dessa

forma, não seriam objetivos dos bancos comerciais.

O banco comercial deve ser constituído sob a forma de

sociedade anônima e na sua denominação social deve

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 8 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

constar a expressão "Banco": o Banco Comercial deve ser uma

S/A e, portanto, ser constituído com base nas regras da Lei

6.404/76 (Lei das S/A). Ademais, deve ter no seu nome a palavra

“Banco”: o “Banco Santander” não poderia apenas se chamar

“Santander”.

Agora, uns exercícios para relaxar ;-)

(CESPE; BRB 2009)

5 - A captação de depósitos à vista representa a atividade básica dos

bancos comerciais e os qualifica como instituições financeiras monetárias.

Solução: Definição perfeita, como já vimos. Gabarito: Certo.

6 - Os bancos comerciais podem captar depósitos à vista, mas não podem

captar depósitos a prazo, o que está facultado apenas aos bancos de

investimento.

Solução: Errado. Os bancos podem captar depósitos à vista e a prazo.

Gabarito: Errado.

4 Cooperativas de Crédito

Imagine uma comunidade de pequenos produtores rurais. Nunca

visitei uma, mas imagino que funcione da seguinte maneira: cada família

produz alguns produtos (batata, feijão etc.) no terreno que lhe cabe,

entrega parte da produção em um armazém e, quando precisar, retira

alimentos no armazém para a sua sobrevivência (que podem ser os que a

própria família plantou ou o de produção de outra família). As

cooperativas de crédito funcionam de maneira similar. Basicamente, elas

captam dinheiro dos seus associados (pessoas físicas e jurídicas de

uma mesma atividade econômica ou, excepcionalmente, de diversas

atividades econômicas) à vista ou a prazo e fornecem crédito para os

associados que precisarem. Além disso, elas podem:

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 9 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

investir o dinheiro que está sobrando do seu caixa no

mercado financeiro;

repassar financiamentos de outras instituições financeiras

nacionais ou estrangeiras: por exemplo, o BNDES pode

emprestar dinheiro para um associado e a cooperativa de crédito

servir como um agente de repasse do financiamento que garante o

pagamento se o associado der calote. Essa modalidade de repasse

ocorre principalmente quando os valores são pequenos para um

banco grande como o BNDES ter uma relação direta com o cliente;

podem receber doações de qualquer entidade e recursos de

fundos oficiais;

prestar garantias, somente a associados, inclusive em

operações realizadas ao amparo da regulamentação do

crédito rural em favor de associados produtores rurais;

São três os tipos de cooperativas de crédito:

Cooperativas de crédito singulares: prestam os serviços

financeiros acima citados apenas para os seus associados;

Cooperativas centrais de crédito: prestam serviços às

cooperativas singulares filiadas e são responsáveis auxiliares ao

BACEN por sua supervisão;

Confederações de cooperativas centrais: prestam serviços

financeiros às cooperativas centrais e às suas filiadas.

Apesar de eu ter utilizado o exemplo da cooperativa rural, não fique

com a impressão que as cooperativas de crédito são constituídas de

qualquer forma. Como todas as instituições financeiras, elas precisam de

autorização do BACEN para funcionar e devem seguir parâmetros

mínimos de funcionamento que diminuam riscos de falência e fraudes:

contratação de auditoria externa; não emprestar grande parcela do

patrimônio para o mesmo cliente etc.

Agora, uma série de questões da CESPE para marcar Certo ou Errado:

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 10 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(CESPE; BB 2009)

7 - O segmento de crédito cooperativo brasileiro conta com mais de três

milhões de associados em todo o Brasil, número que se encontra em

significativa expansão. O segmento tem-se caracterizado, nos últimos

anos, por uma trajetória de crescimento e constante mudança em relação

ao perfil das cooperativas. A participação das cooperativas de crédito nos

agregados financeiros do segmento bancário é crescente. As cooperativas

de crédito observam, além da legislação e das normas do SFN, a Lei nº

5.764/1971, que define a política nacional de cooperativismo e institui o

regime jurídico das sociedades cooperativas. Com relação às cooperativas

de crédito, julgue os próximos itens.

*As cooperativas de crédito podem conceder crédito somente a brasileiros

maiores de 21 anos de idade, por meio de desconto de títulos,

empréstimos e financiamentos, e realizar aplicação de recursos no

mercado financeiro.

Solução: Errado. É certo que as cooperativas de crédito podem realizar

aplicação de recursos no mercado financeiro, mas elas só podem

conceder crédito aos seus associados e esses podem muito bem ser

estrangeiros, ter menos que 21 anos ou ser uma pessoa jurídica.

8 - As cooperativas de crédito estão autorizadas a realizar operações de

captação por meio de depósitos à vista e a prazo somente vindos de

associados, de empréstimos, repasses e refinanciamentos oriundos de

outras entidades financeiras e de doações.

Solução: Certo. Tudo o que vimos. O que pode “pegar” mais nessa

questão é lembrar que as cooperativas de crédito podem receber

depósitos à vista e a prazo. Também, é bom lembrar que a cooperativa

de crédito, por ser justamente uma cooperativa, funciona para os

associados, não para terceiros.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 11 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

4* Bancos Comerciais Cooperativos

As Cooperativas Centrais de Crédito podem constituir Bancos

Comerciais, que serão chamados, assim, de Bancos Comerciais

Cooperativos. Para tanto, as centrais cooperativas devem controlar pelo

menos 51% das ações com direito a voto do Banco Comercial e, no nome

desta instituição, deve conter a expressão “Banco Cooperativo”. De resto,

o Banco Comercial controlado pelas cooperativas centrais funciona da

mesma forma que qualquer outro Banco Comercial.

Tema pequeno, mas já foi questão de prova. Marque Certo ou Errado:

(CESPE; BB 2009)

9 - As cooperativas de crédito podem adotar, em sua denominação social,

tanto a palavra Cooperativa, como Banco, dependendo de sua política de

marketing e de seu planejamento estratégico.

Solução: Errado. Nada disso depende da vontade da cooperativa de

crédito. Se ela constituir um banco comercial, deve chamá-lo de “Banco

Cooperativo”. A cooperativa em si, porém, não pode se chamar de Banco

sob nenhuma hipótese.

5 Caixa Econômica Federal

As Caixas Econômicas foram tradicionais operadores do SFN:

focadas no crédito habitacional e em penhores, podiam receber depósitos

à vista ou em poupança e não tinham fins lucrativos. Hoje em dia, porém,

a única caixa econômica existente é a Caixa Econômica Federal.

A Caixa Econômica Federal é uma empresa pública vinculada ao

Ministério da Fazenda. Trata-se de instituição assemelhada aos bancos

comerciais, podendo captar depósitos à vista, realizar operações de

crédito e efetuar prestação de serviços. Uma característica distintiva da

CEF é que ela prioriza a concessão de empréstimos e financiamentos a

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 12 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

programas e projetos nas áreas de assistência social, saúde, educação,

trabalho, transportes urbanos e esporte.

A CEF (lembre dos feirões da Caixa) integra o Sistema Brasileiro de

Poupança e Empréstimo (SBPE). O SBPE representa a parte do SFN

que capta recursos através de depósitos de poupança (aquela que o

Zeca das Couves abriu na CEF no exemplo da nossa aula demonstrativa)

e da poupança compulsória (recolhimento do FGTS dos trabalhadores).

A CEF opera com os seguintes serviços financeiros:

captação de depósitos à vista (relembrando, nossa conhecida

conta corrente);

captação de depósito em poupança (que é remunerada

mensalmente e cujo dinheiro captado deve ser aplicado em grande

parte em financiamentos imobiliários);

crédito direto ao consumidor, financiando bens de consumo

duráveis (geladeira, carro etc.);

empréstimo sob garantia de penhor industrial (a empresa

mantém a posse do bem, mas, se não pagar o empréstimo devido,

a propriedade passa para o credor) e caução de títulos (a

empresa entrega títulos de crédito para a CEF e só os tem de volta

quando paga o empréstimo devido);

tem o monopólio do empréstimo sob penhor de bens

pessoais (por exemplo, penhorar um relógio de ouro: você entrega

a posse do seu relógio para a CEF, recebe um empréstimo e, se não

voltar lá para pagar o empréstimo dentro de um prazo, seu relógio

é vendido para cobrir o prejuízo da CEF com o empréstimo);

tem o monopólio da venda de bilhetes de loteria federal

(Mega-Sena etc.);

centraliza o recolhimento e posterior aplicação de todos os

recursos oriundos do Fundo de Garantia do Tempo de Serviço

(FGTS): recolhe o FGTS, que é uma contribuição obrigatória, e

aplica o dinheiro enquanto o contribuinte não puder sacar o

dinheiro.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 13 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(CESPE; BB 2009)

A CAIXA, criada em 1861, está regulada pelo Decreto-lei nº 759/1969

como empresa pública vinculada ao Ministério da Fazenda. A instituição

integra o SFN e auxilia na execução da política de crédito do governo

federal. Acerca da CAIXA, julgue os itens subsequentes.

10 - A CAIXA não pode emprestar sob garantia de penhor industrial e

caução de títulos.

Solução: Errado. Não, Senhor! A CAIXA pode sim emprestar sob

garantia de penhor industrial e caução de títulos.

11 - Além de centralizar o recolhimento e a posterior aplicação de todos

os recursos oriundos do FGTS, a CAIXA integra o Sistema Brasileiro de

Poupança e Empréstimo e o Sistema Financeiro da Habitação.

Solução: Certo. Não gostei muito do português da questão, mas ela não

falou nada de errado. Vou reescrevê-la apenas para você guardar o

conteúdo de forma mais correta: a CAIXA integra o Sistema Brasileiro de

Poupança e Empréstimo e o Sistema Financeiro da Habitação e, no

cumprimento das suas atribuições nesses sistemas, centraliza o

recolhimento e a posterior aplicação de todos os recursos oriundos do

FGTS.

12 - Após ter incorporado o Banco Nacional de Habitação (BNH) e o papel

de agente operador do Fundo de Garantia do Tempo de Serviço (FGTS), a

CAIXA passou a centralizar todas as contas recolhedoras do FGTS

existentes na rede bancária e a administrar a arrecadação desse fundo e

o pagamento dos valores aos trabalhadores.

Solução: Certo. A historinha da primeira parte da questão não é

necessária para a sua resolução. O importante é saber o papel da CEF

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 14 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

em relação ao FGTS: recolher as contribuições e administrar a

arrecadação desse fundo e o pagamento dos valores aos

trabalhadores.

6 Bancos de Investimento

Um Banco de Investimento não tem nada a ver com o que

conhecemos de um Banco no nosso dia a dia. Para começar, os bancos

de investimento não recebem depósito à vista e, portanto, são

Instituições Financeiras Não-Monetárias. Também, não costumam

fornecer crédito para pessoa física (=pessoa natural) a não ser que você

seja o Eike Batista ou algum outro grande empresário. Os bancos de

investimento funcionam principalmente como intermediários entre

aqueles que têm dinheiro sobrando e não estão com pressa para recebê-

lo de volta e as empresas que precisam comprar prédios, máquinas etc.

e, portanto, precisam de um prazo bem grande para pagar o

financiamento.

De acordo com Resolução do CMN, os bancos de investimento

são instituições financeiras de natureza privada especializadas em

operações de participação societária de caráter temporário, de

financiamento da atividade produtiva para suprimento de capital

fixo e de giro e de administração de recursos de terceiros e devem

ser constituídos sob a forma de sociedade anônima. Como sempre é

melhor, vamos por partes:

são instituições financeiras de natureza privada: não tem

banco de investimento público, só privado. Fique ligado nisso,

porque o BNDES, como veremos depois, é uma empresa pública

que se assemelha a um Banco de Desenvolvimento, mas não é um

Banco de Investimento, como muitos pensam;

são especializados em operações de participação societária

de caráter temporário: uma das principais funções dos bancos de

investimento é a de auxiliar as companhias a emitir ações na Bolsa

de Valores (nesse processo, algumas vezes o próprio Banco de

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 15 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

Investimento compra participação na companhia que está

auxiliando no processo de emissão de ações). Ações são partes de

uma companhia e a Bolsa de Valores é um lugar onde essas ações

são negociadas. A participação societária (em ações) seria de

caráter temporário, porque as ações, se negociadas em Bolsa,

podem ser facilmente vendidas ou compradas (daí o caráter

temporário da participação societária);

são especializados no financiamento da atividade produtiva

para suprimento de capital fixo e de giro: como falamos, os

Bancos de Investimento são focados nas empresas, ou seja, na

atividade produtiva. As empresas têm dois tipos principais de

investimento: elas investem em capital fixo (máquinas, prédios

etc.) e em capital de giro (matéria-prima, salário dos trabalhadores

etc.). Os bancos de investimento auxiliam as empresas a financiar

os dois tipos de investimento.

Da mesma forma que no nome dos bancos comerciais deve

constar a expressão “Banco” e no dos bancos comerciais controlados por

cooperativas de crédito deve constar a expressão “Banco Cooperativo”, na

denominação dos bancos de investimento deve constar a expressão

"Banco de Investimento".

Agora vejamos o que os Bancos de Investimento podem fazer:

praticar operações de compra e venda, por conta própria

ou de terceiros, de metais preciosos (ouro, principalmente),

no mercado físico, e de quaisquer títulos e valores mobiliários

(ou seja, todo tipo de título de crédito, ações, debêntures e

demais valores mobiliários), nos mercados de crédito e de

capitais;

operar em bolsas de mercadorias e de futuros, bem como

em mercados de balcão organizados, por conta própria e de

terceiros (ou seja, os bancos de investimento podem operar

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 16 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

com seus próprios recursos ou os de terceiros no mercado de

capital);

operar em todas as modalidades de concessão de crédito

para financiamento de capital fixo e de giro;

participar do processo de emissão, subscrição para

revenda e distribuição de títulos e valores mobiliários;

operar em câmbio, mediante autorização específica do

Banco Central;

coordenar processos de reorganização e reestruturação

de sociedades e conglomerados (mudança de sócios

controladores, aumento do capital etc.), financeiros ou não,

mediante prestação de serviços de consultoria, participação

societária e/ou concessão de financiamentos ou empréstimos;

realizar outras operações autorizadas pelo BACEN.

Os bancos de investimento podem empregar em suas atividades,

além de recursos próprios, os provenientes de:

depósitos a prazo, com ou sem emissão de certificado (podem

emitir CDBs ou outros títulos semelhantes);

recursos oriundos do exterior, inclusive por meio de repasses

interbancários (já vimos o que são quando estudamos cooperativas

de crédito, lembra?);

repasse de recursos oficiais;

depósitos interfinanceiros (essa modalidade de financiamento do

banco de investimento é muito semelhante às operações de

redesconto do BACEN que vimos na aula demonstrativa: o banco X

vende para o banco Y um título de dívida emitido pelo próprio banco

X e se compromete a recomprar este mesmo título dentro de um

prazo curto por um preço um pouco maior do que recebeu por ele

inicialmente);

outras formas de captação autorizadas pelo BACEN.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 17 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

Tudo o que você precisa saber sobre Bancos de Investimento está

aqui. Então, vamos a um exercício:

(CESGRANRIO; BACEN 2009)

13 - As instituições financeiras não monetárias

(A) incluem os bancos comerciais.

(B) incluem as cooperativas de crédito.

(C) incluem as caixas econômicas.

(D) captam recursos através da emissão de títulos.

(E) captam recursos através de depósitos à vista.

Solução: Letra D. A maneira mais segura de acertar esta questão é

avaliar letra por letra.

A) Os bancos comerciais captam depósitos à vista e, portanto, são IFs

monetárias.

B) As cooperativas de crédito captam depósitos à vista e, portanto, são

IFs monetárias.

C) As caixas econômicas captam depósitos à vista e, portanto, são IFs

monetárias.

D) Certo! Como vimos, instituições que não podem captar depósitos a

vista, como os bancos de investimento, captam recursos apenas

pela emissão de títulos (CDBs, depósitos interfinanceiros etc.).

E) Essa é para pegar quem não sabe nada!

(ESAF; BACEN 2002)

14 - Com relação às funções, objetivos e regulamentação dos Bancos

Comerciais e dos Bancos de Investimento, avalie as afirmações a seguir e

assinale com V as verdadeiras e com F as falsas.

Em seguida, assinale a opção que contém a sequência correta de

avaliações:

( ) Os bancos comerciais recebem depósitos a vista e atuam na concessão

de empréstimos de curto e médio prazos.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 18 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

( ) Os bancos de investimento atuam na estruturação de operações no

mercado de capitais e na concessão de empréstimos e financiamentos de

médio e longo prazos.

( ) Ambas as instituições, bancos comerciais e bancos de investimento

podem captar recursos por meio de depósitos a prazo.

( ) Os bancos comercias não podem captar recursos por meio da emissão

de debêntures, porém os bancos de investimento podem captar recursos

por meio da emissão de debêntures próprias.

a) V, V, F, F

b) V, V, V, F

c) F, F, V, V

d) V, V, F, V

e) V, F, V, F

Solução:

(I) Verdadeira, como vimos no nosso segundo tópico desta

aula;

(II) Verdadeira. O foco dos bancos de investimento é no

médio/longo prazos e eles são especialistas em estruturar

operações no mercado de capitais;

(III) Verdadeira. Banco Comercial: depósitos a vista e a prazo.

Banco de Investimento: depósito a prazo;

(IV) Falsa!!! Nenhuma instituição financeira pode emitir

debêntures (na verdade, com autorização especial do BACEN, uma

IF Não-Monetária pode emitir debênture, mas a prova dificilmente

vai cobrar a exceção).

7 Bancos de Desenvolvimento

Os Bancos de Desenvolvimento são instituições financeiras

públicas estaduais (o BNDES, por isso, não pode ser considerado um

banco de desenvolvimento, porque é federal), constituídas sob a forma

de sociedade anônima (como todas as outras instituições financeiras,

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 19 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

menos as cooperativas de crédito), com sede na Capital do Estado da

Federação que detiver seu controle acionário (o Banco de

Desenvolvimento do Estado da Bahia, conhecido popularmente como

Desenbahia, por exemplo, tem sede em Salvador). Nos seus nomes, deve

constar a expressão “Banco de Desenvolvimento”, seguida do nome do

Estado onde fica a sua sede: Banco de Desenvolvimento do Estado do Rio

de Janeiro; Banco de Desenvolvimento do Estado do Rio Grande do Sul

etc.

O objetivo principal dos Bancos de Desenvolvimento é

proporcionar o suprimento dos recursos necessários ao

financiamento, a médio e longo prazos, de programas e projetos

que visem a promover o desenvolvimento econômico e social dos

respectivos Estados da Federação onde tenham sede, cabendo-

lhes apoiar prioritariamente o setor privado. É mais ou menos o

papel do BNDES que conhecemos bem no âmbito federal: uma empresa

chega no Banco de Desenvolvimento com um projeto de construir uma

fábrica, um shopping, uma fazenda ou outro empreendimento produtivo e

o Banco analisa a viabilidade do projeto e, se o aprovar, entrega os

recursos pedidos e cobra, para tanto, juros razoavelmente baixos.

Os Bancos de Desenvolvimento devem efetuar adequada

análise técnica, econômica, financeira e jurídica do projeto ou

empreendimento a ser beneficiado, como medida preliminar à

concessão de apoio financeiro. As análises efetuadas devem evidenciar os

seguintes requisitos mínimos:

existência de mercado para os bens e/ou serviços a serem

produzidos;

exequibilidade técnica do processo de produção e

disponibilidade dos fatores necessários (matéria-prima, mão de

obra etc.);

rentabilidade operacional do empreendimento (se ele vai dar lucro

ou prejuízo);

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 20 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

viabilidade do esquema financeiro e segurança de

disponibilidade dos demais recursos (se o Banco de

Desenvolvimento vai financiar apenas uma parte do projeto - a

princípio, o Banco de Desenvolvimento só pode financiar até 80%

do projeto-, deve-se saber se o restante dos recursos necessários

realmente estará disponível);

capacidade de pagamento do beneficiário (saber se aquele que

está recebendo o financiamento do Banco de Desenvolvimento tem

razoável capacidade de pagar o que receberá);

garantias suficientes (além de avaliar a capacidade de pagamento

do beneficiário, o Banco deve exigir garantias – geralmente imóveis

e máquinas – que possam ser vendidas caso a situação do

empreendimento fique muito ruim);

capacidade empresarial do grupo empreendedor (se o grupo

empreendedor tem experiência em negócios e conhecimento de

finanças, contabilidade etc.).

Os Bancos de Desenvolvimento, independentemente da fonte de

recursos, só podem dar seu apoio financeiro a:

pessoas físicas residentes e domiciliadas no País (ou seja,

podem ser estrangeiros até, mas têm que morar no Brasil), desde

que os recursos concedidos sejam vinculados à execução de

projeto aprovado pelo banco e/ou à aquisição do controle acionário

de empresas cujas atividades tenham importância para a economia

estadual ou regional;

pessoas jurídicas de direito privado, sediadas no País, cuja

maioria do capital social com direito a voto pertença, direta ou

indiretamente, a pessoas físicas residentes e domiciliadas no Brasil;

pessoas jurídicas de direito público ou entidade direta ou

indiretamente por elas controladas.

Os Bancos de Desenvolvimento podem praticar as seguintes

modalidades de operações ativas (ativas=quando financiam terceiros;

passivas=quando se financiam):

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 21 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

empréstimos (=quando entrega o dinheiro sem saber exatamente

a sua finalidade) e financiamentos (=quando entrega o dinheiro

especificamente para um investimento);

prestação de garantias (a empresa pede dinheiro emprestado para

um outro banco, mas o Banco de Desenvolvimento garante o seu

pagamento, o que a facilita a empresa a conseguir o empréstimo);

investimentos;

arrendamento mercantil (vamos estudar melhor na próxima aula,

mas basicamente é uma forma de financiamento em que a garantia

do banco é a própria máquina financiada);

outras modalidades mediante prévia autorização do Banco

Central.

Os Bancos de Desenvolvimento podem operar com recursos de

terceiros provenientes de:

depósitos a prazo fixo (os CDBs, que vimos anteriormente, por

ex.);

operações de crédito, assim entendidas as provenientes de

empréstimos e financiamentos obtidos no País ou no exterior;

operações de crédito ou contribuições do setor público federal,

estadual ou municipal;

emissão ou endosso de cédulas hipotecárias, bem como endosso

de títulos hipotecários previstos em lei para o crédito rural (as cédulas

e os títulos hipotecários são títulos de crédito que as IFs emitem para

se financiar e que são garantidos por hipotecas em posse dessas IFs);

outras modalidades de captação, desde que autorizadas pelo

Banco Central.

8 - Sociedades de Crédito, Financiamento e Investimento

Muito provavelmente você já utilizou os serviços dessas sociedades

ou, pelo menos, assistiu a um jogo de futebol com times patrocinados por

elas. As Sociedades de Crédito, Financiamento e Investimento são as

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 22 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

famosas financeiras (BMG, Cacique etc.): instituições financeiras não-

monetárias privadas que têm como objetivo básico a realização de

financiamento para a aquisição de bens (geralmente carro, moto,

geladeira), serviços e capital de giro. Devem ser constituídas sob a forma

de sociedade anônima e na sua denominação social deve constar a

expressão "Crédito, Financiamento e Investimento".

As Sociedades de Crédito, Financiamento e Investimento captam

recursos por meio de Recibos de Depósito Bancário (os RDBs, que já

vimos e são semelhantes aos CDBs, com a única diferença que não são

endossáveis, ou seja, sua titularidade não pode mudar por compra, venda

ou doação) e de Letras de Câmbio Financeiras (espécie de debênture

simplificada). Ademais, podem ceder títulos de crédito de sua titularidade

como uma forma de captar recursos para emprestar mais dinheiro (esse

tópico é um pouco complicado, mas felizmente não é cobrado na prova de

SFN).

Questão para não dormir!

(CESGRANRIO; BACEN 2009)

15 - Considere a relação de instituições financeiras a seguir.

I – Banco do Brasil

II – Banco Nacional de Desenvolvimento Econômico e

Social

III – Bancos Comerciais

IV – Bancos Regionais de Desenvolvimento

V – Sociedades de Crédito, Financiamento e Investimento

VI – Bancos de Investimento

São consideradas instituições financeiras monetárias APENAS as

nomeadas em

(A) I e II.

(B) I e III.

(C) III e IV.

(D) I, III e V.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 23 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(E) I, III e VI.

Solução: Letra B. Para quem leu esta aula, é fácil!

9 Sociedades de Crédito Imobiliário

Para você que já sabe tudo sobre as funções e operações da CEF,

será fácil compreender o que são as Sociedades de Crédito Imobiliário.

Essas sociedades fazem parte do Sistema Financeiro de Habitação (SFH),

que é um subsistema do SFN, e são especializadas, portanto, em

financiamento imobiliário. São instituições financeiras não monetárias

(não podem receber depósitos à vista, diferentemente da CEF) e devem

ser constituída sob o regime jurídico das Sociedades Anônimas. Ademais,

deve constar na sua denominação social a expressão “crédito imobiliário”.

As Sociedades de Crédito Imobiliário podem emprestar seus

recursos para os seguintes fins: financiamento para construção de

habitações, abertura de crédito para compra ou construção de casa

própria, financiamento de capital de giro a empresas incorporadoras,

produtoras e distribuidoras de material de construção.

Além dos recursos próprios dos seus acionistas, as Sociedades de

Crédito Imobiliário podem captar recursos pelas seguintes formas:

depósitos de poupança;

letras hipotecárias;

letras imobiliárias;

repasses e refinanciamentos contraídos no País, inclusive os

provenientes de fundos nacionais;

empréstimos e financiamentos contraídos no exterior, inclusive

os provenientes de repasses e refinanciamentos de recursos

externos.

depósitos interfinanceiros, nos termos da regulamentação em

vigor;

outras formas de captação de recursos, autorizadas pelo Banco

Central do Brasil.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 24 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

10 Associações de Poupança e Empréstimo

As Associações de Poupança e Empréstimo têm, basicamente, as

mesmas funções que as Sociedades de Crédito Imobiliário. A sua

diferença é principalmente um aspecto jurídico. As Associações são

sociedades civis, sendo de propriedade comum dos seus

associados, que são as pessoas físicas e jurídicas que depositam

dinheiro a prazo na Associação.

As Associações de Poupança e Empréstimo atuam no financiamento

imobiliário principalmente dos seus associados. Para captar recursos,

aceitam depósitos em poupança dos seus associados (que rendem

dividendos, mas não juros, porque os associados são considerados

proprietários e não apenas clientes depositantes), emitem letras e

cédulas hipotecárias, recebem depósitos interfinanceiros e

empréstimos externos.

Questão para relaxar:

(CESGRANRIO; BACEN 2009)

16 - As instituições financeiras não monetárias

(A) incluem os bancos comerciais.

(B) incluem as cooperativas de crédito.

(C) incluem as caixas econômicas.

(D) captam recursos através da emissão de títulos.

(E) captam recursos através de depósitos à vista.

Solução: Letra D. Essa questão fica fácil se eliminarmos as erradas. As

letras A, B e C são IFs Monetárias. A letra E é a própria definição de uma

IF Monetária. Sobra a letra D, que é uma das formas pelas quais as IFs

não-monetárias captam recursos.

11 - Sociedades de Arrendamento Mercantil

Para entender o que fazem as Sociedades de Arrendamento

Mercantil, é bom entender o que é um arrendamento mercantil ;-).

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 25 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

Arrendamento Mercantil - normalmente conhecido como Leasing - é

muito utilizado por empresas na aquisição de máquinas (no caso de

companhias aéreas, é comum a aquisição de aviões por meio de

arrendamento mercantil) e por pessoas físicas (principalmente na compra

de automóveis). É uma forma de as empresas e as pessoas investirem

mesmo sem ter os recursos necessários, mas de uma forma diversa do

financiamento comum.

No arrendamento mercantil, o arrendador (uma Sociedade de

Arrendamento Mercantil, por exemplo) compra o bem financiado (um

avião, por ex.) e o entrega para posse e uso do arrendatário

(companhia aérea, no mesmo exemplo). [Ter posse e uso do bem quer

dizer que o arrendatário é responsável pela manutenção do bem e tem

direito a todos os benefícios econômicos que o bem trouxer, inclusive

podendo subarrendá-lo] O cliente, então, utiliza o bem pelo prazo

estipulado no contrato (no mínimo 24 meses para bens com vida útil de

até 5 anos e 36 meses para os bens com vida útil superior a 5 anos),

durante o qual o arrendador continua como proprietário do bem. No final

do contrato, o arrendatário normalmente tem a opção de decidir se vai ou

não comprar o bem arrendado.

A operação explicada acima é diferente do financiamento comum,

porque, neste caso, o bem é de propriedade do cliente desde a sua

aquisição, enquanto que, no caso do arrendamento mercantil, o bem é de

propriedade da Sociedade de Arrendamento Mercantil durante o contrato

de arrendamento.

Agora, podemos estudar as Sociedades de Arrendamento

Mercantil propriamente ditas. Elas não são consideradas Instituições

Financeiras, apesar de trabalharem com a intermediação de

recursos, porque não trabalham com operações de financiamento,

mas sim com arrendamento mercantil (que, como vimos, não são

exatamente a mesma coisa). As Sociedades de Arrendamento

Mercantil são constituídas com base na Lei das S/As e, na sua

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 26 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

denominação social, deve constar a expressão “Arrendamento

Mercantil”.

Além dos recursos próprios dos seus acionistas, as Sociedades de

Arrendamento Mercantil podem captar dinheiro pelos seguintes meios:

empréstimos contraídos no exterior;

empréstimos e financiamentos de instituições financeiras

nacionais, inclusive de repasses de recursos externos;

instituições financeiras oficiais, destinados a repasses de

programas específicos;

colocação de debêntures de emissão pública ou particular (ou

seja, títulos de dívida negociados em mercados regulamentados

pela CVM ou não) e de notas promissórias destinadas à oferta

pública (um título de crédito de curto prazo de constituição bem

simples);

cessão de contratos de arrendamento mercantil, bem como dos

direitos creditórios deles decorrentes (a Sociedade de Arrendamento

Mercantil “vende” para terceiros os contratos de arrendamento

mercantil que tem na sua carteira para poder financiar novos

contratos de arrendamento);

depósitos interfinanceiros, nos termos da regulamentação em

vigor;

outras formas de captação de recursos, autorizadas pelo Banco

Central do Brasil.

Questãozinha para fixar a matéria! Marque certo ou errado:

(CESPE; BRB 2009)

17 - É vedada às sociedades de arrendamento mercantil e às sociedades

de crédito imobiliário a utilização de recursos provenientes de depósitos

de poupança e da emissão de debêntures.

Solução: Errado. A questão é para quem leu e releu essa aula umas três

vezes pelo menos! As sociedades de crédito imobiliário podem captar

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 27 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

depósitos de poupança (para decorar, pense: imóveis=poupança) e as

sociedades de arrendamento mercantil podem emitir debêntures, mas

não o contrário.

(CESPE; CEF 2010)

18 - Em relação ao SFN, que é composto por instituições financeiras com

características e finalidades diversas, assinale a opção correta.

A Toda instituição financeira pode captar recursos sob a forma de

depósitos à vista.

B As cooperativas de crédito de economia e crédito mútuo são formadas

por pessoas físicas ou jurídicas que, de forma efetiva e preponderante,

desenvolvam atividades agrícolas, pecuárias ou extrativas, ou se

dediquem às operações de captura e transformação do pescado.

C Os bancos comerciais são instituições financeiras, de controle acionário

público ou privado, especializadas em operações de curto e médio prazos,

que oferecem diversas modalidades de empréstimos para o comércio,

indústria, empresas prestadoras de serviços, pessoas físicas, bem como

para o crédito rural.

D As sociedades de arrendamento mercantil são constituídas sob a forma

de sociedade anônima, especializadas na prática de financiamentos de

capital de giro e de capital fixo para pessoas físicas e jurídicas, sendo a

principal forma de captação a emissão de letras de câmbio.

E As sociedades de crédito, financiamento e investimento são instituições

que financiam bens e serviços exclusivamente para pessoas jurídicas.

Solução: Vamos analisar cada alternativa!

A) Apenas bancos comerciais, cooperativas de crédito e CEF podem

receber depósitos à vista!

B) As cooperativas de crédito de economia e crédito mútuo são

formadas por pessoas físicas ou jurídicas que desenvolvam alguma

atividade em comum, normalmente, mas essa atividade pode ser

industrial, de serviços, agrícola ou qualquer outra.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 28 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

C) Que bonito! A mesma definição que demos no início do tópico sobre

bancos comerciais.

D) Dois erros: o arrendamento mercantil possibilita investimento em

capital fixo (máquinas, aviões etc.), mas não em capital de giro;

elas não emitem letras de câmbio, mas sim debêntures e notas

promissórias (e captam recursos também sob outras formas, como

vimos).

E) Podem financiar pessoas jurídicas, mas seu principal foco é em

pessoas físicas mesmo (lembra que elas financiam times de

futebol?).

Gabarito: Letra C.

12. Bancos Múltiplos

O Banco Múltiplo é uma Instituição Financeira com múltiplas

funções. Rsrs Sem embromation: o Banco Múltiplo é uma sociedade

anônima, com um único número de CNPJ, que realiza funções ativas,

passivas e acessórias de duas ou mais das seguintes carteiras:

comercial; de investimento; de desenvolvimento (exclusivamente

se o banco múltiplo for público); de crédito imobiliário; de crédito,

financiamento e investimento; de arrendamento mercantil. Uma

das carteiras do banco múltiplo tem que ser, porém, comercial ou de

investimento. As combinações possíveis são muitas, mas vamos ver

alguns exemplos:

- Banco múltiplo com carteira comercial e de crédito, financiamento e

investimento;

- Banco múltiplo com carteira de investimento e de arrendamento

mercantil;

- Banco múltiplo com carteira comercial e de desenvolvimento (é um

banco público estadual);

- Banco múltiplo com carteira comercial; de investimento; de crédito

imobiliário; de crédito, financiamento e investimento; de arrendamento

mercantil.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 29 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

Os únicos pontos chaves é que em todo caso tem que haver carteira

comercial ou de investimento e que, no máximo, o banco múltiplo pode

ter essas seis carteiras citadas se for público ou, cinco, se for privado. Se

o banco múltiplo quiser exercer atividades de uma sociedade corretora de

títulos e valores mobiliários, por exemplo, deve constituir outro CNPJ

(uma S/A ou Ltda.), do qual será controlador.

Mas, você poderia me perguntar: qual a diferença prática de um

grupo econômico (Bradesco, por exemplo) se constituir em um Banco

Múltiplo ou em várias instituições financeiras? Não muita. A vantagem é

principalmente burocrática se ele se constituir em um banco múltiplo:

será apresentado apenas um balanço patrimonial e não vários para cada

instituição; os diretores responsáveis perante o BACEN poderão ser os

mesmos para diversas carteiras; etc. No final das contas, porém, as

operações realizadas por banco múltiplo estão sujeitas às mesmas

normas legais e regulamentares aplicáveis às instituições

singulares correspondentes às suas carteiras. Ademais, é importante

notar que a constituição de um banco múltiplo depende da autorização do

BACEN, mesmo se o banco múltiplo for apenas a unificação de instituições

já existentes.

Bancos Múltiplos costumam ser assunto de prova:

(ESAF; BACEN 2002)

19 - Das opções abaixo, assinale aquela que contém um participante do

sistema financeiro nacional que não pode captar recursos por meio de

depósitos a vista.

a) Banco Múltiplo com carteira comercial

b) Banco Comercial

c) Caixa Econômica

d) Cooperativa de Crédito

e) Banco de Desenvolvimento

Solução: Não custa repetir: podem receber depósitos à vista apenas

bancos comerciais, caixas econômicas e cooperativas de crédito.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 30 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

Um banco múltiplo com carteira comercial também pode receber

depósitos a vista, porque exerce, afinal, atividades de banco comercial. A

única alternativa que sobra, portanto, é a última: banco de

desenvolvimento, que não pode receber depósito a vista.

Gabarito: letra E.

(ESAF; BACEN 2002)

20 - Em relação aos Bancos Múltiplos, regulamentados pela Resolução nº

1524/88, do Conselho Monetário Nacional e por suas alterações, é correto

afirmar que:

a) a existência do banco múltiplo permite que uma única instituição possa

executar e contabilizar operações típicas de diferentes instituições

financeiras, porém é exigido que se observe, em cada carteira, a

regulamentação pertinente à instituição singular que lhe deu origem (a

carteira comercial segue a regulamentação aplicável aos bancos

comerciais etc.).

b) as instituições devem manter, para cada carteira em que operarem,

diretor tecnicamente qualificado que será o responsável pelas operações,

sendo vedado que um mesmo diretor seja responsável por mais de uma

carteira.

c) a constituição de banco múltiplo depende de autorização do Banco

Central do Brasil no caso de constituição direta, mas independe nos casos

de transformação ou de fusão entre instituições já existentes.

d) para ser considerada banco múltiplo, a instituição deve ter, no mínimo,

quatro das seguintes carteiras: comercial, de investimento, de

desenvolvimento, de crédito, financiamento e investimento (de aceite), de

crédito imobiliário e de arrendamento mercantil (de leasing).

e) é facultado aos bancos múltiplos, independentemente das carteiras que

possuam, captar recursos por meio de depósitos a vista.

Solução: Essa questão é uma boa revisão do assunto bancos múltiplos.

Vamos ver cada alternativa:

(A) Definição perfeita! Imprima e cole na parede do seu quarto!

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 31 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(B) É possível que um diretor seja responsável por várias carteiras

do banco múltiplo, até porque a instituição é a mesma afinal;

(C) A autorização do BACEN é necessária mesmo se a criação do

banco múltiplo se der pela fusão de instituições já autorizadas a

funcionar pela autarquia;

(D) O banco múltiplo deve ter no mínimo duas carteiras (senão não

seria múltiplo, mas singular...), sendo que uma delas deve ser

comercial ou de investimento;

(E) O banco múltiplo só pode captar depósitos à vista se tiver

carteira comercial, porque as demais carteiras não permitem

esse tipo de captação.

Gabarito: Letra A.

(CESGRANRIO; CEF 2012)

21 - Na composição do sistema financeiro, as principais instituições estão

constituídas sob a forma de banco múltiplo, que oferece ampla gama de

serviços bancários.

Uma das funções básicas dos bancos comerciais é a

(A) atuação centrada nos mercados de câmbio, nos títulos públicos e

privados, nos valores mobiliários e nas mercadorias e futuros.

(B) concessão de crédito aos cooperados, quase sempre produtores

rurais.

(C) concessão de financiamento de longo prazo para a realização de

investimentos em todos os segmentos da economia nacional, com baixas

taxas de juros.

(D) captação de depósitos à vista e de depósitos de poupança.

(E) captação dos depósitos do Fundo de Garantia por Tempo de Serviço

(FGTS).

Solução: Essa é mais uma questão de revisão da aula do que de bancos

múltiplos, mas eu a coloco aqui porque tem o termo “bancos múltiplos”

no enunciado. Vamos por letra:

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 32 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(A) São funções básicas dos bancos de investimento;

(B) São funções básicas das cooperativas de crédito;

(C) São funções básicas do BNDES (repare que não são dos bancos

de desenvolvimento ou das agências de fomento, porque essas

instituições são regionais, e não nacionais);

(D) Bingo!

(E) É uma função básica da Caixa Econômica Federal.

Gabarito: Letra D.

13. Agências de Fomento

As agências de fomento têm como objetivo a concessão de

financiamento de capital fixo e de giro associado a

empreendimentos na Unidade da Federação (estados ou DF) onde

tenham sede. As agências de fomento devem ser constituídas sob a

forma de sociedade anônima de capital fechado e estar sob o

controle de Unidade da Federação (cada unidade da federação só

pode constituir uma agência de fomento).

Apesar de serem instituições financeiras, as agências de fomento

não podem captar recursos junto ao público, recorrer às operações de

redesconto do Banco Central, ter conta de reserva no BACEN e tampouco

contratar depósitos interfinanceiros (fora os vinculados a operações de

microfinanças). Esta é a sua grande diferença em relação aos bancos de

desenvolvimento, que também são instituições financeiras que visam o

desenvolvimento da unidade da federação pela qual são criadas.

É vedada também a sua transformação em qualquer outro tipo de

instituição autorizada a funcionar pelo BACEN.

As agências de fomento podem empregar em suas atividades, além

de recursos próprios, os provenientes de:

fundos e programas oficiais;

orçamentos federal, estaduais e municipais;

organismos e instituições financeiras nacionais e internacionais de

desenvolvimento;

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 33 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

captação de depósito interfinanceiro vinculado a operações de

microfinanças (DIM).

Na sua denominação social deve constar a expressão "Agência de

Fomento" acrescida da indicação da Unidade da Federação Controladora

(Agência de Fomento do Estado do Rio de Janeiro, por exemplo). As

agências de fomento devem constituir e manter, permanentemente,

fundo de liquidez equivalente, no mínimo, a 10% do valor de suas

obrigações, a ser integralmente aplicado em títulos públicos federais.

14. Bancos de Câmbio

Os bancos de câmbio são instituições financeiras autorizadas a

realizar, sem restrições, operações de câmbio e operações de crédito

vinculadas às de câmbio, como financiamentos à exportação e importação

e adiantamentos sobre contratos de câmbio, e ainda a receber depósitos

em contas sem remuneração, não movimentáveis por cheque ou por meio

eletrônico pelo titular, cujos recursos sejam destinados à realização das

operações citadas.

Adiantamento sobre contratos de câmbio é basicamente o seguinte:

(I) o exportador contrata uma venda para o exterior; (II) vai a um banco

com o contrato e pede para receber o valor da exportação

imediatamente, com o desconto devido pelo adiantamento; (III) a

exportação é realizada e quem recebe o dinheiro do importador é o

banco, mas não o exportador.

Para ser autorizada a operar no mercado de câmbio, qualquer

instituição, inclusive o Banco de Câmbio, deve:

indicar diretor responsável pelas operações relacionadas ao

mercado de câmbio;

apresentar projeto, nos termos fixados pelo BACEN, indicando, no

mínimo, os objetivos operacionais básicos e as ações desenvolvidas

para assegurar a observância da regulamentação cambial e prevenir

e coibir crimes de lavagem de dinheiro.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 34 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

As instituições financeiras e demais instituições autorizadas a

funcionar pelo BACEN, depois de autorizadas a operar no mercado de

câmbio, podem abrir posto permanente ou provisório para a condução de

operações de câmbio, após efetuar o seu cadastro no Sistema de

Informações sobre Entidades de Interesse do Banco Central (Unicad) até

o dia anterior à data de início de suas operações. Para efeitos desse

cadastro, considera-se posto de câmbio a instalação utilizada para

realização de operações de câmbio que esteja situada fora de

dependência da instituição. São aquelas barraquinhas de câmbio que

costumamos ver em shoppings, aeroportos e rodoviárias.

15. BNDES

O Banco Nacional de Desenvolvimento Econômico e Social

(BNDES) é uma empresa pública federal, vinculada ao Ministério do

Desenvolvimento, Indústria e Comércio Exterior, e tem como objetivo

apoiar empreendimentos que contribuam para o desenvolvimento do país.

Suas linhas de apoio contemplam financiamentos de longo prazo para o

desenvolvimento de projetos de investimentos e para a comercialização

de máquinas e equipamentos novos, fabricados no país, bem como para o

incremento das exportações brasileiras. Contribui, também, para o

fortalecimento da estrutura de capital das empresas privadas e

desenvolvimento do mercado de capitais. A BNDESPAR, subsidiária

integral, investe em empresas nacionais através da subscrição de ações e

debêntures conversíveis (debêntures conversíveis são títulos de dívida

que podem ser convertidos em ações da companhia).

As linhas de apoio financeiro e os programas do BNDES atendem

às necessidades de investimentos das empresas de qualquer porte e

setor, estabelecidas no país. A parceria com instituições financeiras, com

agências estabelecidas em todo o país, permite a disseminação do

crédito, possibilitando um maior acesso aos recursos do BNDES (pelos

repasses que já vimos na nossa aula de hoje).

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 35 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

16. Companhias Hipotecárias

Sou capaz de apostar um Mac Lanche Feliz que as Companhias

Hipotecárias e as Sociedades de Crédito ao Microempreendedor não serão

cobradas na sua prova. Porém, como o seguro morreu de velho, vamos

dar uma rápida olhada nas duas IF citadas.

As companhias hipotecárias são instituições financeiras constituídas

sob a forma de S/A, que têm por objetivo conceder financiamentos

destinados à produção, reforma ou comercialização de imóveis

residenciais ou comerciais aos quais não se aplicam as normas do

Sistema Financeiro da Habitação (que tem limites de valor e é baseado na

captação de recursos pela caderneta de poupança).

Suas principais operações passivas são: letras hipotecárias,

debêntures (aqui, um caso excepcional de IF que pode emitir debênture),

empréstimos e financiamentos no País e no Exterior.

Suas principais operações ativas são: conceder financiamentos

destinados à aquisição, produção, reforma ou comercialização de imóveis

residenciais ou comerciais; comprar, vender, refinanciar e administrar

créditos garantidos por hipoteca ou pela alienação fiduciária de bens

imóveis, próprios ou de terceiros; administrar fundos de investimento

imobiliário (caso autorizada pela CVM); repassar recursos destinados ao

financiamento da produção ou da aquisição de imóveis residenciais ou

comerciais.

17. Sociedades de Crédito ao Microempreendedor e à Empresa

de Pequeno Porte

As sociedades de crédito ao microempreendedor e à empresa de

pequeno porte são entidades que têm por objetivo exclusivo a concessão

de financiamentos e a prestação de garantias a pessoas físicas no

exercício de atividade profissional, bem como a pessoas jurídicas

classificadas como microempresas ou empresas de pequeno porte, com

vistas a viabilizar empreendimentos de pequeno porte. São impedidas de

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 36 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

captar, sob qualquer forma, recursos junto ao público, bem como emitir

títulos e valores mobiliários destinados a oferta pública.

As sociedades de crédito ao microempreendedor e à empresa de

pequeno porte devem ser constituídas sob a forma de companhia fechada

ou de sociedade limitada (ou seja, S/A de capital fechado ou Ltda.),

adotando obrigatoriamente em sua denominação social a expressão

"Sociedade de Crédito ao Microempreendedor e à Empresa de Pequeno

Porte", vedado o emprego da palavra “banco”. De forma direta ou

indireta, elas não podem ter participação societária do setor público.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 37 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

18 - Lista das questões apresentadas

(CESPE; CEF 2010)

1 - As pessoas jurídicas públicas ou privadas que tenham como atividade

principal ou acessória a coleta, intermediação ou aplicação de recursos

financeiros próprios ou de terceiros, em moeda nacional ou estrangeira, e

a custódia de valor de propriedade de terceiros são consideradas

A entidades abertas de previdência complementar.

B bolsas de mercadorias e futuros.

C sociedades de capitalização.

D instituições financeiras.

E bolsas de valores.

Marque Certo ou Errado:

(CESPE; BB 2009)

2 - São consideradas instituições financeiras as pessoas jurídicas, públicas

ou privadas, que tenham como atividade principal ou acessória a coleta, a

intermediação ou a aplicação de recursos financeiros próprios ou de

terceiros, em moeda nacional ou estrangeira, e a custódia de valor de

propriedade de terceiros.

(CESGRANRIO; BACEN 2010)

3 - Considere a relação de instituições financeiras a seguir.

I – Banco do Brasil

II – Banco Nacional de Desenvolvimento Econômico e

Social

III – Bancos Comerciais

IV – Bancos Regionais de Desenvolvimento

V – Sociedades de Crédito, Financiamento e Investimento

VI – Bancos de Investimento

São consideradas instituições financeiras monetárias APENAS as

nomeadas em

(A) I e II.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 38 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

(B) I e III.

(C) III e IV.

(D) I, III e V.

(E) I, III e VI.

(CESGRANRIO; BACEN 2010)

4 - As instituições financeiras não monetárias

(A) incluem os bancos comerciais.

(B) incluem as cooperativas de crédito.

(C) incluem as caixas econômicas.

(D) captam recursos através da emissão de títulos.

(E) captam recursos através de depósitos à vista.

(CESPE; BRB 2009)

5 - A captação de depósitos à vista representa a atividade básica dos

bancos comerciais e os qualifica como instituições financeiras monetárias.

6 - Os bancos comerciais podem captar depósitos à vista, mas não podem

captar depósitos a prazo, o que está facultado apenas aos bancos de

investimento.

(CESPE; BB 2009)

O segmento de crédito cooperativo brasileiro conta com mais de três

milhões de associados em todo o Brasil, número que se encontra em

significativa expansão. O segmento tem-se caracterizado, nos últimos

anos, por uma trajetória de crescimento e constante mudança em relação

ao perfil das cooperativas. A participação das cooperativas de crédito nos

agregados financeiros do segmento bancário é crescente. As cooperativas

de crédito observam, além da legislação e das normas do SFN, a Lei nº

5.764/1971, que define a política nacional de cooperativismo e institui o

regime jurídico das sociedades cooperativas. Com relação às cooperativas

de crédito, julgue os próximos itens.

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 39 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

7 - As cooperativas de crédito podem conceder crédito somente a

brasileiros maiores de 21 anos de idade, por meio de desconto de títulos,

empréstimos e financiamentos, e realizar aplicação de recursos no

mercado financeiro.

8 - As cooperativas de crédito estão autorizadas a realizar operações de

captação por meio de depósitos à vista e a prazo somente vindos de

associados, de empréstimos, repasses e refinanciamentos oriundos de

outras entidades financeiras e de doações.

(CESPE; BB 2009)

9 - As cooperativas de crédito podem adotar, em sua denominação social,

tanto a palavra Cooperativa, como Banco, dependendo de sua política de

marketing e de seu planejamento estratégico.

(CESPE; BB 2009)

A CAIXA, criada em 1861, está regulada pelo Decreto-lei nº 759/1969

como empresa pública vinculada ao Ministério da Fazenda. A instituição

integra o SFN e auxilia na execução da política de crédito do governo

federal. Acerca da CAIXA, julgue os itens subsequentes.

10 - A CAIXA não pode emprestar sob garantia de penhor industrial e

caução de títulos.

11 - Além de centralizar o recolhimento e a posterior aplicação de todos

os recursos oriundos do FGTS, a CAIXA integra o Sistema Brasileiro de

Poupança e Empréstimo e o Sistema Financeiro da Habitação.

12 - Após ter incorporado o Banco Nacional de Habitação (BNH) e o papel

de agente operador do Fundo de Garantia do Tempo de Serviço (FGTS), a

CAIXA passou a centralizar todas as contas recolhedoras do FGTS

Prof. Caio de Oliveira www.estrategiaconcursos.com.br 40 de 45

Sistema Financeiro Nacional p/ BACEN

Teoria e exercícios comentados

Prof. Caio de Oliveira Aula 02

existentes na rede bancária e a administrar a arrecadação desse fundo e

o pagamento dos valores aos trabalhadores.

(CESGRANRIO; BACEN 2009)

13 - As instituições financeiras não monetárias

(A) incluem os bancos comerciais.

(B) incluem as cooperativas de crédito.

(C) incluem as caixas econômicas.

(D) captam recursos através da emissão de títulos.

(E) captam recursos através de depósitos à vista.

(ESAF; BACEN 2002)

14 - Com relação às funções, objetivos e regulamentação dos Bancos

Comerciais e dos Bancos de Investimento, avalie as afirmações a seguir e

assinale com V as verdadeiras e com F as falsas.

Em seguida, assinale a opção que contém a sequência correta de

avaliações:

( ) Os bancos comerciais recebem depósitos a vista e atuam na concessão

de empréstimos de curto e médio prazos.

( ) Os bancos de investimento atuam na estruturação de operações no

mercado de capitais e na concessão de empréstimos e financiamentos de