Escolar Documentos

Profissional Documentos

Cultura Documentos

Apostila RM Liber PDF

Enviado por

Meire MeloTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Apostila RM Liber PDF

Enviado por

Meire MeloDireitos autorais:

Formatos disponíveis

RM Liber

0800 709 8100

totvs.com

Todos os direitos reservados. Planejamento e controle orçamentário 1

Sumário VISÃO GERAL 4

Apresentação 4

Objetivos 4

Contexto 4

País 5

Estado 5

ENTIDADES PRINCIPAIS 5

Município 6

Filial 6

Clientes/Fornecedores 7

Naturezas Fiscais 7

Produtos e Serviços 8

Tributos 8

Períodos de Apuração 8

Tabelas Auxiliares 9

ESCRITURAÇÃO FISCAL 15

Processo de Escrituração Fiscal 15

APURAÇÃO DE ICMS 18

Processo de Apuração de ICMS 18

APURAÇÃO DE IPI 21

Processo de Apuração de IPI 21

APURAÇÃO DE ISSQN 23

Processo de Apuração de ISSQN 23

APURAÇÃO DE INSS 26

Processo de Apuração de INSS 26

APURAÇÃO DE IRRF 30

Apuração de IRRF 30

APURAÇÃO RETENÇÃO CONTRIBUIÇÕES 35

Processo de apuração das contribuições sociais retidas na fonte 35

APURAÇÃO PIS E COFINS 38

Processo de apuração do PIS e COFINS 38

Apuração de PIS e COFINS por Centro de Custo e Diferimento de Pagamentos 39

Apuração do PIS e COFINS na importação 40

APURAÇÃO IRPJ 42

Processo de Apuração do IRPJ 42

Compensação do prejuízo fiscal 43

PAT 45

Período de Apuração 46

Anexo – Conceitos e regras de cálculo 47

APURAÇÃO CSLL 53

Processo de Apuração da CSLL 53

Evento Tributário 54

Período de Apuração 56

INTEGRAÇÃO CONTÁBIL 58

Processo de integração contábil 58

Eventos Contábeis 59

INTEGRAÇÃO FINANCEIRA 62

Processo de Integração Financeira 62

Manutenção Lançamentos de Entrada ou de Saída 63

2 RM Liber Todos os direitos reservados.

Sumário

ROTINAS LEGAIS 65

Processo Rotinas Legais 65

LIVROS FISCAIS 71

Processo Livros Fiscais 71

GLOSSÁRIO 74

Todos os direitos reservados. RM Liber 3

VISÃO GERAL

Apresentação

O RM Liber é um dos aplicativos que integram os Sistemas TOTVS, que abrange todas as funções da

automação oferecidas através desta linha de software administrativo.

Ele é uma solução indica para qualquer empresa que tenha obrigações para com o Fisco no que diz respeito

à apuração de tributos e obrigações acessórias, como livros fiscais, arquivos eletrônicos, declarações etc.

O RM Liber possui grande flexibilidade de consultas, previsões e alterações de toda movimentação fiscal

da empresa. O resultado é uma eficiente análise para a controladoria e recolhimento de impostos da

empresa.

Em síntese, este Módulo ou Aplicativo, possui recursos flexíveis, que permitem uma racionalização das

informações cadastradas e otimização das operações e rotinas da área fiscal das empresas, através de

suas divisões funcionais internas.

Objetivos

O sistema tem como objetivo principal facilitar as rotinas da área fiscal das empresas em seus processos

como escrituração, apuração de impostos, impressão de livros fiscais, o atendimento de obrigações

acesssórias e etc. Seus recursos flexíveis, permitem uma racionalização das informações cadastradas e

otimização das operações e rotinas da área Fiscal das empresas, através de seus processos e integrações

com os outros módulos da linha RM.

Contexto

Nas suas operações, uma empresa se relaciona com vários clientes, fornecedores e com o governo. Nesse

relacionamento circulam documentos que devem ser registrados para posterior prestação de contas ao

Fisco quanto à apuração e recolhimento dos impostos envolvidos.

O Contexto do RM Liber é a Coligada, ou seja, a empresa e as Filiais dessa Coligada uma vez que todas as

operações fiscais da empresa acontecem por estabelecimento, por Filial.

Independe de ter ou não CNPJ próprio, todo estabelecimento corresponde a uma Filial no sistema.

4 RM Liber Todos os direitos reservados.

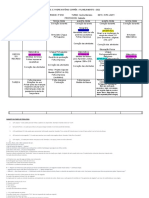

ENTIDADES PRINCIPAIS

Escrituração Fiscal Apuração ICMS Apuração IPI

País Estado

Apuração ISSQN Apuração INSS

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração PIS /

Apuração IRPJ

COFINS

Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

País

O cadastro de países é parte integrante do endereço de todos os participantes da empresa. Essa informação

é usada pelo sistema em algumas obrigações acessórias.

O país “Brasil” já vem criado na base vazia, o usuário deverá cadastrar os demais países com os quais a

empresa realiza operações de importação ou exportação.

Procedimento

1. Acesse o cadastro de países pelo menu Cadastros / Países.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite os países.

Estado

O cadastro de Estados é parte integrante do endereço de todos os participantes da empresa. Essa

informação é utilizada em vários processos no sistema:

l Seleção de CFOP nas operações e prestações: dentro e fora do Estado;

l Apuração do ICMS e da Substituição Tributária do ICMS;

l Utilizada pelo sistema nas obrigações acessórias.

O cadastro dos estados brasileiros é feito automaticamente pelo sistema. No caso de estados estrangeiros

o cadastro deve ser feito pelo usuário de acordo com as necessidades da empresa.

Todos os direitos reservados. RM Liber 5

No Anexo “Alíquota Interestadual” são informadas as alíquotas que incidirão nas operações daquele

estado com as outras unidades da federação. Para informar a alíquota interna do estado em questão,

informe no anexo o mesmo estado.

Exemplo:

Estado Estado de Destino Alíquota

MG SP 12,00%

MG 18,00% (alíquota interna)

No caso de registro de operações realizadas com participantes não contribuintes do ICMS, o sistema

automaticamente selecionará a alíquota interna do estado da Filial que está informada nesse Anexo no

lugar da alíquota informada na natureza de operação.

Procedimento

1. Acesse o cadastro de estados pelo menu Cadastros / Estados.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o estado.

Município

O cadastro de municípios é parte integrante do endereço de todos os participantes da empresa. Essa

informação é importante para a apuração do ISSQN, devido por município e também para utilização nas

obrigações acessórias.

Este cadastro já consta na base vazia, totalmente baseado na tabela do IBGE. A atualização desta tabela,

caso sejam criados ou extinguidos municípios, é feita pela equipe de Desenvolvimento.

No caso de endereços no exterior, o campo é aberto para digitação, ou seja, não é vinculado a nenhum

código.

Procedimento

1. Acesse o cadastro de municípios pelo menu Cadastros / Municípios.

2. Crie ou selecione um filtro.

3. Edite o município.

Filial

O cadastro de filiais identifica a empresa, o seu endereço, os dados do contador responsável, do

representante legal, dentre outros. Este cadastro deve ser preenchido com muito critério, pois seus dados

identificarão o estabelecimento em todas as obrigações acessórias geradas pelo sistema.

Ao acessar o sistema, o RM Liber precisa de que uma filial seja selecionada. De acordo com a preferência de

cada usuário, ele poderá parametrizar o sistema para que, ao entrar no sistema, seja selecionada a última

filial utilizada. Para isso, acessar o menu Opções / Preferências do Usuário, na guia RM Liber desabilitar o

campo “Abrir janela de seleção de Filial ao entrar no sistema”.

Procedimento

1. Acesse o cadastro de Ffiliais pelo menu Cadastros / Filiais.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a filial.

6 RM Liber Todos os direitos reservados.

Clientes/Fornecedores

Identifica todos os participantes físicos e jurídicos que estejam envolvidos com as operações e prestações

da empresa. Este cadastro pode ser definido individualmente para cada coligada, ou em um único cadastro

que será acessado por todas.

Procedimento

1. Acesse o cadastro de clientes/fornecedores pelo menu Cadastros / Clientes/Fornecedores.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o cliente/fornecedor.

Naturezas Fiscais

O cadastro de naturezas fiscais ou CFOP, no RM Liber, identifica as situações tributárias da operação ou

prestação, entre outras informações.

Além do código principal definido no sistema tributário brasileiro pelo governo, o sistema precisa de um

ou mais níveis gerenciais.

Exemplo:

1.101 – Entradas do Estado para industrialização.

1.101.01 – Entradas de mercadorias para industrialização – Alíquota ICMS 12%.

1.101.02 – Entradas de mercadorias para industrialização – Alíquota ICMS 7%.

O RM Liber trabalha com o conceito de “Vigência” para tratar possíveis alterações nas regras tributárias

feitas pelo Fisco. O usuário só deve cadastrar uma nova vigência caso ocorra uma alteração. Do contrário,

basta postergar a data final da vigência. Esse cadastro pode ser definido, individualmente por Filial ou

por Coligada.

Para que, durante a inclusão de um lançamento, o sistema faça a seleção automática da natureza que

melhor se adéqua àquela situação devemos associar regras de seleção para cada uma das naturezas.

Exemplo:

Supondo que a empresa compra carros especificamente de uma montadora e que, naquele caso, a

alíquota do ICMS seja 25% e a de IPI 0% sempre. Dentro do CFOP criado com essa situação tributária

inserimos aquele fornecedor como vínculo (regra). Então, toda fez que o usuário inserir um lançamento

de entrada daquele fornecedor o sistema já traz a natureza previamente cadastrada automaticamente.

As regras disponíveis são:

l Região

l Estado

l Cliente/Fornecedor

l Empresa

l Tipo de Cliente/Fornecedor

l Produto

l Tipo de Produto

Todos os direitos reservados. RM Liber 7

O campo “Natureza Fiscal”, na pasta Outros Dados, serve para identificar quais operações são de ICMS e IPI e, portanto,

devem ser selecionadas na apuração desses tributos e na geração das obrigações acessórias como livros fiscais e arquivos

eletrônicos. As naturezas que estivem com esse campo desmarcado, serão selecionadas apenas nas obrigações acessórias

Fique municipais.

atento

Procedimento

1. Acesse o cadastro de naturezas fiscais pelo menu Cadastros / Naturezas de Operação (dá-se o

nome que desejar).

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a natureza.

Produtos e Serviços

Todos os produtos e serviços que são objetos das operações e prestações da empresa devem ser

cadastrados. Esse cadastro deve ser feito com muito critério, pois seus dados serão utilizados em todas as

obrigações acessórias geradas pelo sistema.

Procedimento

1. Acesse o cadastro de produtos e serviços pelo menu Cadastros / Produtos/Serviços (dá-se o

nome que desejar).

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o produto/serviço.

Tributos

Neste cadastro devem ser inseridos todos os tributos que incidem sobre as operações e prestações

realizadas pela empresa. Incidência, periodicidade, base de cálculo e etc são definidos pelo legislador

competente. Uma atenção especial para os campos:

l Tipo: identifica se aquele tributo terá alíquota fixa ou variável. No caso de alíquota fixa o sistema

habilita o campo “Alíquota”, do contrário é preciso informar onde o sistema deve buscá-la no campo

“Procurar Alíquota no”, na pasta Outros Dados;

l Tipo Tributo: é através deste campo que o sistema determina quais regras se aplicam à apuração do

tributo;

l Abrangência: essa informação determinada o tipo de guia que será gerada no período de apuração

ao ser encerrado;

l Periodicidade: a periodicidade de cada tributo é definida em legislação. Ao se abrir um período de

apuração novo, o sistema consiste o período informado com esse campo.

Procedimento

1. Acesse o cadastro de tributos pelo menu Cadastros / Tributos (dá-se o nome que desejar).

2. Inclua, exclua ou edite o tributo.

Períodos de Apuração

Cada tributo deve ter seu período de apuração criado para que seja possível inserir lançamentos fiscais

com sua incidência. Previsto na legislação, estabelece o período em que o tributo deve ser apurado e

recolhido.

8 RM Liber Todos os direitos reservados.

Ao criar um novo período o sistema consiste se o período informado está de acordo com a periodicidade

informada no cadastro do tributo em questão.

A (re)abertura ou encerramento do período deve ser feita na grid de períodos pelo botões “Abre Período

Fiscal” e “Encerra Período Fiscal”, respectivamente.

Procedimento

1. Acesse os períodos de apuração pelo menu Lançamentos / Período de Apuração.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o período de apuração.

Pelo menu Utilitários / Períodos de Apuração é possível inserir, reabrir e encerrar vários períodos de apuração para um

tributo, de uma vez.

Fique

atento

Tabelas Auxiliares

Centro de Custo

Unidade da empresa (uma seção, um departamento, uma pessoa ou um processo) com custos diretos que

lhe possam ser imputados.

Procedimento

1. Acesse o cadastro de centros de custos pelo menu Cadastros / Centros de Custos.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o centro de custo.

Departamento

Podem ser consideradas segmentações gerenciais da filial, para um controle gerencial mais detalhado.

Procedimento

1. Acesse o cadastro de departamentos pelo menu Cadastros / Departamentos.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o centro de custo.

Regiões

A função desse cadastro é agrupar os estados que possuem características tributárias semelhantes.

Esse cadastro será utilizado nas Naturezas de Operação como opção de filtro durante a inclusão dos

lançamentos.

Procedimento

1. Acesse o cadastro de regiões pelo menu Cadastros / Tabelas Auxiliares / Regras de Tributação

/ Regiões.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a região.

Grupo de Municípios

A função desse cadastro é agrupar os municípios que possuem características tributárias semelhantes.

Esse cadastro será utilizado nas Naturezas de Operação como opção de filtro durante a inclusão dos

lançamentos.

Todos os direitos reservados. RM Liber 9

Procedimento

1. Acesse o cadastro de regiões pelo menu Cadastros / Tabelas Auxiliares / Regras de Tributação

/ Grupo de Municípios.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o grupo de municípios.

Classificação de País

Este cadastro deve ser utilizado para classificar os países segundo um padrão de codificação dos países,

definido no manual das obrigações acessórias. Um mesmo país pode ter várias classificações, como Banco

Central e Siscomex, por exemplo.

Acesse o cadastro de classificações de país pelo menu Cadastros / Tabelas Auxiliares / Endereço /

Classificação de País.

Procedimento

1. A classificação do país é associada no anexo do cadastro do país.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a classificação de país.

Classificação de Município

Este cadastro deve ser utilizado para classificar os municípios segundo um padrão de codificação dos

estados, definido no manual das obrigações acessórias. Um mesmo município pode ter várias classificações,

como IBGE e Receita Federal, por exemplo.

Acesse o cadastro de classificações de município pelo menu Cadastros / Tabelas Auxiliares / Endereço /

Classificação de Município.

Procedimento

1. A classificação do município é associada no anexo do cadastro do município.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a classificação de município.

Tipo de Rua e Tipo de Bairro

Estes cadastros classificam o logradouro dos participantes das operações. O sistema já possui vários

cadastros pré-definidos, mas, o usuário pode complementá-lo caso necessário.

Procedimento

1. Acesse o cadastros de tipo rua e tipo bairro pelo menu Cadastros / Tabelas Auxiliares /

Endereço.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o tipo de rua / tipo de bairro.

Unidades

Neste cadastro serão informadas todas as medidas dos produtos e serviços constantes nas operações e

prestações e também inventariados pela empresa.

Procedimento

1. Acesso o cadastro de unidades pelo menu Cadastros / Tabelas Auxiliares / Unidades.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a unidade.

10 RM Liber Todos os direitos reservados.

AIDF

Devem ser inseridas neste cadastro, todas as autorizações concedidas pelos órgãos competentes para a

impressão de documentos fiscais para posterior vinculação ao lançamento fiscal.

Pelo menu Utilitários / Lançamentos Financeiros / Associar AIDF é possível fazer a associação para um

período maior de uma só vez.

Procedimento

1. Acesso o cadastro de AIDF pelo menu Cadastros / Tabelas Auxiliares / AIDF.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite a AIDF.

Exercício Fiscal

O cadastro de exercício fiscal controla a vigência do cadastro das Naturezas de Operação – CFOP. Nesse

cadastro informamos a máscara das Naturezas Fiscais: o nível oficial e também o nível gerencial.

Exemplo:

#.###.##

O sistema seleciona, automaticamente, o exercício fiscal que compreende a data atual do sistema quando

o acessamos.

Procedimento

1. Acesse o cadastro de exercício fiscal pelo menu Cadastros / Tabelas Auxiliares / Exercício.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o exercício fiscal.

Tipo de Documento

Nesta tabela cadastramos todos os tipos de documentos registrados pela empresa em suas operações e

prestações.

Exemplo:

Nota Fiscal, CTRC, Nota Fiscal de Energia Elétrica, etc.

O campo “Código do Modelo do Documento” na aba “Dados Adicionais” determina quais campos serão apresentados ao

usuário no momento da inclusão de um lançamento fiscal.

Fique

atento

Procedimento

1. Acesse o cadastro de tipos de documentos pelo menu Cadastros / Tabelas Auxiliares / Tipo de

2. Documento.

3. Crie ou selecione um filtro.

4. Inclua, exclua ou edite o tipo de documento.

Máquinas

Este cadastro deve conter todas as informações dos equipamentos emissores de cupom fiscal da empresa

para posterior utilização no lançamento fiscal. No anexo desse cadastro informamos quais os tipos de

documentos foram autorizados, seu o intervalo de numeração e seriação.

Procedimento:

1. Acesse o cadastro de máquinas pelo menu Cadastros / Tabelas Auxiliares / Máquina.

Todos os direitos reservados. RM Liber 11

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o centro de custo.

Esses cadastros não podem ser excluídos caso estejam vinculados a lançamentos.

Exercícios

Estados

1. Informe a alíquota interna de Minas Gerais – 18,00%.

Filial

1. Cadastrar uma Filial com os seguintes dados:

Nome / Nome Fantasia: Matriz Belo Horizonte

CNPJ: 05.784.485/0001-75

Endereço: Avenida Raja Gabáglia, 2664 2º andar – Santa Lúcia – Belo Horizonte/MG – CEP 30350-

540

Inscrição Estadual: 186.616449.0190

Inscrição Municipal: 340745/001-1

CNAE: 4751-2/00-00

Contador: Décio Antônio da Silva / CPF 759.240.726-49 / CRC/MG 6954-O-3

Representante: Carlos Alberto Cavalcante / CPF 759.240.726-49 / Diretor

Observação:

Caso exista algum campo obrigatório e não mencionado, favor preencher conforme conveniência

Ciente/Fornecedor

1. Cadastrar os seguintes fornecedores:

Código: F01001

Nome Fantasia: LCM LTDA.

CNPJ: 17.155.730/0001-64

Inscrição Estadual: 062.002160.0057

Endereço: Avenida Barbacena, 1200 - Floresta, Belo Horizonte/MG - CEP 30190-131

Código: F01002

Nome Fantasia: WB Ltda

CNPJ: 48.785.828/0001-29

Inscrição Estadual: 182.069.126.118

Endereço: Avenida David Sarnoff, 5230 Centro - São Paulo/SP - CEP 04572-010

Código: F01003

Nome Fantasia: Lavanderia Lava & Passa Ltda

CNPJ: 27.281.476/0001-02

Inscrição Municipal: 330.089988.0017

Endereço: Rua Marechal Trompowsky, 947 Centro – Contagem – CEP 31530-200

12 RM Liber Todos os direitos reservados.

Código: F01004

Nome Fantasia: Antônio José da Silva

CPF: 763.614.466-20

Endereço: Rua Lavras, 398 São Bento – Belo Horizonte/MG – CEP 31000-000

2. Cadastrar os seguintes clientes:

Código: C01001

Nome Fantasia: Laura Maria Braga Horta

CPF: 009.565.186-13

Endereço: Rua João XII, 123 Centro – Rio de Janeiro/RJ – CEP 20011-000

Código: C01002

Nome Fantasia: Comercial Fronteirr

CNPJ: 27.179.183/0001-00

Inscrição Estadual: 062.122.657-0053

Endereço: Rua Bueno Aires, 700 Sion – Belo Horizonte/MG – CEP 30140-130

Código: C01003

Nome Fantasia: Loja dos Parafusos

CNPJ: 17.187.063/0001-00

Inscrição Estadual: 82514163

Endereço: Rua Xavantes, 400 São Cristóvão – Rio de Janeiro/RJ – CEP 22631-390

Observação:

Caso exista algum campo obrigatório e não mencionado, favor preencher conforme conveniência e

não se esqueça de marcar o campo “Contribuinte ICMS” para os casos que convém.

Tipos de Documentos

1. Cadastre os seguintes Tipos de Documento:

Nota Fiscal (Código do Modelo do Documento “01”)

Nota Fiscal Eletrônica (Código do Modelo do Documento “55”)

Nota Fiscal de Serviço (Código do Modelo do Documento “03”)

DARF - Documento de Arrecadação Federal

DAE - Documento de Arrecadação Estadual

DAM - Documento de Arrecadação Municipal

Produtos e Serviços

1. Cadastrar os seguintes Produtos:

Código do Produto: Livre, conforme definição de máscara.

Nome Fantasia: Impressora

Unidade de controle: UN – Unidade

Código do Produto: Livre, conforme definição de máscara.

Nome Fantasia: Computador

Unidade de controle: UN – Unidade

Todos os direitos reservados. RM Liber 13

Código do Produto: Livre, conforme definição de máscara.

Nome Fantasia: Scaner

Unidade de controle: UN – Unidade

Naturezas de Operação

1. Cadastre as seguintes naturezas:

1. Entradas do Estado

1.101. Compras do Estado para industrialização

1.101.01 Compra para industrialização: ICMS Normal – 18% / IPI Normal

1.102. Compras do Estado para Comercialização

1.102.01. Compras para Comercialização: ICMS Normal – 18% / Sem IPI

2. Entradas de Outros Estados

2.102. Compras de outros Estados para comercialização

2.102.01. Compras para Comercialização: ICMS ST Retido na Compra – Alíquota Operação Própria 12%

- Alíquota ST 18% - Margem de Lucro 40% / Sem IPI

3. Importações

3.102. Compras no exterior para comercialização

3.102.01. Exportação: ICMS Normal por Dentro – 18% / IPI compõe a Base de Cálculo do ICMS / IPI

Normal

5. Saídas para o Estado

5.101. Venda de produtos industrializados

5.101.01. Venda de mercadorias: ICMS Normal 18% / IPI Normal

5.102. Venda de mercadorias adquiridas de terceiros no Estado

5.102.01. Venda de mercadorias: ICMS Normal – 18% / Sem IPI

6. Saídas para outros Estados

6.102. Venda de mercadorias adquiridas de terceiros para outros Estados

6.102.01. Venda de mercadorias: ICMS Normal 12% / Sem IPI

7. Exportações

7.102. Venda de mercadorias adquiridas de terceiros para o Exterior

7.102.01. Venda de mercadorias adquiridas de terceiros para o Exterior: ICMS Outros / IPI Outros

Anotações

14 RM Liber Todos os direitos reservados.

ESCRITURAÇÃO FISCAL

Escrituração Fiscal Apuração ICMS Apuração IPI

Apuração País Estado

Apuração INSS

ISSQN

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração

Apuração IRPJ

PIS / COFINS Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de Escrituração Fiscal

O processo de escrituração fiscal tem como objetivo o registro de documentos fiscais e recibos, com

incidência ou não de tributos, mas que devem ser apresentados pelo contribuinte ao FISCO nas obrigações

acessórias dos tributos. São obrigações acessórias: Emissão de Livros Fiscais, geração de rotinas legais em

meio magnético, etc.

Esse processo servirá de base para a apuração dos tributos e atendimento das obrigações acessórias da

empresa, seja para emissão nos livros fiscais, seja para compor os arquivos eletrônicos. Para as empresas,

esse processo acelera toda rotina da área fiscal da empresa, responsável por escriturar os documentos

fiscais, apurar o tributo e gerar as obrigações acessórias que são determinadas a cada um desses

tributos.

Todas as operações e prestações efetuadas pela empresa devem ser registradas no sistema como se fosse

um espelho do documento impresso. Esse registro deve ser realizado pelas empresas contribuintes de

ICMS, do IPI e do ISS. Esses contribuintes são obrigados por lei a proceder a esse registro e demonstrá-lo

ao Fisco através de Livros impressos e/ou Arquivos Eletrônicos.

A escrituração pode ser feita em lotes. O lote é um recurso gerencial onde serão lançados os documentos

fiscais ou recibos em conjunto, respeitando um período pré-definido. Este recurso visa minimizar os erros

de digitação, uma vez que o lote ficará amarrado à quantidade de lançamentos fiscais e ao valor contábil

total, dados informados na criação do mesmo.

Caso utilize lote, ao entrar no cadastro de Lançamentos Fiscais aparecerá primeiramente o cadastro de

Lotes. Neste cadastro o usuário tem a opção de cadastrar/ alterar ou excluir um lote, ou selecionar o lote

do Lançamento Fiscal que deseja incluir/ alterar/ excluir/ consultar, etc.

Todos os direitos reservados. RM Liber 15

A utilização ou não de Lotes deve ser definida logo na implantação do sistema, visto que tal definição muda completamente

o conceito de visualização dos lançamentos. Caso decida mudar o parâmetro para utilizar lote após já ter incluído alguns

Lançamentos Fiscais, o sistema irá vincular estes lançamentos a um lote 0 (zero).

Fique Isto para que estes lançamentos não fiquem perdidos na base. Sabendo que cada lote possui um período de referência

atento

e que os lançamentos já existentes na base podem ser de vários períodos, será necessário um ajuste manual na base de

dados. Não é aconselhado este tipo de alteração.

No RM Liber esse processo é feito, individualmente, por Filial. Para cada tributo envolvido na operação é

necessário que haja um Período de Apuração aberto. De acordo com Código do Modelo do Documento

informado no Cadastro do Tipo de Documento selecionado no lançamento, o sistema apresenta campos

específicos daquela operação para preenchimento.

Exemplo:

Para um Documento Modelo 55 (Nota Fiscal eletrônica), o sistema abre campos para informação da Chave

de Acesso.

O RM Liber pode ser alimentado de três formas:

l Por digitação;

l Por importação de arquivo texto;

l Pela integração com o RM Nucleus.

A escrituração fiscal é composta, principalmente:

l Pelo emissor do documento;

l Pelo destinatário/remetente;

l Código Fiscal de Operação e Prestação;

l Tipo de Documento;

l Itens;

l Informações adicionais (Frete, Energia/Comunicação, Exterior, rateios de Centro de Custo e

Departamento, dados financeiros e contábeis, etc.).

Na pasta Identificação temos o cabeçalho do documento fiscal e seus valores totais. Na pasta Itens

individualizamos esses valores item a item. Essa individualização é feita manualmente pelo usuário (no

caso da inclusão manual) pelo fato de não ser possível ao aplicativo distinguir quantos itens existem no

documento, qual sua tributação e quais seus valores individuais.

No RM Liber, os Documentos Fiscais que possuem itens com características tributárias distintas devem

ser digitados utilizando o conceito de parcelas. Cada parcela deverá representar o agrupamento de itens

de mesma tributação. Para documentos que todos os itens possuem a mesma característica tributária o

número da parcela deve ser ZERO. Caso contrário deve ser de 1 até o número de variações das situações

tributárias incidentes no documento fiscal.

Ainda na pasta Identificação, são informados os valores de base de cálculo e imposto do ICMS, da

substituição tributária, do diferencial de alíquota e do IPI. É possível que o cálculo desses tributos seja feito

automaticamente pelo sistema, bastando para isso, habilitar os parâmetros correspondentes (detalhados

no exercício). Este cálculo automático ocorre quando o lançamento está em modo de inserção. Para os

demais casos será necessário selecionar manualmente a opção de recálculo disponível no Lançamento

Fiscal. Esta opção estará disponível ao habilitar o parâmetro “Usa recálculo”.

Os demais tributos como ISS, INSS, IRRF, por exemplo, devem ser inseridos na pasta Outros Tributos do

lançamento fiscal, com suas bases de cálculo e valor de imposto.

16 RM Liber Todos os direitos reservados.

Nesta pasta não é permitido informar dados do ICMS, ICMS ST e IPI uma vez que, para estes tributos,

existem campos específicos.

Na visão dos lançamentos existe o botão “Cancelar Lançamento Fiscal” por onde é possível efetuar o

cancelamento de lançamentos fiscais posteriormente à sua emissão. Estes lançamentos continuarão a

serem consultados na tela de cadastro dos Lançamentos Fiscais, porém, serão eliminados da subtotalização

dos relatórios fiscais e não serão considerados no cálculo do saldo devedor dos tributos incidentes sobre

os mesmos.

Pelo botão “Inserir Lançamento Extemporâneo“ inserimos no sistema uma nota fiscal em período posterior

ao de sua emissão. Lançamentos extemporâneos possuem Status próprio.

Procedimento

1. Acesse a escrituração pelos menus Lançamentos / Manutenção Lançamentos Entrada e

Manutenção Lançamentos Saída.

2. Crie ou selecione o Filtro de Lote ou o Filtro de lançamento (dependendo da

parametrização);

3. Inclua/exclua/edite os lançamentos.

Exercícios

1. Defina nos parâmetros da Filial, o Tipo de Livro que será utilizado pela Filial. Acesse o menu Opções

/ Parâmetros / Gerais/Tabelas – Processo 03.01.01 ICMS – Regras ICMS por Filial. Selecione a Filial

criada e clique no ícone “Parametrizar”. Selecione a opção “ICMS/Outros e IPI”. Na Etapa 7, habilite

os parâmetros “Edita Valores da Nota Fiscal” e “Edita Valores da Nota Fiscal Automaticamente”.

2. No Processo 03.03, habilite os parâmetros “Calcula Valores” e “Usa Recálculo” (Etapa 1).

3. Cadastre um Período de Apuração para o tributo ICMS e um para o tributo IPI.

4. Faça movimentações de entrada e saída utilizando os cadastros criados.

Anotações

Todos os direitos reservados. RM Liber 17

APURAÇÃO DE ICMS

Escrituração Fiscal Apuração ICMS Apuração IPI

Apuração País Estado Apuração

ISSQN INSS

Município Filial Apuração

Apuração

Retenção

IRRF

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração

Apuração IRPJ

PIS / COFINS Produtos e

Tributos

Serviços

Integração

Apuração CSLL Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de Apuração de ICMS

Ao final de um determinado período definido em lei, as empresas devem apurar o valor do ICMS que

devem recolher aos cofres públicos ou o valor do crédito que deverão transportar para o próximo período.

O objetivo do RM Liber é automatizar esse processo.

A apuração é realizada com base na escrituração dos documentos fiscais que a empresa movimentou

durante esse período. Como já vimos no processo de escrituração fiscal, informamos nos lançamentos

fiscais de entrada e saída os valores do ICMS que incidiram sobre a operação. No final do período o sistema

totaliza os valores destacados nos lançamentos fiscais e apura o débito ou o crédito do período, através

do regime de débito/ crédito. Somam-se a esses lançamentos os valores dos lançamentos de ajustes que

devem ser inseridos pelo menu Lançamentos / Outros Débitos/Créditos (dá-se o nome que desejar).

O Imposto sobre Circulação de Mercadorias e Prestação de Serviços de Transporte Intermunicipal e

Interestadual (ICMS,) é de competência dos Estados e do Distrito Federal. São eles que legislam sobre

sua periodicidade, Isenção, redução de Base de Cálculo, obrigações acessórias e etc. Em regra geral, sua

apuração é feita mensalmente.

No RM Liber, as diversas situações tributárias que conhecemos como diferimento, suspensão, redução de

base de cálculo, alíquotas, substituição tributária, entre outras, são parametrizadas nas Naturezas Fiscais e,

posteriormente, vinculadas ao lançamento fiscal.

A apuração é realizada, individualmente, por Filial, através do encerramento do Período de Apuração

criado. A data de vencimento do período de apuração deve ser informada pelo usuário uma vez que essa

data é definida em função de cada Estado. As guias devem ser inseridas pelo usuário na pasta Guias do

Período de Apuração para posterior integração ao sistema financeiro.

18 RM Liber Todos os direitos reservados.

Para que a apuração do tributo seja realizada, baseada no regime de débito e crédito, a filial não pode estar parametrizada

como optante pelo simples estadual.

Fique

atento

Para encerrar o período de apuração, todos os períodos anteriores devem estar encerrados. Só poderão ser

incluídos Lançamentos Fiscais e Lançamentos de ajuste da apuração do ICMS se o período de apuração

para o ICMS estiver cadastrado e com o status = “Aberto”. Se um determinado período de apuração está

encerrado, nenhuma operação que afeta esta apuração é permitida pelo sistema.

Para as operações que sofrem incidência da substituição tributária do ICMS, deve ser criado um período

de apuração para o tributo ICMS ST. O sistema apura a substituição tributária em período de apuração

distinto do ICMS próprio.

Procedimento

1. Acessae os lançamentos de ajustes através do menu Lançamentos / Outros Débitos/Créditos.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite os lançamentos de ajuste.

4. Para acessar a apuração do ICMS vá ao menu Lançamentos / Períodos de Apuração.

5. Crie ou selecione um filtro.

6. Inclua, exclua ou edite o período de apuração.

7. Para encerrá-lo selecione o botão “Encerra Período Fiscal”.

8. Para reabri-lo selecione o botão “Abre Período Fiscal”.

CIAP

Para as empresas que controlam o crédito do ICMS sobre bens adquiridos para o ativo permanente –

CIAP, o sistema oferece o controle automático, sendo necessário parametrizar o início do controle pelo

sistema.

O coeficiente de creditamento (essa expressão está correta? Sim!) que será aplicado sobre o valor do

ICMS, é calculado, também, com base na escrituração fiscal, sendo o valor das Saídas Tributadas calculado

através da parametrização do Processo. Isso é necessário pelo fato de existir legislações com instruções

de cálculos diferentes entre um Estado e outro.

Ele oferece, também, o lançamento automático do crédito apurado pelo menu Utilitário ou através de

lançamento de Outros Créditos, dependendo da exigência legal do Estado.

Caso a empresa controle o crédito de bens adquiridos antes do início da utilização do RM Liber, o usuário

deverá proceder à inserção desses bens no sistema pelo menu Lançamentos / Manutenção Lançamentos

Ativo Imobilizado.

Para o correto controle do crédito, é preciso seguir algumas regras na criação da natureza de operação que

será vinculada ao lançamento e na inserção do lançamento de compra de bens do ativo permanente.

No cadastro da natureza de operação deve ser vinculado um dos tipos de ICMS referente à compra de

ativo disponíveis. Já no lançamento fiscal é imprescindível informar a chapa do bem no item e,também o

valor do ICMS destacado no documento fiscal, pois esse valor servirá de base para cálculo do crédito.

Todos os direitos reservados. RM Liber 19

Para os clientes que possuem o RM Bonum, o cadastro do bem é feito por lá não sendo possível sua

inclusão/alteração pelo RM Liber. Para os clientes que não possuem a licença do RM Bonum, o cadastro é

feito pelo próprio RM Liber, pelo menu Cadastros / Tabelas Auxiliares / Bens, onde os bens serão incluídos,

alterados ou excluídos.

Procedimento

1. Acesse o Processo do CIAP pelo menu Opções / Processos.

2. Após o encerramento do período execute a geração do CIAP para emissão dos relatórios pelo

menu Lançamentos / Períodos de Apuração. Utilize o botão “Calcula CIAP”.

Exercícios

1. Faça um lançamento de Outros Créditos, referente recebimento de Crédito.

2. Encerre o Período de Apuração do ICMS criado.

Anotações

20 RM Liber Todos os direitos reservados.

APURAÇÃO DE IPI

Escrituração Fiscal Apuração ICMS Apuração IPI

Apuração País Estado

Apuração INSS

ISSQN

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração

Apuração IRPJ

PIS / COFINS Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de Apuração de IPI

Ao final de um determinado período definido em lei as empresas devem apurar o valor do IPI que devem

recolher aos cofres públicos ou o valor do crédito que deverão transportar para o próximo período. O

objetivo do RM Liber é automatizar esse processo.

O Imposto sobre Produtos Industrializados (IPI) é de competência do Governo Federal e incide sobre os

produtos industrializados nacionais e estrangeiros. É a União que legisla sobre sua periodicidade, Isenção,

redução de Alíquota, obrigações acessórias e etc..

No RM Liber, as diversas situações tributárias que conhecemos como Alíquota Zero, Suspensão, Não

Incidência, entre outras, são parametrizadas no cadastro das Naturezas de Operação vinculadas aos

lançamentos fiscais.

Sua apuração pode ser mensal ou decendial, dependendo do produto em questão

O sistema não trata a simultaneidade da apuração mensal e decendial para o IPI.

Fique

atento

Todos os direitos reservados. RM Liber 21

Sua apuração é semelhante à apuração do ICMS, levando em conta o sistema de compensação crédito /

débito. O débito é originário das saídas tributadas pelo IPI. O procedimento fiscal é a emissão e escrituração

da nota fiscal com o destaque do IPI no documento fiscal. Já o crédito é originário das entradas tributadas

pelo IPI. O procedimento fiscal é a escrituração da nota fiscal com o lançamento do crédito quando

admitido.

Serão considerados para o cálculo do imposto devido todos os lançamentos fiscais de entrada e saída que

não se encontram cancelados e nem estornados e os lançamentos de ajustes que devem ser inseridos

pelo menu Lançamentos / Outros Débitos/Créditos. A apuração é realizada, individualmente, por Filial,

através do encerramento do Período de Apuração criado.

A data de vencimento do período de apuração deve ser inserida pelo próprio usuário uma vez que essa

data é definida em função de cada produto.

O resultado da apuração do IPI é registrado no cadastro “Período de Apuração”. Ao final do período, após

realizar as conferências, o usuário deverá encerrar o período de apuração. Neste momento o sistema

calculará o valor devido ou o saldo credor a ser transportado para o período subseqüente. As guias devem

ser inseridas pelo usuário na pasta Guias do Período de Apuração para posterior integração ao sistema

financeiro.

Para encerrar o período de apuração todos os períodos anteriores devem estar encerrados. Só poderão

ser incluídos Lançamentos Fiscais e Lançamentos de ajuste da apuração do IPI se o período de apuração

para o IPI estiver cadastrado e com o status = “Aberto”. Se um determinado período de apuração está

encerrado, nenhuma operação que afeta esta apuração é permitida pelo sistema.

Procedimento

1. Acesse os lançamentos de ajustes através do menu Lançamentos / Outros Débitos/Créditos.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite os lançamentos de ajuste.

4. Para acessar a apuração do IPI vá ao menu Lançamentos / Períodos de Apuração.

5. Crie ou selecione um filtro.

6. Inclua, exclua ou edite o período de apuração.

7. Para encerrá-lo selecione o botão “Encerra Período Fiscal”.

8. Para reabri-lo selecione o botão “Abre Período Fiscal”.

Exercícios

1. Faça um lançamento de Outros Créditos, referente recebimento de Crédito.

2. Encerre o Período de Apuração do IPI criado.

22 RM Liber Todos os direitos reservados.

APURAÇÃO DE ISSQN

Escrituração Fiscal Apuração ICMS Apuração IPI

País Estado

Apuração ISSQN Apuração INSS

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração PIS /

Apuração IRPJ

COFINS

Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de Apuração de ISSQN

O Imposto sobre Serviços de Qualquer Natureza (ISSQN) é de competência dos municípios e do Distrito

Federal e incide sobre os serviços mencionados pela Lei Complementar 116/03. Cabe aos municípios

legislar sobre alíquotas, base de cálculo, isenções, prazos de pagamentos, obrigações acessórias entre

outros assuntos. Em regra geral, sua apuração é mensal.

Ao final do período de apuração definido por lei, o contribuinte do ISS deve apurar o imposto devido por

ele sobre as operações próprias e também os valores que foram retidos de fornecedores e recolher os

valores ao município. O objetivo do RM Liber é automatizar esse processo.

Por ser um tributo de âmbito municipal é importante que os cadastros de todos os participantes

envolvidos nas operações estejam com os dados do endereço corretamente preenchidos, principalmente

o município.

Para as empresas do ramo de construção civil, existe o Cadastro de Projetos, onde devem ser informados

todos os projetos da empresa, com endereço da obra, informações do cliente e, principalmente, no nosso

caso, a alíquota do ISS que incidirá naquele projeto.

Nesses casos, também é possível fazer controle de dedução de materiais e subempreiteiras no cálculo do

ISS, quando autorizado pela prefeitura.

Para exibição desse cadastro e controle das deduções é preciso habilitar os parâmetros equivalentes para a filial.

Fique

atento

Todos os direitos reservados. RM Liber 23

O tributo ISS deve ser inserido na pasta Outros Tributos do lançamento fiscal e, para correta apuração, são

imprescindíveis algumas informações:

l Tributo com a sigla “ISS”

l Tipo de Recolhimento

l Base de Cálculo, Alíquota e Valor do Imposto

l Município para qual o ISS é Devido.

Com relação ao Tipo de Recolhimento, estão disponíveis os seguintes tipos:

l Devido

l Retido na Fonte

l Retida na Fonte Deduzido

l Depósito Juízo

l ISS Isento.

O campo “ISS Devido Município Cliente” no anexo Dados Fiscais do Produto é de extrema importância para a correta

associação do município onde o ISS é devido pelo sistema, de forma automática.

Fique

atento

Sua utilização e influência na apuração do ISS seguirão o seguinte quadro:

Tipo de Recolhimento Responsável pelo Responsável pelo

pagamento - Saídas pagamento - Entradas

Devido Filial Fornecedor

Retido na Fonte Cliente Filial

Retido na Fonte Deduzido Cliente Filial

Depósito Juízo Filial -

ISS Isento - -

A apuração é realizada, individualmente, por Filial, através do encerramento do Período de Apuração

criado. Influenciam nessa apuração toda a escrituração fiscal e os lançamentos de ajustes que devem ser

inseridos pelo menu Lançamentos / Outros Débitos/Créditos.

O resultado da apuração do ISS é registrado no cadastro “Período de Apuração” que deverá ser cadastrado

através do menu Lançamento / Períodos de Apuração. Ao final do período, após realizar as conferências,

o usuário deverá encerrar o período de apuração. Neste momento o sistema calculará o valor devido ou o

saldo credor a ser transportado para o período subseqüente. O sistema totaliza as operações de entrada/

saída por alíquota e município onde o serviço é devido.

Para gerar as guias para pagamento do ISS, o usuário deverá acessar a aba “Outros Dados” e inserir a

data de vencimento do tributo. Após gerar as guias na aba “Guias” clicando no botão “Inserir guias ISS

automaticamente”. Como regra, as guias para pagamento são geradas agrupadas por município e alíquota.

Mas, existe nos parâmetros a possibilidade de gerar as guias por Nota Fiscal.

O usuário poderá abrir e encerrar novamente o período de apuração desde que os períodos subsequentes

não estejam encerrados. Para encerrar um período de apuração de um tributo, todos os períodos anteriores

devem estar encerrados. Somente poderão ser incluídos lançamentos fiscais e lançamentos de ajuste

da apuração do ISS se o período de apuração para o ISS estiver cadastrado e com o status “Aberto”. Se

um determinado período de apuração está encerrado, nenhuma operação que afeta esta apuração será

permitida pelo sistema.

24 RM Liber Todos os direitos reservados.

Procedimento

1. Acesse os lançamentos de ajustes através do menu Lançamentos / Outros Débitos/Créditos.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite os lançamentos de ajuste.

4. Para acessar a apuração do ISSQN vá ao menu Lançamentos / Períodos de Apuração.

5. Crie ou selecione um filtro.

6. Inclua, exclua ou edite o período de apuração.

7. Para encerrá-lo selecione o botão “Encerra Período Fiscal”.

8. Para reabri-lo selecione o botão “Abre Período Fiscal”.

Exercícios

1. Crie o Tributo ISS (atenção para a Sigla) do Tipo Variável, buscando a alíquota da Natureza.

2. Cadastre as seguintes naturezas:

1.949. Outras Operações

1.949.01. Prestação de Serviço ISS Retido na Fonte – 2%

5.933. Prestação de Serviços

5.933.01. Prestação de Serviços ISS Devido – 5% (Fiscal)

3. Cadastre os seguintes Serviços:

Código do Serviço: Livre, conforme definição de máscara.

Nome Fantasia: Conserto de hardware

Unidade de controle: HR – Hora

Código do Serviço: Livre, conforme definição de máscara.

Nome Fantasia: Outros serviços de informática

Unidade de controle: HR – Hora

Habilite o campo “ISS devido município cliente” no anexo Dados Fiscais do Produto.

4. Cadastre um Período de Apuração para o ISS.

5. Faça lançamentos com as naturezas criadas.

6. Encerre o Período de Apuração do ISS criado.

Anotações

Todos os direitos reservados. RM Liber 25

APURAÇÃO DE INSS

Escrituração Fiscal Apuração ICMS Apuração IPI

País Estado

Apuração ISSQN Apuração INSS

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração PIS /

Apuração IRPJ

COFINS

Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de Apuração de INSS

O recolhimento para o Instituto Nacional de Seguridade Social (INSS) é de competência da União e incide

sobre serviços contratados de autônomos e sobre a cessão de mão de obra ou empreitada nas prestações

de serviços por pessoas jurídicas. Sua periodicidade é mensal.

O objetivo do RM Liber é automatizar o processo de retenção e apuração desse tributo. Iremos estudar o

processo de apuração do INSS em dois subprocessos: Pessoa Física e Pessoa Jurídica.

Apuração Pessoa Física

Este processo deve ser utilizado para o cálculo do INSS que incide sobre serviços contratados de

autônomos.

Este processo somente está disponível no CORPORE RM para os usuários que possuem licença do RM Fluxus. O RM Fluxus

calcula o INSS incidente e gera um “Lançamento Financeiro” referente ao INSS a pagar, tanto a parte do empregado como

a parte do empregador. O RM Labore gerará as guias GPS agrupadas em função das regras determinadas pelo fisco e irá

Fique gerar as rotinas legais em meio magnético.

atento

Para que o sistema possa efetuar o cálculo do INSS deve ser cadastrada uma tabela contendo dados

necessários para este cálculo. Este cadastro é acessado no RM Fluxus através do menu Cadastros / Dados

fiscais / Tabela de cálculo de INSS / IRRF. Este cadastro não se encontra disponível no RM Liber.

26 RM Liber Todos os direitos reservados.

Durante o cadastro da tabela de cálculo devem ser observados os seguintes itens:

l O campo “Finalidade” da tabela deve ser INSS.

l Devem ser informadas as datas de início e final de vigência da tabela.

l Para cada faixa criada na tabela deve ser informado o limite superior para retenção.

Quando houver mudança na tabela de cálculo de INSS deverá ser criada uma nova tabela contendo os novos valores

informados pela previdência social, observando-se o fato de que o início de vigência da nova tabela deverá ser o dia

posterior ao final de vigência da tabela anterior.

Fique

atento

Para que o sistema possa efetuar o cálculo do INSS deve ser cadastrada uma tabela neste cadastro

contendo dados necessários para este cálculo. Este cadastro é acessado no RM Fluxus através do menu

Cadastros/ Dados fiscais/ Valores fixos. Este cadastro não se encontra disponível no RM Liber. Durante o

cadastro da tabela devem ser observados os seguintes itens:

l Limite do salário família;

l Valor do salário família abaixo do limite;

l Valor do salário família acima do limite;

l Valor do salário mínimo;

l Teto para pagamento do salário família.

Devem ser cadastrados tipos de documento para os documentos geradores de INSS. Estes tipos de

documentos devem ser classificados como “Gera INSS” ou “Gera IRRF e INSS” e devem ser usados apenas

para documentos que terão incidência do tributo. Ao definir que um tipo de documento terá a classificação

“Gera INSS” para toda inclusão de lançamento financeiro deste tipo e que possua tributo a recolher, o

sistema gerará um lançamento de INSS a recolher automaticamente assim que integrado ao RM Fluxus.

O sistema exige, na parametrização do processo de apuração deste tributo, um tipo de documento

para ser associado ao lançamento a pagar de INSS devido pelo empregado e o para ser associado ao

lançamento a pagar de INSS devido pelo empregado (Guia GPS). O usuário poderá cadastrar um único

tipo de documento e utilizá-lo para ambos os casos. O Tipo de Documento para estes casos deve ser

classificado como “sem classificação”.

Não é necessário o cadastro de um tributo do tipo INSS no RM Liber para este tributo, uma vez que este

não será destacado no lançamento fiscal e sim calculado pelo RM Fluxus e pago pelo RM Labore.

Apuração Pessoa Jurídica

Este processo deve ser utilizado para o cálculo do INSS que incide sobre serviços contratados com cessão

de mão-de-obra ou empreitada.

O valor destacado como retenção na nota fiscal, fatura ou recibo será compensado pelo estabelecimento

da contratada, quando do recolhimento das contribuições incidentes sobre a folha de pagamento dos

segurados empregados e contribuintes individuais.

No cadastro de tributo deve ser cadastrado o Tributo INSS PJ. Este cadastro é acessado através do menu

Cadastros/ Tributos. No caso do INSS, a abrangência do Tributo é Federal, a periodicidade é mensal, o Tipo

“INSS” e incide sobre o serviço.

Todos os direitos reservados. RM Liber 27

No cadastro do tributo deve-se utilizar a opção de buscar a alíquota na tabela de “INSS/PJ – Fornecedor”. Escolhendo esta

opção, o usuário ao incluir um tributo no Lançamento Fiscal do Tipo INSS, o sistema buscará a alíquota definida na Tabela

INSS – PJ que está associada ao Fornecedor.

Fique

atento

Deve-se cadastrar todas as alíquotas e percentuais de dedução aplicáveis na retenção do INSS da Pessoa

Jurídica pelo menu Cadastros / Tabelas Auxiliares / Obrigações Federais / INSS PJ e, posteriormente,

associar essa alíquota ao Cadastro do Cliente/Fornecedor.

O usuário ao incluir na pasta de “Outros Tributos” do lançamento o INSS e o “Cliente/ Fornecedor” for

pessoa Jurídica, o sistema verificará se a alíquota deve ser buscada do “INSS PJ - Fornecedor”. Se estiver

habilitado para buscar do fornecedor, o sistema identifica o código de receita do INSS associado a este

“Cliente/Fornecedor”, aplica o percentual de redução informado na tabela sobre a base de cálculo e depois

aplica a alíquota. Para o cálculo da base de cálculo do tributo também será considerado o percentual

informado na tabela de INSS PJ, exceto para os casos em que a base de cálculo é montada a partir de uma

expressão.

Devem ser cadastrados os períodos de apuração para o INSS PJ. Para este tributo, não será calculado o

saldo credor/ devedor do imposto. Neste cadastro serão registradas as guias GPS para o pagamento do

tributo. Ao final do período, após realizar as conferências, o usuário deverá encerrar o período de apuração

para evitar a inclusão de novos documentos fiscais com incidência deste tributo no período.

Para encerrar um período de apuração de um tributo todos os períodos anteriores devem estar encerrados.

Se um determinado período de apuração está encerrado, nenhuma operação que afeta esta apuração é

permitida pelo sistema.

Ao encerrar o Período de Apuração o sistema calculará o imposto devido no Período. Serão considerados

para o cálculo do imposto devido todos os Lançamentos Fiscais de Entrada, que não se encontram

cancelados e nem estornados. Os “Lançamentos Fiscais” deverão estar associados na pasta “Outros

Tributos”, com o “Tributo” do tipo INSS PJ. Será considerado o somatório do campo valor, pasta “Outros

Tributos” no cálculo do valor devido para o tributo.

Para que o RM Liber gere as guias GPS automaticamente o usuário deverá acessar o Cadastro de Períodos

de Apuração, pasta “Guias” e clicar no botão “Inserir GPS automaticamente”. A Guia será gerada a partir da

escrituração fiscal, agrupada por contratada x filial. O usuário poderá optar por gerar a GPS individualmente

por nota fiscal e também agrupada na Filial Matriz.

Para geração da GPS o sistema selecionará os lançamentos fiscais de entrada que não se encontram

cancelados ou estornados e que possuem o tributo INSS PJ informado na pasta Outros Tributos.

Procedimento

1. Acesse a apuração do INSS através do menu Lançamentos / Períodos de Apuração.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o período de apuração.

4. Para encerrá-lo selecione o botão “Encerra Período Fiscal”.

5. Para reabri-lo selecione o botão “Abre Período Fiscal”.

28 RM Liber Todos os direitos reservados.

Exercícios

1. Crie o Tributo INSS do Tipo Variável, buscando a alíquota da INSS/PJ - Fornecedor.

2. Cadastre as seguintes naturezas:

1.949. Outras Operações

1.949.02. Prestação de Serviço c/ cessão de mão de obra INSS (não fiscal) – Não informe alíquota

do INSS.

3. Crie uma alíquota para o INSS/PJ e associe ao Fornecedor F01001 (pasta Outros Dados do anexo

Defaults de Cliente/Fornecedor.

4. Cadastre um Período de Apuração para o INSS.

5. Faça lançamentos com a natureza criada.

6. Encerre o Período de Apuração do INSS criado.

Anotações

Todos os direitos reservados. RM Liber 29

APURAÇÃO DE IRRF

Escrituração Fiscal Apuração ICMS Apuração IPI

País Estado

Apuração ISSQN Apuração INSS

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração PIS /

Apuração IRPJ

COFINS

Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Apuração de IRRF

O Imposto de Renda Retido na Fonte (IRRF) é uma antecipação do imposto sobre a renda devido pelas

pessoas físicas e jurídicas à União. Essa retenção é feita sobre a prestação de serviços tomados de

autônomos e de pessoa jurídicas e sua periodicidade, atualmente, é mensal.

O objetivo do RM Liber é automatizar o processo de retenção e apuração desse tributo. Iremos estudar o

processo de apuração do IRRF em dois subprocessos: Pessoa Física e Pessoa Jurídica.

Deverão ser cadastrados todos os códigos de receita utilizados pela empresa, suas alíquotas e sua aplicação

(Pessoa Física ou Jurídica) pelo menu Cadastros / Tabelas Auxiliares / Obrigações Federais / Código de

Receitas. Anexo a este cadastro você informa as variações do código da receita com dois dígitos, definidos

pela Receita Federal e sua vigência. Após o cadastro, esses códigos podem ser vinculados ao Cliente/

Fornecedor, na pasta Dados Fiscais ou ao Serviço no anexo Dados Fiscais do Produto.

IRRF Pessoa Física

Este processo deve ser utilizado para o cálculo e pagamento do imposto de renda que incide sobre

serviços contratados a autônomos.

Este processo somente está disponível no CORPORE RM para os usuários que possuem licença do RM Fluxus.

Fique

atento

30 RM Liber Todos os direitos reservados.

Para que o sistema possa efetuar o cálculo do IRRF deve ser cadastrada a tabela de cálculo contendo as

faixas para desconto do IRRF, bem como as alíquotas e os valores de dedução correspondentes a cada

faixa cadastrada. Este cadastro não se encontra disponível no RM Liber.

Durante o cadastro da tabela de cálculo devem ser observados os seguintes itens:

l O campo “Finalidade” da tabela deve ser IRRF;

l Devem ser informadas as datas de início e final de vigência da tabela;

l Para cada faixa criada na tabela devem ser informados o percentual de desconto, o limite superior e

l O valor a deduzir no cálculo do IRRF;

l O limite superior da última faixa deve ser 999999999,00.

Quando houver mudança na tabela de cálculo de IRRF deverá ser criada uma nova tabela contendo os

novos valores informados pela Receita Federal, observando-se o fato de que o início de vigência da nova

tabela deverá ser um dia posterior ao final de vigência da tabela anterior.

Para que o sistema possa efetuar o cálculo do IRRF devem ser cadastrados os valores que podem ser

deduzidos deste cálculo e sua vigência. Um exemplo de utilização desta tabela é o valor permitido para

dedução do valor devido de IRRF por dependente. Este cadastro não se encontra disponível no RM Liber.

Durante o cadastro dos valores fixos devem ser observados os seguintes itens:

l O campo “Finalidade” do valor;

l Devem ser informadas as datas de início e final de vigência do valor.

Quando houver mudança dos valores fixos que afetam o cálculo de IRRF deverá ser criada uma nova

entrada na tabela contendo os novos valores informados pela Receita Federal, observando-se o fato

de que o início de vigência da nova tabela deverá ser um dia posterior ao final de vigência da tabela

anterior.

Devem ser cadastrados tipos de documento para os documentos geradores de IRRF. Estes tipos de

documentos devem ser classificados como “Gera IRRF” ou “Gera IRRF e INSS” e devem ser usados apenas

para documentos que terão incidência do imposto.

Ao definir que um tipo de documento tem a classificação “Gera IRRF”, para toda inclusão de lançamento

financeiro deste tipo e que possua imposto a recolher, o sistema gerará um lançamento de IRRF a recolher

automaticamente de acordo com a “Tabela Progressiva Mensal de IRRF”.

É necessário que seja cadastrado também um Tipo de Documento para ser utilizado pelo lançamento de

IRRF a recolher. Este tipo de documento deve ser definido como “Sem Classificação”.

No cadastro de tributo deve ser cadastrado o Tributo IRRF. No caso do IRRF a abrangência do tributo é

Federal, a periodicidade é mensal e o Tipo deverá ser igual a “IRRF” e incide sobre os pagamentos efetuados

para a pessoa física.

Devem ser cadastrados os períodos de apuração para o IRRF. Para este tributo, não será calculado o saldo

credor/devedor, uma vez que o valor devido será calculado no momento da geração do lançamento

financeiro com incidência do tributo. Neste cadastro serão registradas as Guias DARF para o pagamento

do tributo.

Todos os direitos reservados. RM Liber 31

O valor do IRRF será calculado com base na tabela progressiva. Para realizar esse cálculo o sistema agrupa

todos os lançamentos geradores de IR para o mesmo fornecedor no mesmo mês, utilizando a soma dos

valores base de IRRF desses lançamentos e aplicando a tabela. Do valor encontrado, será descontado o

valor total de IR já recolhido no período (mês).

No momento da inclusão do lançamento gerador de IRRF se a database for Emissão, Vencimento ou

Contab. Inclusão, o sistema poderá incluir automaticamente um lançamento de IRRF a recolher. O valor

do lançamento de IR é o mesmo calculado no campo “Valor IRRF” do lançamento gerador. A data de

vencimento é calculada conforme determinação da legislação.

Caso a database seja Baixa, o lançamento não será gerado no momento da inclusão, mas no momento

da baixa do lançamento gerador. As datas de vencimento apresentadas são as datas limites para o

recolhimento do IRRF junto a Receita Federal do Brasil, conforme a lei informada.

Como a base de cálculo é cumulativa dentro do mês, para se cancelar um lançamento gerador de IR é

necessário antes cancelar os registros incluídos recentemente.

Exemplo:

Ao incluir um lançamento a pagar de R$2.000,00 relativo a um serviço contratado a um autônomo, será

gerado automaticamente um lançamento de IR de R$111,43. Se no mesmo período de apuração for

gerado outro lançamento de R$1.000,00, será gerado um lançamento de IR de R$210,99. Para se cancelar

o lançamento de R$1.000,00 será necessário cancelar primeiro o de R$2.000,00, pois ele influenciou

diretamente no valor da base de cálculo para a geração do IR do segundo lançamento.

Caso a coligada possua licença para o RM Liber, os lançamentos de IR pessoa física não podem ser

faturados através do RM Fluxus. Este processo deve ser realizado através da geração de guias DARF pelo

RM Liber. Esse procedimento se faz necessário para a correta geração da DCTF e DIRF. Pelo mesmo motivo

os lançamentos de IR não podem ser baixados, já que na geração das guias são gerados vencimentos de

fatura, onde a baixa deve ser realizada. Esta regra é válida para os lançamentos de IR gerados por RM Liber,

RM Nucleus ou RM Labore.

Se um lançamento já existente que não gerou IRRF tiver o tipo de documento alterado para gerador de

IR o sistema não calculará o imposto nesse momento, pois esse cálculo só é executado na inclusão (se a

data base for Emissão, Vencimento ou Contab.Inclusão). Entretanto, este lançamento será considerado

para efeito do cálculo do IR de um próximo lançamento gerador de IRRF que vier a ser incluído dentro do

mesmo período (mês) para o mesmo fornecedor.

Não é necessário encerrar o período de apuração do IRRF para gerar a Guia DARF. Isto porque o usuário

poderá gerar a guia a qualquer momento. Porém, após realizar as conferências o usuário deverá encerrar

o período de apuração para evitar a inclusão de novos documentos fiscais com incidência deste tributo

no período.

Para encerrar um período de apuração de um tributo, todos os períodos anteriores devem estar encerrados.

Se um determinado período de apuração está encerrado, nenhuma operação que afeta esta apuração é

permitida pelo sistema. O usuário poderá abrir e encerrar novamente o período de apuração desde que

os períodos subseqüentes não estejam encerrados.

A guia DARF da pessoa física será gerada automaticamente pelo RM Liber. Para gerar a guia DARF o

usuário deverá acessar o cadastro de períodos de apuração, pasta “Guias” e selecionar a opção “Inserir

DARF automaticamente”.

32 RM Liber Todos os direitos reservados.

A Guia será gerada a partir dos lançamentos financeiros classificados como IRRF a pagar, agrupada por

código de receita na filial matriz. O usuário pode optar gerar a guia DARF por código de receita, beneficiário,

por filial ou uma combinação dessas opções.

Para cada grupo de lançamentos pertencentes a uma guia DARF, será gerado um vencimento de fatura no

sistema financeiro. Ao baixar, no sistema financeiro, o vencimento de fatura fora do prazo será calculado

multa e juros e esses valores serão registrados no RM Liber no registro da DARF correspondente para

serem informados futuramente na DCTF.

IRRF Pessoa Jurídica

Este processo deve ser utilizado para o cálculo do IRRF que incide sobre prestados por pessoa jurídica a

outra pessoa jurídica.

Para a apuração do imposto retido na fonte de serviços prestados por pessoa jurídica, sugerimos seu

destaque no lançamento fiscal, na pasta Outros Tributos. Isso para evitar possíveis divergências entre o

valor calculado e o valor destacado na Nota Fiscal. O tributo pode ser inserido na Natureza de Operação

para automatizar sua inserção durante a inclusão do lançamento fiscal ou inserido manualmente pelo

usuário.

No caso do IRRFPJ inserido no lançamento fiscal o sistema abre o campo Tipo de Recolhimento no

tributo para tratar o caso de destaque do imposto sem a retenção (propaganda e publicidade). Para esses

casos, tanto o prestador como o tomador devem informar o tributo em suas respectivas DIRF’s. Porém, a

responsabilidade do pagamento é do prestador.

Devem ser cadastrados os períodos de apuração para o IRRF PJ. Uma vez lançados todos os documentos

fiscais com a incidência do IRRFPJ o usuário pode realizar a apuração do tributo. O usuário deve selecionar

o período que deseja apurar e selecionar a opção “Encerra Período”. O sistema apurará o tributo gerando

um saldo devedor para ele ou um saldo credor para o período seguinte.

Para encerrar um período de apuração de um tributo todos os períodos anteriores devem estar encerrados.

Se um determinado período de apuração está encerrado nenhuma operação que afeta esta apuração é

permitida pelo sistema. O usuário poderá abrir e encerrar novamente o período de apuração desde que

os períodos subsequentes não estejam encerrados.

Ao encerrar o “Período de Apuração” o sistema calculará o imposto devido no período. Serão considerados

para o cálculo do imposto devido todos os lançamentos fiscais de entrada que não se encontram

cancelados e nem estornados. Os lançamentos fiscais deverão estar associados na pasta “Outros Tributos”

com o “Tributo” do tipo IRRF PJ. Será considerado o somatório do campo valor, pasta “Outros Tributos” no

cálculo do valor devido para o imposto.

A geração das guias DARF’s das retenções é feita pelo sistema de forma automática, bastando o usuário

iniciar o processo no Período de Apuração. Para isso, edite o Período de Apuração, acesse a pasta Guias e

clique no botão “Inserir DARF automaticamente”. O usuário pode ainda gerar todas as guias de uma vez

ou escolher qual código de receita ele deseja gerar. Após esse processo as guias devem ser integradas ao

sistema financeiro para pagamento. (Veremos mais tarde ao estudarmos o processo de integração com

o módulo financeiro.)

As guias são geradas agrupadas por código de receita na Filial Matriz. Entretanto, o usuário poderá optar

por gerá-las por filial, beneficiário, documento fiscal ou uma combinação.

Todos os direitos reservados. RM Liber 33

Procedimento

1. Acesse a apuração do IRRF através do menu Lançamentos / Períodos de Apuração.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o período de apuração.

4. Para encerrá-lo selecione o botão “Encerra Período Fiscal”.

5. Para reabri-lo selecione o botão “Abre Período Fiscal”.

Exercícios

1. Crie os Tributos IRRF e IRRFPJ do Tipo Variável, buscando a alíquota do Código de Receita.

2. Cadastre dois códigos de receita: um para pessoa física e uma para pessoa jurídica e associe aos

Fornecedores.

3. Cadastre as seguintes naturezas:

1.949.03. Prestação de Serviço c/ retenção de IR IRRFPJ (não fiscal) – Não informe alíquota do

IRRFPJ.

4. Cadastre um Período de Apuração para o IRRFPJ.

5. Faça lançamentos com os cadastros criados.

6. Encerre o Período de Apuração do IRRFPJ criado e gere as guias DARFs.

Observação:

Faremos a integração das guias com o financeiro quando estudarmos o processo de integração

financeira.

Anotações

34 RM Liber Todos os direitos reservados.

APURAÇÃO RETENÇÃO CONTRIBUIÇÕES

Escrituração Fiscal Apuração ICMS Apuração IPI

Apuração País Estado

Apuração INSS

ISSQN

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes / Naturezas

Fornecedores Fiscais

Apuração PIS /

Apuração IRPJ

COFINS

Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de apuração das contribuições sociais retidas na fonte

A retenção das contribuições sociais (PIS, COFINS e CSLL) ocorre sobre o fornecimento de bens ou

prestação de serviços em geral, inclusive obras, pelo órgão da administração direta, autarquias e fundações

da administração pública do DF dos estados e dos Municípios.

Ao final do período definido em lei, as empresas devem apurar e recolher os valores retidos de terceiros

aos cofres públicos.

O objetivo do RM Liber é automatizar o processo de retenção e apuração desse tributo.

No cadastro de “Tributo” deverão ser cadastrados os tributos referentes às retenções das contribuições

sociais. No RM Liber existem quatro tipos de tributos referentes às retenções das contribuições: CSLL-RF,

COFINS-RF, PIS-RF e Contribuição Social-RF. Devem ser criados tributos para os tipos acima na tabela de

tributos, observando o correto preenchimento do campo código de receita. O usuário deverá utilizar o

tipo Contribuição Social-RF para os casos de retenção das contribuições agrupadas sob o mesmo código

de receita.

No caso das contribuições a abrangência do tributo é Federal, a periodicidade é quinzenal e o Tipo =

“CSLL-RF” ou “COFINS-RF” ou “PIS-RF” ou “Contribuição Social-RF”.

Esses tributos devem ser associados aos clientes/fornecedores dos quais a empresa deve efetuar a

retenção.

Todos os direitos reservados. RM Liber 35

Quando a empresa tiver que reter todos os três tributos de determinado fornecedor, ela deverá informar

um único tributo no default de tributos do fornecedor, do tipo de tributo Contribuição Social RF, com o

respectivo código de receita. A alíquota do imposto deverá ser 4,65%.

Quando a empresa tiver que reter um ou dois tributos de um determinado fornecedor, ela deverá

informar os respectivos tributos com as alíquotas correspondentes (CSLL = 1%, COFINS = 3%, PIS = 0,65)

neste cadastro. Neste caso, cada tributo tem um código de receita específico, sendo pago em guias DARF

separadas.

Devem ser cadastrados os períodos de apuração para as retenções das contribuições. Para estes tributos

não será calculado o saldo credor/ devedor do tributo, uma vez que o valor devido foi calculado no

momento da baixa do lançamento financeiro referente às notas fiscais de serviço. Neste cadastro serão

registradas as guias DARF para o pagamento do imposto. Ao final do período, após realizar as conferências,

o usuário deverá encerrar o período de apuração.

Para encerrar um período de apuração de um tributo todos os períodos anteriores devem estar encerrados.

Se um determinado período de apuração está encerrado, nenhuma operação que afeta esta apuração é

permitida pelo sistema. O usuário poderá abrir e encerrar novamente o período de apuração desde que

os períodos subsequentes não estejam encerrados.

As retenções das contribuições sociais são pagas através da guia DARF. A guia DARF das retenções será

gerada automaticamente pelo RM Liber. Para gerá-la o usuário deverá acessar o Cadastro de Períodos de

Apuração, pasta “Guias” e selecionar a opção “Inserir DARF automaticamente”.

A Guia será gerada a partir dos lançamentos financeiros que possuem a classificação do tributo em questão.

O sistema irá gerar quantas guias quanto forem às variações de código de receita. Para cada grupo de

lançamentos pertencentes a uma guia DARF será gerado um vencimento de fatura no sistema financeiro.

Se o pagamento for feito em atraso é realizado o cálculo de juros e multa conforme parametrização

realizada no sistema financeiro. Esses valores são atualizados na guia DARF correspondente para serem

informados futuramente na DCTF.

As guias são geradas na filial matriz agrupadas pelo código de receita. O usuário possui ainda a opção de

gerá-las por filial ou por lançamento.

Sendo o fato gerador da retenção das contribuições sociais o pagamento, a retenção é feita pelo aplicativo RM Liber.

Porém, caso o cliente não possua a licença do RM Fluxus ele poderá apurar o tributo informando-o na pasta Outros Tributos

do lançamento fiscal. Entretanto, essa opção não oferece os recursos que o RM Fluxus oferece como a cumulatividade

Fique dentro do período de apuração e o controle dos R$ 5.000,00 mínimos para retenção.

atento

Procedimento

1. Acesse a apuração das Contribuições Sociais através do menu Lançamentos / Períodos de

Apuração.

2. Crie ou selecione um filtro.

3. Inclua, exclua ou edite o período de apuração.

4. Para encerrá-lo selecione o botão “Encerra Período Fiscal”.

5. Para reabri-lo selecione o botão “Abre Período Fiscal”.

36 RM Liber Todos os direitos reservados.

Exercícios

1. Crie os tributos PIS-RF, COFINS-RF, CSLL-RF e CSRF com seus respectivos tipos, periodicidade e

abrangência.

2. Associe um ou mais tributos a um Fornecedor, Anexo Tributos Defaults de Fornecedor.

3. Crie um período de apuração para cada um deles.

4. Encerre o período e gere as guias.

Observação:

Para que alguma guia seja gerada é preciso ter lançamentos financeiros com incidência desses

tributos baixados no RM Fluxus.

Anotações

Todos os direitos reservados. RM Liber 37

APURAÇÃO PIS E COFINS

Escrituração Fiscal Apuração ICMS Apuração IPI

País Estado

Apuração ISSQN Apuração INSS

Município Filial Apuração

Apuração IRRF Retenção

Contribuições

Clientes /

Naturezas Fiscais

Fornecedores

Apuração PIS /

Apuração IRPJ

COFINS

Produtos e

Tributos

Serviços

Integração

Apuração CSLL

Períodos de Apuração Contábil

Integração Financeira Rotinas Legais Livros Fiscais

Processo de apuração do PIS e COFINS