Escolar Documentos

Profissional Documentos

Cultura Documentos

Portaria 32-2017 - Bebidas Não Alcoolicas

Enviado por

Carla MarisaTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Portaria 32-2017 - Bebidas Não Alcoolicas

Enviado por

Carla MarisaDireitos autorais:

Formatos disponíveis

460 Diário da República, 1.ª série — N.

º 13 — 18 de janeiro de 2017

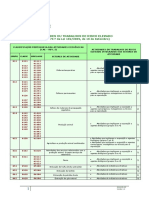

− Os resultantes da utilização pessoal pelo trabalhador ou membro de órgão social de viatura 02 Rendimentos de 05 Local de 06

automóvel que gere encargos para a entidade patronal, quando exista acordo escrito entre o 01 Número de anos anteriores 03 Rendimentos 04 Tipo de

obtenção Retenção

identificação fiscal do ano rendimentos

trabalhador ou membro do órgão social e a entidade patronal sobre a imputação àquele da referida Valores Ano rendimento IRS

viatura automóvel;

− A aquisição pelo trabalhador ou membro de órgão social, por preço inferior ao valor de mercado, de 1xx xxx xxx 150,00 2010 850,00 A C 100,00

qualquer viatura que tenha originado encargos para a entidade patronal.

Campo 07 – Contribuições obrigatórias

RENDIMENTOS ISENTOS SUJEITOS A ENGLOBAMENTO (artigos 18º, 33º, 37º, 38º, 39º e 39.º-A do Deve indicar os valores correspondentes a contribuições obrigatórias para regimes de proteção social e para

EBF) subsistemas legais de saúde. Deve indicar também o NIPC das entidades a favor de quem foram realizados

obrigatoriamente os referidos descontos, nomeadamente para a Caixa Geral de Aposentações, ADSE,

Segurança Social ou outras entidades.

A11 – Pelo pessoal das missões diplomáticas e consulares (al. a), n.º 1 e n.º 2 do artigo 37.º do EBF).

A12 – Pelo pessoal ao serviço de organizações estrangeiras ou internacionais (al. b), nº1 do artigo 37º

do EBF). Campo 08 – Quotizações sindicais

A13 –Recebimentos em capital de importâncias despendidas pelas entidades patronais quando Deve indicar os valores correspondentes às quotizações sindicais que foram deduzidas aos rendimentos do

respeitem a contratos que garantam exclusivamente o benefício de reforma, complemento de trabalho dependente, na parte em que não constituam contrapartida de benefícios de saúde, educação,

apoio à terceira idade, habitação, seguros ou segurança social.

reforma, invalidez ou sobrevivência, nas condições referidas no n.º 3 do artigo18º do EBF.

Campo 09 – Retenção sobretaxa.

A14 -- Remunerações auferidas na qualidade de tripulante de navios registados no Registo Internacional

de Navios (Zona Franca da Madeira) (n.º8 do artigo 33.º do EBF). Deve indicar os valores retidos a título de sobretaxa.

os

A15 – Remunerações auferidas ao abrigo de acordos de cooperação (n. 1 e 2 do artigo 39.º do EBF) –

isenção não dependente de reconhecimento prévio.

QUADRO 6 TIPO DE DECLARAÇÃO

A16 – Remunerações auferidas ao abrigo de acordos de cooperação (n.º 3 do artigo 39.º do EBF) –

isenção dependente de reconhecimento prévio. Tratando-se de 1ª declaração deve assinalar o campo 01. Caso se trate de declaração de substituição deve

assinalar o campo 02.

A17 – Remunerações auferidas no desempenho de funções integradas em missões de caráter militar

para salvaguarda da paz (artigo 38.º do EBF). As declarações apresentadas, nos termos da alínea d) do n.º 1 do art. 119.º do Código do IRS, no prazo de

30 dias imediatos à ocorrência de qualquer facto que determine alteração dos rendimentos já declarados ou

A18 – Importâncias despendidas pelas entidades patronais, que constituam direitos adquiridos, quando implique, relativamente a períodos anteriores, a obrigação de os declarar devem ser identificadas

respeitem a contratos que garantam exclusivamente o benefício de reforma, complemento de assinalando-se, para esse efeito, o campo 03 do quadro 6 e mencionando-se a data da ocorrência do facto

reforma, invalidez ou sobrevivência, nas condições referidas no n.º 1 do artigo18º do EBF. que determinou a obrigação da sua apresentação.

A19 – Rendimentos do trabalho dependente referidos nas alíneas a), b) e c) do artigo 18.º do Código do

IRS, auferidos por sujeitos passivos que, no ano a que respeitam os rendimentos, tenham sido

deslocados do seu normal local de trabalho para o estrangeiro nas condições referidas nos n.os 1, QUADRO 7 IDENTIFICAÇÃO DO DECLARANTE OU REPRESENTANTE LEGAL E DO TOC

2 e 3 do artigo 39.º-A, do EBF, desde que tenha sido cumprido o requisito estabelecido no n.º 8

do mesmo artigo. Neste quadro deve ser identificado o declarante ou o representante legal e o respetivo TOC.

RENDIMENTOS NÃO SUJEITOS (artigos 2.º e 2.º-A do Código do IRS)

A20 – Importâncias auferidas por cessação do contrato de trabalho ou exercício de funções, na parte

que não exceda o valor correspondente ao valor médio das remunerações regulares com caráter

de retribuição sujeitas a imposto, auferidas nos últimos 12 meses, multiplicado pelo número de

Portaria n.º 32/2017

anos ou fração de antiguidade ou de exercício de funções na entidade devedora (primeira parte

da alínea b) do n.º 4 do artigo 2.º do Código do IRS). de 18 de janeiro

A21 – Subsídio de refeição (parte não sujeita)

Subsídio de refeição na parte que não exceder os limites estabelecidos na subalínea n.º 2), da alínea

b), do n.º 3, do artigo 2.º do Código do IRS.

A Lei n.º 42/2016, de 28 de dezembro, que aprova o

A22 – Ajudas de custo e deslocações em automóvel próprio (parte não sujeita) Orçamento do Estado para 2017, alterou o Código dos

Ajudas de custo e as importâncias auferidas pela utilização de automóvel próprio em serviço da

entidade patronal, na parte em que ambas não excedam os limites legais, tal como estão definidos na

Impostos Especiais de Consumo (CIEC), aprovado pelo

alínea d), do n.º 3, do artigo 2.º do Código do IRS. Decreto-Lei n.º 73/2010, de 21 de junho, estabelecendo o re-

A23 – Outros rendimentos não sujeitos previstos nos artigos 2.º e 2.º-A do Código do IRS

gime de tributação das bebidas não alcoólicas, constante da

Rendimentos do trabalho dependente não sujeitos a tributação nos termos das disposições

contidas na alínea b) do n.º 3 do artigo 2.º e no artigo 2.º-A, ambos do Código do IRS, com secção II, aditada ao capítulo I da parte II do mesmo Código.

exceção dos mencionados nos códigos A20 a A22, A24 e A25.

A24 – Vales de educação, destinados ao pagamento de escolas, estabelecimentos de ensino e outros

Os artigos 87.º-D e 87.º-E do CIEC preveem, nomea-

serviços de educação, bem como de despesas com manuais e livros escolares (alínea b) do n.º 1 damente, que as regras especiais relativas à produção, ar-

do artigo 1.º do Decreto-Lei n.º 26/99, de 28 de janeiro), cujo montante não exceda os limites

referidos na parte final da alínea b) do n.º 1 do artigo 2.º-A do Código do IRS. mazenagem e circulação de bebidas não alcoólicas são

A25 – Importâncias suportadas pelas entidades patronais com encargos, indemnizações ou

compensações, pagos no ano da deslocação, em dinheiro ou em espécie, devidos pela mudança

definidas por portaria do membro do Governo responsável

do local de trabalho, quando este passe a situar-se a uma distância superior a 100 km do local de pela área das finanças.

trabalho anterior, na parte que não exceda os limites previstos na parte final da alínea f) do n.º 1

do artigo 2.º-A do Código do IRS. Esta exclusão só pode ser aproveitada uma vez em cada Desta forma, importa estabelecer a regulamentação apli-

período de três anos, por cada sujeito passivo.

cável às bebidas não alcoólicas, estabelecendo as regras e

RENDIMENTOS NÃO SUJEITOS (artigo 12.º do Código do IRS) procedimentos a observar pelos operadores económicos

deste setor, em conformidade com os respetivos estatutos

A30 – Indemnizações pagas ou atribuídas no âmbito de uma relação de trabalho dependente e devidas em

consequência de lesão corporal, doença ou morte, nelas se incluindo as indemnizações auferidas em fiscais, cujos requisitos se procura simplificar face ao dis-

resultado do cumprimento do serviço militar, nos termos do n.º 1 do artigo 12.º do Código do IRS.

posto no CIEC relativamente às bebidas alcoólicas.

A31 – Bolsas atribuídas, no âmbito de uma relação de trabalho dependente, aos praticantes de alto

rendimento desportivo pelo Comité Olímpico de Portugal ou pelo Comité Paralímpico de Portugal, no Assim:

âmbito do contrato-programa de preparação para os Jogos Olímpicos ou Paralímpicos pela respetiva

federação titular do estatuto de utilidade pública desportiva, bem como os prémios atribuídos em Manda o Governo, pelo Ministro das Finanças, nos ter-

reconhecimento do valor e mérito de êxitos desportivos , nos termos das alíneas a) e c) do n.º 5 do

artigo 12.º do Código do IRS.

mos conjugados dos artigos 87.º-D e 87.º-E do Código dos

A32 – Bolsas de formação desportiva atribuídas, no âmbito de uma relação de trabalho dependente, aos Impostos Especiais de Consumo, aprovado pelo Decreto-

agentes desportivos não profissionais, nomeadamente praticantes, juízes e árbitros, quando o valor

anual for inferior ao montante anual previsto na alínea b) do n.º 5 do art. 12.º do Código do IRS.

-Lei n.º 73/2010, de 21 de junho, e do artigo 215.º da Lei

A33 – Compensações e subsídios, referentes à atividade voluntária, postos à disposição dos bombeiros n.º 42/2016, de 28 de dezembro, o seguinte:

pela Autoridade Nacional de Proteção Civil e pagos pelas respetivas entidades detentoras de corpos

de bombeiros, no âmbito do dispositivo especial de combate a incêndios florestais e nos termos do

respetivo enquadramento fiscal (n.º 7 do artigo 12.º do Código do IRS). Artigo 1.º

Campo 05 – Local de obtenção do rendimento Objeto

Indique o local onde foi obtido o rendimento, utilizando as seguintes letras:

Continente C A presente portaria procede à regulamentação do regime

Região Autónoma dos Açores RA de produção, armazenagem e circulação de bebidas não

Região Autónoma da Madeira RM alcoólicas, nos termos previstos nos artigos 87.º-D e 87.º-E

Estrangeiro E

do Código dos Impostos Especiais de Consumo (CIEC),

A definição do espaço geográfico para as regiões autónomas onde se considera obtido o rendimento

encontra-se estabelecida no n.º 3 do artigo 17.º do Código do IRS, sendo que, para efeitos de aprovado pelo Decreto-Lei n.º 73/2010, de 21 de junho,

preenchimento da DMR, se deverá atender ao local onde é prestado o trabalho (categoria A).

na redação dada pelo artigo 212.º da Lei n.º 42/2016, de

Campo 06 – Retenção IRS

28 de dezembro.

Utilize uma linha para cada tipo de rendimento, mencionando o total das importâncias retidas a título de IRS

no período a que respeita a declaração.

Artigo 2.º

Exemplo de preenchimento do Quadro 5:

Âmbito de aplicação

No mês a que respeita a declaração foram pagos ou colocados à disposição do sujeito passivo os seguintes

rendimentos obtidos no continente:

– Trabalho dependente, no valor de € 1 000,00, cuja retenção na fonte foi de € 100,00. Dos

1 — As disposições da presente portaria são aplicáveis

rendimentos recebidos € 150,00 respeitam ao ano de 2010. aos produtos definidos no artigo 87.º-A do CIEC.

Diário da República, 1.ª série — N.º 13 — 18 de janeiro de 2017 461

2 — Os operadores económicos estão dispensados das Artigo 6.º

obrigações relacionadas com a produção, circulação e Obrigações do depositário autorizado

controlo previstas na presente portaria, relativamente às be-

bidas não alcoólicas isentas nos termos do artigo 87.º-B do 1 — O titular do entreposto fiscal adquire o estatuto

CIEC, sem prejuízo do disposto no n.º 2 do artigo 13.º de depositário autorizado, o qual, na qualidade de sujeito

passivo do imposto, é o responsável pelo cumprimento das

Artigo 3.º respetivas obrigações declarativas, mesmo em relação a

Produção e armazenagem

produtos aí presentes de que não seja proprietário.

2 — O depositário autorizado está sujeito às seguintes

1 — A produção e armazenagem de bebidas não alcoó- obrigações:

licas, em regime de suspensão do imposto, apenas podem

ser efetuadas em entreposto fiscal, nos termos previstos a) Manter atualizada, no entreposto fiscal, uma conta-

na presente portaria. bilidade das existências em sistema de inventário perma-

2 — Para efeitos do disposto no número anterior, entende- nente, com indicação da sua proveniência, destino e os

-se por entreposto fiscal o local autorizado pela estância elementos relevantes para o cálculo do imposto;

aduaneira competente, onde são produzidas, armazenadas, b) Cooperar nos controlos e demais procedimentos

recebidas ou expedidas bebidas não alcoólicas. de verificação determinados pela AT, designadamente o

acesso à contabilidade e aos sistemas informáticos, bem

Artigo 4.º como à verificação física das existências.

Tipos de entreposto fiscal Artigo 7.º

1 — Os entrepostos fiscais de bebidas não alcoólicas Funcionamento do entreposto fiscal de produção

podem ser de produção ou de armazenagem.

2 — Consideram-se entrepostos fiscais de produção os 1 — Nos entrepostos fiscais de produção podem ser pro-

locais autorizados para a produção, armazenagem, rece- duzidas, recebidas e armazenadas bebidas não alcoólicas,

ção e expedição de bebidas não alcoólicas, em regime de tendo em vista a sua posterior expedição ou introdução

suspensão do imposto. no consumo.

3 — Consideram-se entrepostos fiscais de armazenagem 2 — Para além do disposto no artigo anterior, cons-

os locais autorizados para a armazenagem, receção e expe- tituem ainda obrigações dos produtores de bebidas não

dição de bebidas não alcoólicas, em regime de suspensão alcoólicas:

do imposto. a) Possuir equipamentos e sistema informático de re-

Artigo 5.º gisto, ou outro meio adequado, que permita um controlo

Autorização dos entrepostos fiscais eficaz da quantidade produzida e armazenada;

b) Manter informação atualizada sobre a produção, de-

1 — A constituição do entreposto fiscal depende de pe- signadamente sobre as taxas de rendimento, e comunicar

dido dirigido à estância aduaneira em cuja jurisdição se à AT, com periodicidade trimestral, eventuais alterações

situam as respetivas instalações, efetuado mediante preen- ou divergências que sejam detetadas.

chimento do formulário disponibilizado no sítio da Internet

da Autoridade Tributária e Aduaneira — AT. 3 — Nos entrepostos fiscais de produção também po-

2 — Tratando-se de entreposto fiscal de produção, o dem ser produzidas, armazenadas e recebidas bebidas não

requerente deve: alcoólicas isentas ou não sujeitas a imposto, desde que

a) Exercer a atividade económica de fabricação de be- sejam separadas contabilisticamente das restantes.

bidas não alcoólicas, designadamente a abrangida pelo

CAE 11072; Artigo 8.º

b) Apresentar um plano de produção anual previsível, Funcionamento do entreposto fiscal de armazenagem

com indicação das taxas de rendimento.

1 — Nos entrepostos fiscais de armazenagem podem

3 — Tratando-se de entreposto fiscal de armaze- ser recebidas e armazenadas bebidas não alcoólicas,

nagem, o requerente deve apresentar prova de estar tendo em vista a sua posterior expedição ou introdução

habilitado a exercer a atividade de venda por grosso no consumo.

de bebidas não alcoólicas, exceto nos casos em que 2 — Os titulares de entrepostos fiscais de armazena-

a atividade principal do operador seja a prestação de gem devem prestar uma garantia, nos termos previstos no

serviços de armazenagem. artigo 54.º do CIEC, exceto se forem igualmente titulares

4 — Verificados os requisitos estabelecidos nos núme- de um entreposto fiscal de produção.

ros anteriores, o diretor da alfândega comunica, no prazo 3 — Nos entrepostos fiscais de armazenagem também

de 10 dias, a autorização de constituição do entreposto podem ser armazenadas bebidas não alcoólicas isentas ou

fiscal e respetiva data de produção de efeitos. não sujeitas a imposto, desde que sejam separadas conta-

5 — Para efeitos da alínea b) do n.º 2, os operadores bilisticamente das restantes.

económicos devem declarar, por produto, marca, sabor e

embalagem, a quantidade de açúcar ou outros edulcorantes Artigo 9.º

adicionados, bem como, tratando-se dos produtos previstos Entradas e saídas do entreposto fiscal

na alínea c) do n.º 1 do artigo 87.º-A do CIEC, o número

de hectolitros de produto acabado que resulte da diluição 1 — A entrada de bebidas não alcoólicas em entreposto

e adicionamento de outros produtos para a preparação da fiscal, em regime de suspensão do imposto, deve efetuar-se

mistura final. a coberto de uma declaração de receção.

462 Diário da República, 1.ª série — N.º 13 — 18 de janeiro de 2017

2 — A saída de bebidas não alcoólicas do entreposto 2 — Nos casos previstos no número anterior, a circulação

fiscal deve efetuar-se, consoante o caso, ao abrigo de: de bebidas não alcoólicas deve efetuar-se ao abrigo do docu-

a) Declaração de saída, em caso de expedição em regime mento previsto no n.º 2 do artigo 87.º-E do CIEC, o qual deve

de suspensão do imposto; mencionar expressamente que o imposto não se encontra pago.

b) Declaração de introdução no consumo (DIC). 3 — A circulação de bebidas não alcoólicas com fins

comerciais, previamente introduzidas no consumo, entre

3 — As bebidas não alcoólicas já introduzidas no con- as Regiões Autónomas dos Açores e da Madeira e o con-

sumo só podem reentrar no entreposto fiscal mediante tinente deve ser comunicada à estância aduaneira em cuja

comunicação prévia ou, não sendo esta possível, até ao jurisdição se inicie o transporte para efeitos da consignação

final do dia útil seguinte, à estância aduaneira competente e prevista no artigo 213.º da Lei do Orçamento do Estado

através da respetiva declaração de reentrada, efetuando-se para 2017.

as devidas anotações na contabilidade de existências. Artigo 12.º

Artigo 10.º Formalidades declarativas

Destinatário registado O cumprimento das obrigações declarativas previstas

na presente portaria deve efetuar-se por transmissão ele-

1 — O destinatário registado é a pessoa singular ou trónica de dados, nos termos da Portaria n.º 149/2014, de

coletiva autorizada pela estância aduaneira competente, no 24 de julho.

exercício da sua profissão e nas condições estabelecidas

na presente portaria, a receber, não podendo deter nem Artigo 13.º

expedir, bebidas não alcoólicas que circulem em regime Reporte de informação

de suspensão do imposto.

2 — O destinatário registado, na qualidade de sujeito 1 — Para além do depositário autorizado, o destinatário

passivo do imposto, é o responsável pelo cumprimento das registado, o importador ou outro sujeito passivo responsá-

obrigações declarativas, mesmo em relação a produtos na vel pela comercialização de um novo produto, marca, sabor

sua detenção de que não seja proprietário, estando sujeito ou embalagem, devem declarar previamente à estância

às seguintes obrigações: aduaneira competente a quantidade respetiva de açúcar ou

outros edulcorantes adicionados, bem como, tratando-se

a) Após a receção de bebidas não alcoólicas, em regime

de suspensão do imposto, proceder à respetiva introdução dos produtos previstos na alínea c) do n.º 1 do artigo 87.º-A

no consumo, processada através de DIC, nos termos pre- do CIEC, o número de hectolitros de produto acabado que

vistos no artigo 10.º do CIEC; resulte da diluição e adicionamento de outros produtos para

b) Manter um registo contabilístico atualizado dos pro- a preparação da mistura final.

dutos recebidos em regime de suspensão de imposto e in- 2 — Os operadores económicos responsáveis pela produ-

troduzidos no consumo, com indicação da sua proveniência, ção, importação ou entrada no território nacional de bebidas

destino e elementos relevantes para o cálculo do imposto; não alcoólicas isentas devem formalizar as introduções no

c) Prestar uma garantia nos termos do artigo 56.º do consumo nos termos do artigo 10.º do CIEC, podendo, por

CIEC; razões de simplificação, a respetiva declaração ser proces-

d) Prestar-se aos controlos e procedimentos determina- sada com periodicidade semestral, até ao dia 15 de julho do

dos pela AT, designadamente o acesso à contabilidade e próprio ano e ao dia 15 de janeiro do ano seguinte àquele

aos sistemas informáticos. a que respeita.

Artigo 14.º

3 — A expedição de bebidas não alcoólicas, por destina-

tários registados, só pode efetuar-se caso aquelas tenham Manutenção dos estatutos e autorizações

sido objeto de prévia introdução no consumo. A manutenção dos estatutos de depositário autorizado

4 — A aquisição do estatuto de destinatário registado

depende de pedido dirigido à estância aduaneira compe- ou de destinatário registado depende da verificação dos

tente, efetuado mediante preenchimento do formulário requisitos, bem como do cumprimento das obrigações

disponibilizado no sítio da Internet da AT, sendo requisito previstas, consoante o caso, nos artigos 5.º a 8.º e 10.º, sem

para a concessão do estatuto que a atividade económica prejuízo das demais obrigações legais que sobre aqueles

inclua a comercialização de bebidas não alcoólicas. impendem.

5 — Tratando-se da receção ocasional de bebidas não Artigo 15.º

alcoólicas, são aplicáveis as regras relativas ao destinatário

Disposições transitórias

registado temporário, previstas no artigo 30.º do CIEC.

1 — Os operadores económicos que, à data da publi-

Artigo 11.º cação da presente portaria, exerçam as atividades de pro-

Circulação

dução, armazenagem ou comercialização de bebidas não

alcoólicas adquirem, mediante pedido apresentado nos

1 — As bebidas não alcoólicas podem circular, em regime termos dos artigos 5.º ou 10.º, e sem demais formalida-

de suspensão do imposto, de um entreposto fiscal, de um des, o estatuto de depositário autorizado ou destinatário

local de importação ou entrada no território nacional, para: registado, consoante o caso.

a) Um entreposto fiscal; 2 — A concessão do estatuto nos termos do número

b) Um destinatário registado; anterior depende de pedido dirigido à estância aduaneira

c) Outro Estado-membro competente, a apresentar no prazo de 15 dias a contar da

d) Uma estância aduaneira de saída, no caso de expor- data da publicação da presente portaria, devendo o diretor

tação. da alfândega comunicar ao interessado a respetiva decisão

Diário da República, 1.ª série — N.º 13 — 18 de janeiro de 2017 463

no prazo de 5 dias, sem prejuízo da verificação sucessiva, Foi, assim, nos termos dos artigos 10.º, 11.º e 12.º do

por parte da AT, dos pressupostos legais exigíveis. Decreto-Lei n.º 42-A/2016, de 12 de agosto, cometida a

3 — Estão sujeitas a imposto as bebidas não alcoólicas responsabilidade pela direção e gestão técnica, financeira

detidas, a 1 de fevereiro de 2017, pelos sujeitos passivos e operacional do Fundo Ambiental à Secretaria-Geral do

que as produzam, armazenem ou comercializem, as quais Ministério do Ambiente.

devem ser contabilizadas como inventário, considerando-se Importa, nessa medida, aprovar a habilitação legal que

produzidas, importadas ou adquiridas nessa data. permita que a estrutura flexível da Secretaria-Geral, cujo

4 — Para efeitos do número anterior, o imposto torna-se número máximo de unidades orgânicas se encontra fixado

exigível no momento da introdução no consumo, devendo pela Portaria n.º 125/2014, de 25 de junho, alterada pela

considerar-se que, até esse momento, as bebidas não alcoó- Portaria n.º 264/2015, de 31 de agosto, seja ajustada ao

licas se encontram em regime de suspensão do imposto. referido alargamento de atribuições.

5 — As introduções no consumo efetuam-se nos termos Assim:

do artigo 10.º do CIEC, sem prejuízo de, em relação ao mês Ao abrigo do disposto nos n.os 4 e 5 do artigo 21.º da

de fevereiro de 2017, os sujeitos passivos poderem proces- Lei n.º 4/2004, de 15 de janeiro, manda o Governo, pelo

sar uma declaração global que reflita todas as introduções Ministro das Finanças e pelo Ministro do Ambiente, o

no consumo ocorridas naquele período, eventualmente seguinte:

prorrogável por períodos de um mês mediante autorização Artigo 1.º

prévia da estância aduaneira competente.

6 — Após 1 de fevereiro de 2017, os comercializadores Alteração à Portaria n.º 125/2014, de 25 de junho

de bebidas não alcoólicas só podem adquirir ou receber O artigo 7.º da Portaria n.º 125/2014, de 25 de junho,

produtos que já tenham previamente sido introduzidos alterada pela Portaria n.º 264/2015, de 31 de agosto, passa

no consumo, salvo se forem titulares de um dos estatutos a ter a seguinte redação:

fiscais previstos na presente portaria.

7 — Para efeitos do disposto no n.º 4 do artigo 215.º da «Artigo 7.º

Lei n.º 42/2016, de 28 de dezembro, os comercializadores

de bebidas não alcoólicas que, após 31 de março de 2017, [...]

detenham aqueles produtos sem o imposto pago, devem É fixado em 13 o número máximo de unidades orgâ-

comunicar à estância aduaneira competente as respetivas nicas flexíveis, com a denominação de divisão, gabinete

quantidades, até 15 de abril, exceto se o montante do im- ou unidade, aos quais correspondem cargos dirigentes

posto exigível for inferior a € 10. intermédios de 2.º grau.»

8 — O disposto no número anterior não é aplicável aos

comercializadores que não efetuem vendas diretas a consu- Artigo 2.º

midores finais, os quais devem providenciar pela imediata

introdução no consumo dos produtos que detenham, nos Entrada em vigor

termos do presente artigo. A presente portaria entra em vigor no dia seguinte ao

9 — A estância aduaneira competente deve proceder da sua publicação.

à liquidação do imposto relativo às quantidades apura-

das nos termos do n.º 7, notificando o sujeito passivo em Em 29 de dezembro de 2016.

conformidade. O Ministro das Finanças, Mário José Gomes de Freitas

Artigo 16.º Centeno. — O Ministro do Ambiente, João Pedro Soeiro

Entrada em vigor

de Matos Fernandes.

1 — A presente portaria entra em vigor no dia 1 de

fevereiro de 2017.

2 — As disposições constantes do artigo anterior entram em TRABALHO, SOLIDARIEDADE

vigor no dia seguinte ao da publicação da presente portaria. E SEGURANÇA SOCIAL

O Ministro das Finanças, Mário José Gomes de Freitas

Centeno, em 16 de janeiro de 2017. Portaria n.º 34/2017

de 18 de janeiro

As políticas ativas do mercado de trabalho constituem

FINANÇAS E AMBIENTE uma componente central dos sistemas de proteção social

modernos, contribuindo para a prevenção e redução do

Portaria n.º 33/2017 desemprego, para a promoção da qualidade do emprego e

de 18 de janeiro para o aumento da empregabilidade dos ativos, em particu-

lar dos que estão em situação de desvantagem no mercado

O Decreto-Lei n.º 42-A/2016, de 12 de agosto, procedeu de trabalho, assumindo particular relevância em contextos

à criação do Fundo Ambiental, com o objetivo de garantir socioeconómicos desfavoráveis. Neste contexto, as me-

uma maior eficácia da política do Ambiente e concentrar didas de apoio à criação de emprego que se concretizam

os recursos dos fundos anteriormente existentes de modo através de apoios diretos, de natureza pecuniária, podem

a obter um instrumento com maior capacidade financeira contribuir de forma efetiva para a elevação sustentável do

e uma maior adaptabilidade aos desafios que em cada mo- nível de emprego.

mento se colocam, para atuar na preservação dos recursos O mercado de trabalho nacional continua a apresentar

naturais, na prevenção de riscos e na reparação de danos marcas que resultam do recente período de crise económica

ecológicos. e financeira internacional e do processo de ajustamento que

Você também pode gostar

- Direito Financeiro E Finanças PúblicasNo EverandDireito Financeiro E Finanças PúblicasAinda não há avaliações

- Modulo IRS 2019Documento40 páginasModulo IRS 2019rmcfsapoAinda não há avaliações

- 1B. Apostila Atualizada LucroDocumento11 páginas1B. Apostila Atualizada LucroAmandinha CostaAinda não há avaliações

- 02-IRS Categorias A H 2022 JAMPDocumento84 páginas02-IRS Categorias A H 2022 JAMPBeatriz FilipeAinda não há avaliações

- Contribuições Dos EmpregadosDocumento23 páginasContribuições Dos EmpregadosRuan MakleyAinda não há avaliações

- Declaração periódica de rendimentos obrigatória para entidades sem atividade principal comercialDocumento4 páginasDeclaração periódica de rendimentos obrigatória para entidades sem atividade principal comercialCarla MarisaAinda não há avaliações

- 11 Anexo HDocumento81 páginas11 Anexo Hjanastarr99Ainda não há avaliações

- Declaração de rendimentos IRS modelo 3Documento296 páginasDeclaração de rendimentos IRS modelo 3Ana Luisa ReisAinda não há avaliações

- Convenção Coletiva de Trabalho 2018/2018Documento22 páginasConvenção Coletiva de Trabalho 2018/2018anaxmandroAinda não há avaliações

- Boletim IRDocumento4 páginasBoletim IRFilipe Martins da SilvaAinda não há avaliações

- Regime de substituição tributária do ICMS nas operações com autopeçasDocumento8 páginasRegime de substituição tributária do ICMS nas operações com autopeçasJose SilvaAinda não há avaliações

- IRS ParteTeórica Prof - JM (F6)Documento28 páginasIRS ParteTeórica Prof - JM (F6)Jose BritesAinda não há avaliações

- Lqaoncdisordt 653Documento22 páginasLqaoncdisordt 653Leila KiondaAinda não há avaliações

- Rectificacao DL158 2009Documento10 páginasRectificacao DL158 2009zenildo MjAinda não há avaliações

- CIDE incide sobre valor total pago ao exterior incluindo IRRFDocumento5 páginasCIDE incide sobre valor total pago ao exterior incluindo IRRFFelipe GamaAinda não há avaliações

- IRPC Regulamento 2008Documento68 páginasIRPC Regulamento 2008Amós Magalhães Januario100% (1)

- Prestação de Serviço Através de Cessão de MãoDocumento23 páginasPrestação de Serviço Através de Cessão de MãoaryespindolaAinda não há avaliações

- SC SRRF10-Disit N 107-2012Documento9 páginasSC SRRF10-Disit N 107-2012Felipe GomesAinda não há avaliações

- CCT 2022Documento35 páginasCCT 2022Elias DalpraAinda não há avaliações

- Participação nos lucros: entenda regras e tributaçãoDocumento9 páginasParticipação nos lucros: entenda regras e tributaçãoGuilherme Valentim ClementeAinda não há avaliações

- SC Cosit N 58-2020Documento6 páginasSC Cosit N 58-2020Aulisson PereiraAinda não há avaliações

- Convenção Coletiva de Trabalho 2022/2024 para Empresas de Segurança e Vigilância no PRDocumento18 páginasConvenção Coletiva de Trabalho 2022/2024 para Empresas de Segurança e Vigilância no PRWilker BibianoAinda não há avaliações

- DOE N° 22170 A TAXAS Novos ValoresDocumento52 páginasDOE N° 22170 A TAXAS Novos ValoresNelsonAinda não há avaliações

- Apostila Modulo 4 v2Documento15 páginasApostila Modulo 4 v2Nilton OliveiraAinda não há avaliações

- Aula 02 - 06.03.2024 - Simples NacionalDocumento45 páginasAula 02 - 06.03.2024 - Simples Nacionaljainerezin5Ainda não há avaliações

- Incapacidade, forma e objeto no contrato de sociedadeDocumento15 páginasIncapacidade, forma e objeto no contrato de sociedadeMariana BrasilAinda não há avaliações

- 2022.11.25 CCT SNA SINDAG 2022 2023 Site - Sem CPF 1Documento9 páginas2022.11.25 CCT SNA SINDAG 2022 2023 Site - Sem CPF 1Moisés GarciaAinda não há avaliações

- IRC - Imposto sobre o Rendimento das Pessoas ColectivasDocumento327 páginasIRC - Imposto sobre o Rendimento das Pessoas ColectivasNeves Leite100% (1)

- Orientações sobre registro da receita da cessão onerosaDocumento5 páginasOrientações sobre registro da receita da cessão onerosavlademirAinda não há avaliações

- Minutade Termo Aditivode Acrscimoou SupressoDocumento4 páginasMinutade Termo Aditivode Acrscimoou SupressoContratos DMEAinda não há avaliações

- Tabela de Incidência de IR, INSS e FGTSDocumento2 páginasTabela de Incidência de IR, INSS e FGTSMarcelo MelloAinda não há avaliações

- Reforma Tributária altera IR e CSLLDocumento95 páginasReforma Tributária altera IR e CSLLiguinhoAinda não há avaliações

- Sei - Cgu 2417861 Minuta de ContratoDocumento2 páginasSei - Cgu 2417861 Minuta de ContratodeodanielAinda não há avaliações

- FAQ indenizações 479 480Documento2 páginasFAQ indenizações 479 480Salomão RibeiroAinda não há avaliações

- SC Cosit N 30-2019Documento12 páginasSC Cosit N 30-2019Felipe Andres Acevedo IbanezAinda não há avaliações

- E Book Cbs ComparativoDocumento48 páginasE Book Cbs ComparativoRayza AndradeAinda não há avaliações

- INSTRUÇÃO NORMATIVA SEAD #001-2023 Justificativa Da DispensaDocumento2 páginasINSTRUÇÃO NORMATIVA SEAD #001-2023 Justificativa Da DispensaÉlida TarginoAinda não há avaliações

- Contabilidade - LALUR - Adições e ExclusõesDocumento13 páginasContabilidade - LALUR - Adições e ExclusõesContaconta100% (21)

- ICMS - Base de Cálculo - Inclusões e ExclusõesDocumento4 páginasICMS - Base de Cálculo - Inclusões e Exclusões4dyny9z75cAinda não há avaliações

- ISCAM curso contabilidade auditoria disciplina tributária exercícios quarentenadosDocumento8 páginasISCAM curso contabilidade auditoria disciplina tributária exercícios quarentenadosJota Poyo100% (1)

- Fiscal Academica PT-FISCAL 20210555 AtOn1Documento1 páginaFiscal Academica PT-FISCAL 20210555 AtOn1Liliana ValenteAinda não há avaliações

- Material de Apoio para Os Estudantes IRT. DLF 11Documento7 páginasMaterial de Apoio para Os Estudantes IRT. DLF 11Abel MiúdoAinda não há avaliações

- Convenção Coletiva Fluvial 2018-19Documento12 páginasConvenção Coletiva Fluvial 2018-19khaio rodriguesAinda não há avaliações

- Retenção previdenciária em serviços de cooperativasDocumento3 páginasRetenção previdenciária em serviços de cooperativasLEONEIDEAinda não há avaliações

- Salário, Remuneração, Competência para FiscalizarDocumento26 páginasSalário, Remuneração, Competência para Fiscalizaraline mattosAinda não há avaliações

- Res. CGSN Nº 140 - 2018Documento78 páginasRes. CGSN Nº 140 - 2018Eduardo DiasAinda não há avaliações

- SC Cosit N 16-2018Documento16 páginasSC Cosit N 16-2018Yann TeixeiraAinda não há avaliações

- SC Cosit N 17-2023Documento10 páginasSC Cosit N 17-2023Silvana GuedesAinda não há avaliações

- Dto F. Power Point I.R.T.Documento17 páginasDto F. Power Point I.R.T.ana guedesAinda não há avaliações

- Acordo Coletivo 2021-2022Documento19 páginasAcordo Coletivo 2021-2022A PriAinda não há avaliações

- CCT 2020.2022Documento24 páginasCCT 2020.2022advogadondvc10Ainda não há avaliações

- Guia de Iva em Formato ExcelDocumento6 páginasGuia de Iva em Formato ExcelEscovinha Dente100% (1)

- Proposta Correção Exame OCC - 07.03.2020 (2 Parte)Documento19 páginasProposta Correção Exame OCC - 07.03.2020 (2 Parte)Sara Lopes80% (5)

- Convenção Coletiva 2021/2022 fixa reajuste de 5,89% para vigilantes no RJDocumento31 páginasConvenção Coletiva 2021/2022 fixa reajuste de 5,89% para vigilantes no RJBrendon OliveiraAinda não há avaliações

- Calendário Fiscal - Resumo Anual - OCC - Ordem Dos Contabilistas CertificadosDocumento34 páginasCalendário Fiscal - Resumo Anual - OCC - Ordem Dos Contabilistas CertificadosAna SilvaAinda não há avaliações

- Fiscal 3Documento43 páginasFiscal 3Paulo BordaloAinda não há avaliações

- MP 873/2019 EXPLICADA: Contribuições sindicaisDocumento3 páginasMP 873/2019 EXPLICADA: Contribuições sindicaisGleyciane Hipólito Depart. PessoalAinda não há avaliações

- Convenção Coletiva 2022/2022Documento30 páginasConvenção Coletiva 2022/2022Jhonatan Ribeiro BispoAinda não há avaliações

- Seminário VII IBET - Contribuições tributáriasDocumento5 páginasSeminário VII IBET - Contribuições tributáriasMaria Eduarda AlvaresAinda não há avaliações

- Unidade 9-Resumo Unidade 9 - Resumo: Economia A (Ensino Médio - Portugal) Economia A (Ensino Médio - Portugal)Documento7 páginasUnidade 9-Resumo Unidade 9 - Resumo: Economia A (Ensino Médio - Portugal) Economia A (Ensino Médio - Portugal)Carla MarisaAinda não há avaliações

- PoupancaeinvestimentoDocumento5 páginasPoupancaeinvestimentoRafael AndradeAinda não há avaliações

- Resumos Economia 10 AnoDocumento16 páginasResumos Economia 10 AnoCarla MarisaAinda não há avaliações

- ColecaoIRC2019 PDFDocumento427 páginasColecaoIRC2019 PDFRui Gomes100% (1)

- Unidade 9-Resumo Unidade 9 - Resumo: Economia A (Ensino Médio - Portugal) Economia A (Ensino Médio - Portugal)Documento7 páginasUnidade 9-Resumo Unidade 9 - Resumo: Economia A (Ensino Médio - Portugal) Economia A (Ensino Médio - Portugal)Carla MarisaAinda não há avaliações

- Vocabulary Text-The Bizarre and The BeautifulDocumento1 páginaVocabulary Text-The Bizarre and The BeautifulCarla MarisaAinda não há avaliações

- Teste Avaliação Tema 4,5Documento3 páginasTeste Avaliação Tema 4,5Carla MarisaAinda não há avaliações

- CursosDocumento14 páginasCursosCarla MarisaAinda não há avaliações

- Dias Do AnoDocumento1 páginaDias Do AnoCarla MarisaAinda não há avaliações

- Diapositivos DIS5617Documento60 páginasDiapositivos DIS5617Carla MarisaAinda não há avaliações

- Discurso ArgumentativoDocumento2 páginasDiscurso ArgumentativoCarla MarisaAinda não há avaliações

- Pinocchio learns 10 to 20Documento1 páginaPinocchio learns 10 to 20Carla MarisaAinda não há avaliações

- Folha Sindica PCT Trab Administ 2015Documento2 páginasFolha Sindica PCT Trab Administ 2015MariaIsabelRodriguesAinda não há avaliações

- A televisão mais bonita do mundo - como uma descoberta ilustra o cotidiano de crianças em LuandaDocumento1 páginaA televisão mais bonita do mundo - como uma descoberta ilustra o cotidiano de crianças em LuandaCarla MarisaAinda não há avaliações

- Quantidade de matéria e constante de AvogadroDocumento16 páginasQuantidade de matéria e constante de AvogadroCarla MarisaAinda não há avaliações

- Transform A CoesDocumento5 páginasTransform A CoesAna OliveiraAinda não há avaliações

- ED2019Documento179 páginasED2019Carla MarisaAinda não há avaliações

- Bte48 2002Documento60 páginasBte48 2002Carla MarisaAinda não há avaliações

- Folha Sindica PCT Trab Administrativos 2015Documento1 páginaFolha Sindica PCT Trab Administrativos 2015Carla MarisaAinda não há avaliações

- Atualização das condições de trabalho para administrativosDocumento5 páginasAtualização das condições de trabalho para administrativosHélder CoelhoAinda não há avaliações

- PRT 2021Documento4 páginasPRT 2021Carla MarisaAinda não há avaliações

- 2009 DR 18 04 09Documento16 páginas2009 DR 18 04 09Carla MarisaAinda não há avaliações

- Condições de trabalho para trabalhadores administrativosDocumento9 páginasCondições de trabalho para trabalhadores administrativosArtur NevesAinda não há avaliações

- Portaria 736'2006Documento8 páginasPortaria 736'2006Sandra ViriatoAinda não há avaliações

- Ansiedade Criancas AdolescentesDocumento18 páginasAnsiedade Criancas Adolescentesmariajoaomoreira100% (5)

- O Que É A Depressão?Documento7 páginasO Que É A Depressão?Carla MarisaAinda não há avaliações

- Livro de Reclamações ElectrónicoDocumento15 páginasLivro de Reclamações ElectrónicoCarla MarisaAinda não há avaliações

- Tribunal de Contas: Transitado em Julgado em 09/03/2015Documento12 páginasTribunal de Contas: Transitado em Julgado em 09/03/2015Carla MarisaAinda não há avaliações

- Manualrgpd Maio2018Documento27 páginasManualrgpd Maio2018Carla MarisaAinda não há avaliações

- Circular Imposto Sobre Bebidas AçucaradasDocumento2 páginasCircular Imposto Sobre Bebidas AçucaradasCarla MarisaAinda não há avaliações

- CheckList EmpilhadeiraDocumento1 páginaCheckList EmpilhadeiraClaudio FreitasAinda não há avaliações

- Contabilidade Operações Especiais IFRS NCRFDocumento2 páginasContabilidade Operações Especiais IFRS NCRFsaraAinda não há avaliações

- Cibercrime e Computacao ForenseDocumento96 páginasCibercrime e Computacao ForenseTati LaraAinda não há avaliações

- Reflexão Da Ufcd - Gastos de ProduçaoDocumento3 páginasReflexão Da Ufcd - Gastos de Produçaomelo_manuela_meloAinda não há avaliações

- 14 - UP40005-X-6NP00015 - Rev - 01 - Montagem - Paineis - Eletricos - CDocumento6 páginas14 - UP40005-X-6NP00015 - Rev - 01 - Montagem - Paineis - Eletricos - CMauro CostaAinda não há avaliações

- Marchetaria PDF FinalDocumento3 páginasMarchetaria PDF FinalPaulo Sergio Marin de Oliveira100% (1)

- Contrato EstipulanteDocumento9 páginasContrato EstipulanteHenrique MoreiraAinda não há avaliações

- MUROS DE CONTENÇÃO PERIFÉRICADocumento63 páginasMUROS DE CONTENÇÃO PERIFÉRICAEuclides RodriguesAinda não há avaliações

- Manual de Instruc3a7c3b5es Ga90 - 160 PDFDocumento52 páginasManual de Instruc3a7c3b5es Ga90 - 160 PDFVinicius Noronha83% (12)

- LIVE+10 - Conteu Dos+Do+Mil+Ao+Milha O+2Documento2 páginasLIVE+10 - Conteu Dos+Do+Mil+Ao+Milha O+2ThiagoPaganiAinda não há avaliações

- Sistema de Controle Eletromecânico de Posição de Motor DCDocumento9 páginasSistema de Controle Eletromecânico de Posição de Motor DCYuri da CostaAinda não há avaliações

- Curso de Perfuração Direcional HalliburtonDocumento64 páginasCurso de Perfuração Direcional HalliburtonJuan Jose Montes GalarzaAinda não há avaliações

- Forum 2Documento16 páginasForum 2Antonio RodriguesAinda não há avaliações

- Procurador de Municipio MGDocumento31 páginasProcurador de Municipio MGmini amigo aventurasAinda não há avaliações

- Ato Administrativo 2 - Fernanda Paula OliveiraDocumento7 páginasAto Administrativo 2 - Fernanda Paula OliveiraHernane CostaAinda não há avaliações

- Seminario IDocumento9 páginasSeminario IDa Silva CarlaAinda não há avaliações

- Inversor GoodWe GW15KLV-MT Tri 220VDocumento1 páginaInversor GoodWe GW15KLV-MT Tri 220VAdriano Das ChagasAinda não há avaliações

- Logica Digital EletropneumaticaDocumento47 páginasLogica Digital EletropneumaticapatriciapedrosoAinda não há avaliações

- TJMT cria cargos em Núcleo de Recuperação JudicialDocumento268 páginasTJMT cria cargos em Núcleo de Recuperação JudicialJildonei LazzarettiAinda não há avaliações

- HottSeat - Clinica de Dor Do ZeroDocumento21 páginasHottSeat - Clinica de Dor Do ZeroDavid Nicolás Esmeral OjedaAinda não há avaliações

- L.E 3172Documento3 páginasL.E 3172resampaioAinda não há avaliações

- Formando propagandistasDocumento24 páginasFormando propagandistasBruna Santos MarubayashiAinda não há avaliações

- Atividades de Risco Elevado CAEDocumento7 páginasAtividades de Risco Elevado CAESerralheiroAinda não há avaliações

- Cargos e Salarios P11Documento47 páginasCargos e Salarios P11Pedro Ivo Augusto MouraAinda não há avaliações

- Teste 1 - Avaliação Sumativa - Economia A - 11.º CDocumento5 páginasTeste 1 - Avaliação Sumativa - Economia A - 11.º CMaria Cremilde Henrique SilvaAinda não há avaliações

- Matemática e Matemática Financeira - Marcelo LeiteDocumento24 páginasMatemática e Matemática Financeira - Marcelo LeiteRony WelryAinda não há avaliações

- Manual de Instalação Do Driver GC420tDocumento11 páginasManual de Instalação Do Driver GC420tgioo93Ainda não há avaliações

- Orçamento Mão de Obra - Shop. Pop. PenhaDocumento1 páginaOrçamento Mão de Obra - Shop. Pop. PenhaFabio DantasAinda não há avaliações

- Afrodescendentoleo (Politicamente Correto)Documento4 páginasAfrodescendentoleo (Politicamente Correto)Nilson JoséAinda não há avaliações

- Update Firmware Controlador 750Documento16 páginasUpdate Firmware Controlador 750Bruno AlmeidaAinda não há avaliações