Escolar Documentos

Profissional Documentos

Cultura Documentos

1 PB

Enviado por

Uiliam RodriguesTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

1 PB

Enviado por

Uiliam RodriguesDireitos autorais:

Formatos disponíveis

NÍVEL DE EVIDENCIAÇÃO DE COMBINAÇÕES DE NEGÓCIOS NAS EMPRESAS LISTADAS NA BOLSA DE VALORES DE

SÃO PAULO

RC&C

Revista de Contabilidade e Controladoria

Nível de Evidenciação de Combinações de Negócios nas

empresas listadas na Bolsa de Valores de São Paulo

BUSINESS COMBINATION DISCLOSURE LEVEL IN COMPANIES LISTED IN SÃO PAULO STOCK EXCHANGE

Recebido em 24.11.2014 | Aceite final em 20.01.2016 |

Nota: este artigo foi aceito pelo Editor Jorge Eduardo Scarpin e passou por uma

avaliação double blind review

A reprodução dos artigos, total ou parcial, pode ser feita desde que citada a fonte.

Walther Bottaro Castro

Professor da Fundação Escola de Comércio Álvares Penteado - FECAP | Av.

Susana, 185 | São Paulo/SP | Email: wcastro@wblc.com.br

Adão Vieira Oliveira

Estudante do Programa de Pós-Graduação em IFRS da Fundação Escola de Comério

Álvares Penteado - FECAP | email: adão.oliveira@solucont.com.br

rESUMO

O objetivo desta pesquisa foi de analisar o nível de evidenciação nas

operações de combinação de negócios das companhias que compõe o

índice Ibovespa em suas demonstrações financeiras e notas explicativas do

ano 2013 no que tange ao cumprimento das determinações estabelecidas

pelo CPC 15 (R1), correlato ao IFRS 3. A pesquisa se qualifica como

quantitativa e descritiva. Os resultados obtidos demonstraram baixo nível

de evidenciação das operações de combinação de negócios. Quando

comparado com estudos anteriores não houve melhoria no nível das

evidenciações. Os resultados alcançados apontam a necessidade de

melhoria das divulgações sobre as operações de combinações de negócios

pelas empresas brasileiras. Observou-se que as divulgações concentram-se

em informações gerais como o nome da empresa adquirida, data da

aquisição e a diferença paga como ágio na operação. Poucos casos

informaram às razões que motivaram a transação e o efeito da mensuração

a valor justo dos ativos adquiridos e passivos assumidos.

Palavras-chave: Evidenciação. CPC 15. IFRS 3. Combinação de Negócios.

ABSTRACT

The objective of this research was to analyze the level of disclosure in the

business combination operations of companies that composes the Bovespa

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 90

CASTRO, Walther Bottaro; OLIVEIRA, Adão Vieira

index in its financial statements on 2013, with respect to compliance with

the requeriments set forth by CPC 15 (R1), correlate to IFRS 3. This research

qualifies as quantitave and descriptive. The results showed low level of

disclosure of business combinations. When compared with previous

studies, there was no improvement in terms of disclosures. The results

achieved highlight the need for improved disclosures about the operations

of business combinations by Brazilian companies. It was observed that the

disclosures are focused on general information such as the company name

purchased, date of purchase and the difference paid as goodwill in the

operation. Few cases reported to the reasons for the transaction and the

effect of the measurement at fair value of assets acquired and liabilities

assumed.

Keywords: Disclosure. CPC 15. IFRS 3. Business Combination.

1 Introdução

Na busca por novos mercados, por crescimento, manter-se ou ao diversificar seus negócios as

companhias recorrem cada vez mais à figura das fusões, e incorporações. As operações

caracterizadas como aquisições e fusões são reguladas nos aspectos contábeis pelo CPC 15.

O CPC 15 é equivalente a norma internacional IFRS 3 emitida pelo International Accounting

Standards Board (IASB). O início da convergência dos padrões brasileiros para os padrões do

internacionais se iniciou com a publicação Lei 11.638, de 28 de dezembro de 2007, e os posteriores

pronunciamentos publicados pelo Comitê de Pronunciamentos Contábeis (CPC), incluindo o CPC 15.

Apesar da aplicação do CPC 15 do Brasil ser algo relativamente novo, aplicando-se aos exercícios

iniciados a partir de janeiro de 2010 e às demonstrações financeiras comparativas de 2009, já

existiam, anteriormente , regulamentação sobre como contabilizar as operações de combinação de

negócio.

Até o advento do CPC 15, tais operações seguiam outras orientações, de acordo com a Lei 6.404 nos

artigos 220 a 234 que trata da reestruturação societária por meio da transformação, incorporação,

fusão e cisão.

Impulsionado pelas mudanças trazidas por esta norma o debate a cerca do nível de divulgação das

combinações de negócios vem sendo discutido desde 2012, como por exemplo, de Barros e

Rodrigues (2014), Nakayama (2012), Bachir (2013) e Assis (2013).

Nakayama (2012) o baixo índice de divulgação pode ser atribuído ao fato de 2010 ter sido o primeiro

de vigência do Pronunciamento Técnico CPC 15 Combinação de Negócios e por isso os preparadores

e auditores ainda não estarem bem preparados pra aplicar a norma.

Os estudos realizados são convergentes e concluem que ainda há muito o que melhorar no que

tange as divulgações de combinações de negócios. Conhecer o estágio atual das divulgações das

empresas é de grande importância não só para a academia, bem como para o mercado de maneira

geral, com foco no investidores.

As operações de combinações de negócio estão relacionadas à grandes cifras. Segundo Associação

Brasileira das Entidades dos Mercados Financeiros e de Capitais (ANBIMA) as operações de fusões e

aquisições envolveram R$ 122,3 bilhões em 2012, R$ 51,1 bilhões em 2013 e R$ 58,6 bilhões no

primeiro semestre de 2014.

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 91

NÍVEL DE EVIDENCIAÇÃO DE COMBINAÇÕES DE NEGÓCIOS NAS EMPRESAS LISTADAS NA BOLSA DE VALORES DE

SÃO PAULO

Nesse cenário o presente estudo centra-se em analisar e comparar o nível de divulgação e

conformidade das evidenciações das companhias participantes da BM&FBOVESPA que tiveram

operações de combinação de negócios nos anos de 2013.

O objetivo deste estudo é verificar o nível de conformidade do CPC 15 na evidenciação de

combinação de negócios nas demonstrações financeiras de empresas participantes da

BM&FBOVESPA no ano de 2013.

Os objetivos específicos desta foram:

Verificar o nível de conformidade das Demonstrações Financeiras em relação ao CPC 15

Verificar se houve melhora ou piora na evidenciação quando comparado com os estudos

anteriores.

Verificar quais os ativos com maior alteração de valor na mensuração do valor justo para

alocação do preço de compra.

Verificar quais os ativos mais relevantes adquiridos nessas operações, como por exemplo:

Ativos Tangíveis, Intangíveis ou Goodwill.

A relevância e justificativa deste presente estudo se dá pela pouca quantidade de estudos acerca de

evidenciação do CPC 15, e também pelo fato deste pronunciamento ser relativamente novo, cuja

aplicação obrigatória é válida apenas a partir do ano de 2010.

As operações de fusões e aquisições envolvem altas cifras de valores em suas transações e desperta

o interesse de diversos usuários da informação contábil. Nesse contexto apresenta se a seguinte

questão: qual o nível de evidenciação das informações apresentadas nas notas explicativas das

empresas de capital aberto listadas na BM&FBOVESPA e, está em consonância com as regras do CPC

15?

O estudo possui delimitação as quais devem ser destacadas:

Este estudo se limita a analisar o grau de evidenciação pelas entidades das combinações de

negócios realizadas por elas no contexto e período previamente estabelecido.

As palavras evidenciação e divulgação serão utilizadas neste trabalho para expressar o

mesmo sentido.

Apesar de comparar os resultados obtidos do ano de 2013 com pesquisas anteriores que

abordaram outros anos, a presente pesquisa abrangeu apenas as combinações de negócios

realizadas no ano 2013 das empresas que compões o Índice Ibovespa (Índice da Bolsa de

Valores de São Paulo).

2 referencial teórico

Antes da adoção do CPC 15 as combinações de negócios eram contabilizadas seguindo as Leis 9.532 e

6.404 e as deliberações da Comissão de Valores Mobiliários (CVM), com destaque para a de número

319.

Segundo o artigo 6º da Lei 9.532 a pessoa jurídica que absorvesse patrimônio de outra, em virtude

de incorporação, fusão ou cisão, na qual detenha participação societária adquirida com ágio ou

deságio deverá registrar o valor do ágio ou deságio cujo fundamento em contrapartida à conta que

registre o bem ou direito que lhe causa (BRASIL, 1997).

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 92

CASTRO, Walther Bottaro; OLIVEIRA, Adão Vieira

De acordo com a instrução da CVM nº 319 o ágio era contabilizado em conta específica do ativo

imobilizado (ágio) quando o fundamento econômico tiver sido a aquisição do direito de exploração,

concessão ou permissão delegada pelo Poder Público, em conta específica do ativo diferido (ágio) ou

em conta específica de resultado de exercício futuro (deságio) quando o fundamento econômico

tiver sido a expectativa de resultado futuro.

A contabilização do ágio teria como contrapartida reserva especial de ágio na incorporação,

constante do patrimônio líquido, devendo a companhia observar e dá o seguinte tratamento:

construir provisão, na incorporação, no mínimo, no montante da diferença entre o valor do ágio e do

benefício fiscal decorrente da sua amortização, que deverá apresentada como redução da conta em

que o ágio foi registrado.

Com a adoção do CPC 15 a forma de contabilização mudou radicalmente. O CPC 15 estabelece que a

entidade deve contabilizar os ativo adquiridos e passivos assumidos diretamente ao valor justo

destes ativos, extinguindo-se a figura dos ágios, com exceção ao goodwill.

Em cada combinação de negócios as empresas envolvidas devem identificar, pelo método de

aquisição, a entidade adquirente. Em seguida deve se determinar a data de mudança do controle.

Com base nesta data s ativos identificáveis adquiridos e os passivos assumidos são mensurados a

valor justo e valor pago na transação é alocados aos ativos e passivos. A diferença paga por ágio por

expectativa de rentabilidade futura (goodwill) é reconhecida no ativo, no caso de ganho, proveniente

de compra vantajosa, o valor é reconhecido imediatamente como receita.

Segundo CPC 15 um adquirente pode realizar uma compra vantajosa, assim entendida como sendo

uma combinação de negócios, se o excesso de valor permaneça após a aplicação das exigências

contidas na norma de que todos os ativos adquiridos e todos os passivos assumidos foram

corretamente identificados o adquirente deve reconhecer o ganho resultante, na demonstração de

resultado do exercício, na data da aquisição.

O CPC 15 prevê exceções aos princípios regulares de reconhecimento e de mensuração de ativos e

passivos. Numa combinação de negócios a entidade adquirente pode registrar ativos intangíveis e

passivos contingente, onde num cenário normal não seria permitido.

Segundo este pronunciamento o adquirente deve reconhecer, na data da aquisição, um passivo

contingente assumido em combinação de negócios se ele for uma obrigação presente que surge de

eventos passados e se o seu valor justo puder ser mensurado com confiabilidade. Tal orientações é

contrária ao requerido pelo CPC 25 nas situações regulares.

As alterações sofridas pela legislação societária a partir das Leis n. 11.638 e Lei n. 11.941/2009 não

alteram a matriz legal do ágio fiscal, o mesmo continuou sendo apurado e amortizado conforme com

os critérios e requisitos previstos na Lei nº 9.532. De acordo com o artigo 7º da Lei n. 9.532 poderá

ser amortização o ágio na apuração do lucro real, no prazo mínimo de cinco anos, à proporção de

1/60 ao mês.

A adoção das normas internacionais pelo Brasil é algo recente na historia da contabilidade

brasileira. As normas IFRS têm apenas quatro anos que foram inseridas como normas legais pelo

governo brasileiro para ser oficialmente a norma que rege os procedimentos contábeis para o

contexto contabilístico das entidades do país.

Devido ser recente a normatização das normas internacionais no Brasil, poucos estudos sobre a

evidenciação do CPC 15 foram desenvolvidos. Como resultado desta pesquisa encontrou-se apenas

quatro estudos publicados sobre o tema, um dos autores, Bachir(2013), analisou as operações de

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 93

NÍVEL DE EVIDENCIAÇÃO DE COMBINAÇÕES DE NEGÓCIOS NAS EMPRESAS LISTADAS NA BOLSA DE VALORES DE

SÃO PAULO

combinação de negócios divulgadas no Brasil nos anos de 2010 e 2011, com base nas demonstrações

financeiras divulgadas nestes anos.

O citado autor em seu estudo destacou algumas diferenças de contabilizações entre as normas

contábeis do IFRS e US GAAP, analisou a distribuição das transações entre os Níveis de Governanças

dos adquirentes e a distribuição das transações entre os Setores. Em seu estudo verificou se as

companhias divulgaram os seguintes itens: nome da adquirida, data da aquisição, percentual

adquirido, razão da transação, composição do ágio, valor justo do preço e valor justo dos ativos e

passivos. Resultado do estudo constatou que, dos itens analisados de combinação de negócios,

apenas 56,7% foram atendidos pelas empresas os requisitos exigidos pela a norma.

Com a convergência das normas internacionais para contexto contabilístico brasileiro o primeiro a

estudar o nível de divulgações das combinações de negócios no Brasil foi Nakayama (2012), onde

investigou a divulgação das informações relacionadas às operações de combinações de negócios

ocorridas no Brasil no ano de 2010.

Esse autor construiu um índice próprio de disclosure de operação de combinação de negócios

(INDCOMB). Após a construção desse índice o autor analisou se o mesmo é influenciado pelo: porte

da empresa adquirente, percentual reconhecido do ágio por expectativa, a dispersão do capital da

empresa adquirente, porte da empresa de auditoria e a participação da adquirente em programas de

ARDs – American Depositary Receipts.

O autor tabulou dez categorias com os seguintes quesitos de informações: (1) gerais, (2) sobre

alocação, (3) sobre acordos de contraprestação contingente, (4) sobre passivos contingentes, (5)

sobre goodwill, (6) sobre transações reconhecidas separadamente da combinação de negócios, (7)

sobre combinação de negócios alcançada em estágios, (8) sobre financeiras da empresa adquirida

incluída nos demonstrativos consolidados, (9) combinação de negócios cuja data de aquisição

ocorreu depois do período de reporte, mas antes da autorização para publicação das demonstrações

financeiras e (10) alterações ocorridas no período de reporte relativo a ativos identificáveis

adquiridos e passivos assumidos.

O resultado dessa pesquisa obteve índice disclosure INDCOMB de 0,6026, o nível de divulgação de

informações sobre combinação de negócios não foi alto, concluiu o autor que o baixo índice de

divulgação pode ser atribuído ao fato do ano de 2010 ter sido o primeiro ano de vigência do

Pronunciamento Técnico CPC 15 Combinação de Negócios e por isso os preparadores e auditores

ainda não estarem bem preparados para aplicar a norma.

Outro estudo acerca da divulgação das combinações de negócio realizado por Assis (2013) seguiu

linha similar do estudo realizado por Nakayama, mas delimitando ao campo de pesquisa para

empresas participantes no Novo Mercado na BM&FBOVESPA. Para atingir o objetivo da pesquisa e

com base na literatura existente utilizou-se o índice de disclosure que foi construído por Nakayama

(2012), por ser atual e desenvolvido para a realidade brasileira (Assi, 2013).

Neste estudo a autora conclui que apesar da norma exigir a divulgação de diversos itens observou-se

que não há unanimidade na divulgação das companhias. Em comparação com o estudo de Nakayma

(2012) não houve uma evolução na divulgação significativa do ano de 2010 para 2011. O resultado do

estudo obteve um índice médico geral de 63,48%.

Outra pesquisa referente ao tema combinações de negócios e dos ativos intangíveis no Brasil

analisou as aquisições de participações sociais realizadas por sessenta empresas no período de 2011

a amostra constituída de empresas que integram o Índice Bovespa (Ibovespa) e possuem ações de

alta liquidez na BM&FBOVESPA (Barros e Rodrigues, 2014).

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 94

CASTRO, Walther Bottaro; OLIVEIRA, Adão Vieira

A pesquisa de Barros e Rodrigues (2014) fez um breve relato da evolução das concentrações de

atividades empresariais, analisou o normativo contabilístico, a importância dos ativos intangíveis,

com destaque àqueles sem condições de reconhecimento, goodwill, determinações do custo de

aquisição e eventuais ajustamento ao custo de aquisição.

O resultado dessa pesquisa da amostra delimitada e analisada 60 empresas listadas na

BM&FBovespa, verificaram-se que 26 empresas divulgaram ao total 51 combinação de negócios, 14

apresentaram apenas uma nota explicativa sobre combinação de negócios, 11apresentaram

unicamente a política contábil para tratamento de combinação de negócios, 2 apresentaram os

aspectos de combinação de negócios dentro da nota explicativa sobre investimentos, em

contrapartida 13 elaboraram nota de política contábil e nota explicativa sobre combinação de

negócios Barros e Rodrigues (2014).

Com os resultados alcançados os autores concluíram que é possível inferir que as entidades ainda

não seguem às normas internacionais mais recentes em sua plenitude – IFRS/IAS e, há grande

dispersão das práticas contabilísticas adotadas em outros países e exigidas pelas normas

internacionais o que faz com que os grupos empresariais pesquisados não assegurem características

qualitativas da informação financeira.

3 metodologia

A pesquisa se qualifica como qualitativa e descritiva. As pesquisas quantitativas descritivas, segundo

Lakatos e Marconi (2010), consistem em investigações de pesquisa empírica cuja principal finalidade

é o delineamento ou análise de características de fatos ou fenômenos

A presente pesquisa foi realizada por meio da análise nas demonstrações financeiras e notas

explicativas divulgadas pelas empresas de capital aberto que compões o índice Ibovespa (Índice da

Bolsa de Valores de São Paulo) que passaram por combinação de negócios no ano de 2013.

A amostra desse estudo são as companhias de capital aberto participantes da BM&FBOVESPA que

compões o índice Ibovespa, dados coletados através de consulta realizada em 23 de setembro de

2014 no site BM&FBOVESPA. Foram analisadas as demonstrações financeiras e notas explicativas do

ano 2013 de sessenta e cinco companhias. Pesquisou-se pelas palavras “combinação de negócios”,

“adquirida”, “ágio”, “goodwill”, “mais valia”, “fusão”, “aquisição”, “incorporação”, e “cisão” tanto no

singular como no plural. Por tanto, dessa forma foi possível verificar quais entidades realizaram

combinação de negócio em 2013.

O Ibovespa foi utilizado por ser considerado uma boa representação da população estudada e conter

as principais empresas brasileiras.

Para atingir o objetivo da pesquisa utilizou-se do modelo elaborado por Bachir (2013), visando

quantificar as entidades e números de operações de combinação de negócios ocorridas no período

analisado. Foi utilizada tabela discriminando os dados das transações como: data da transação,

empresa adquirente, empresa adquirida, valor da transação e segmento de negócio.

Dessa forma foi avaliado, em uma segunda base, o valor total da aquisição, comparando-se o valor

de custo e o ajuste ao valor justo no intuito de identificar os principais ativos ou passivos que são

impactados pela aplicação do CPC 15.

A estratégia utilizada para análise das demonstrações financeiras das companhias selecionadas

seguiu a lista de requisitos e exigências CPC 15 com base em critério binário de classificação, o que

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 95

NÍVEL DE EVIDENCIAÇÃO DE COMBINAÇÕES DE NEGÓCIOS NAS EMPRESAS LISTADAS NA BOLSA DE VALORES DE

SÃO PAULO

significa dizer que o resultado de cada avaliação resultou nos critérios “cumprido” (valor 1) ou “não

cumprido” (valor 0).

4 discussão dos resultados

Foram analisadas as demonstrações financeiras e notas explicativas do ano de 2013 de sessenta e

cinco companhias de capital aberto participantes da BM&FBOVESPA que compões o índice Ibovespa,

das quais dezoito empresas realizaram no total trinta e uma combinação de negócios nesse período.

Na tabela 1 está o resultado da pontuação dos quesitos pesquisados.

Tabela 1 - Resultados da pesquisa

A B C D E F1 F2 F3 H1 H2 H3 K N O

Part. Não controladores na

Valor justo ativos tangíveis

Estimativa dos fluxos caixa

Valor contratual bruto dos

Valor justo dos recebíveis

ou intangíveis incorridos

Composição do ágio

Valor justo passivos

Valor justo de caixa

Razão da transação

Nome da adquirida

Valor total do ágio

Compra vantajosa

Data da aquisição

% da adquirida

contratuais

recebíveis

incorridos

(goodwill)

adquirida

Nome da empresa

adquirente

Braskem 1 1 1 0 0 0 0 0 0 0 0 0 0 0

CCR 1 1 1 0 0 1 1 1 1 0 0 0 N/A 1

Copel 1 1 1 1 0 1 1 1 N/A N/A N/A 0 0 N/A

CPFL 1 1 1 0 0 1 1 1 1 0 0 0 N/A N/A

Duratex 1 1 1 0 0 1 1 1 1 0 0 0 N/A N/A

Embraer 1 1 1 0 0 1 1 1 1 0 0 0 N/A 1

Estácio 1 1 1 0 1 1 1 1 N/A N/A N/A 1 N/A N/A

Gafisa 1 1 1 0 0 1 1 1 N/A N/A N/A 0 N/A 0

Gerdau 1 1 0 0 0 0 1 1 0 0 0 0 N/A N/A

Itaú 1 1 1 0 0 1 1 1 N/A N/A N/A 0 N/A N/A

JBS 1 1 1 0 1 1 1 1 1 0 0 1 N/A 1

JBS 1 1 0 0 N/A 1 1 1 N/A N/A N/A N/A 1 0

Localiza 1 1 1 0 0 1 1 1 N/A N/A N/A 0 N/A 1

Lojas Americanas 1 1 1 0 0 1 1 1 1 0 0 0 N/A N/A

Natura 1 1 1 1 0 1 1 1 1 0 0 0 N/A 0

Pão de Açúcar 1 1 1 0 0 0 0 0 0 0 0 0 N/A 0

Petrobrás 1 1 1 0 N/A 0 0 0 0 0 0 N/A 1 N/A

Qulicorp 1 1 1 1 0 1 1 1 0 0 0 0 N/A 1

Tractebel 1 1 0 0 0 0 0 0 0 0 0 0 0 0

Fonte: Os autores

A tabela 1 demonstra ao todo 31 transações de combinação de negócios ocorridas em 18 empresas

(adquirentes). Foi possível observar que quatro empresas não elaboram nota explicativa específica

de combinação negócios, representando 22,22% do total das empresas analisadas. Tal ausência pode

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 96

CASTRO, Walther Bottaro; OLIVEIRA, Adão Vieira

estar relacionada a relevância e materialidade dessas transações nas empresas, cuja divulgação

segue as bases de relevância e materialidade definidas na estrutura conceitual básica para

elaboração de relatório contábil.

Quando comparado com pesquisas anteriores observa se evolução no quesito de divulgação em nota

explicativa específica de combinação de negócios. Na pesquisa de Barros e Rodrigues (2014), que

compreendeu o ano de 2011, foram observados evidenciação em nota específica em 50% dos casos.

Nos outros três estudos anteriores sobre evidenciação do CPC 15 não foi comentado a forma de

reporte das informações de combinação de negócios, o que impossibilita verificar se houve

divergência entres as empresas na forma de anunciar em suas demonstrações financeiras e notas

explicativas referentes às operações de combinação de negócios.

No que tange aos itens divulgados, é possível observar na Tabela 2 que apenas 53,59% dos requisitos

exigíveis pela norma foram divulgados.

. Tabela 2 - Resultado Consolidado

A B C D E F1 F2 F3 H1 H2 H3 K N O

Valor contratual bruto

Estimativa dos fluxos

Composição do ágio

Valor justo passivos

tangíveis incorridos

Valor justo de caixa

Razão da transação

Nome da adquirida

Valor total do ágio

Compra vantajosa

Data da aquisição

Valor justo ativos

controladores na

caixa contratuais

Valor justos dos

% da adquirida

dos recebíveis

recebíveis

incorridos

(goodwill)

adquirida

Part. Não

Total 19 19 16 3 2 14 15 15 7 0 0 2 2 5

Transações 19 19 19 19 19 19 19 19 19 19 19 19 19 19

% 100 100 84,21 15,79 11,76 73,68 78,95 78,95 53,85 0 0 11,76 40 45,45

Cumprido

Total geral 53,36%

cumprido

Fonte: Os autores.

Os resultados consolidados demonstram que apenas 53,36% dos itens requeridos foram divulgados.

Tal resultado representam uma melhora mínima, quando comparado com Bachir (2014) que

observaram o cumprimento dos requisitos de divulgação de informações em apenas 56,7%.

No estudo realizado por Bachir (2013) os itens A, B, C e F foram os mais evidenciados, por exemplo, A

97,2%, B 72,2%, C 91,7% e F 75,0% já os itens menos evidenciados foram D 44,4% E 13,9% e H 2,8%,

por outro lado os índices obtidos nesta pesquisa tiveram um comportamento um pouco diferente, os

resultados dos índices mais evidenciados foram A 100%, B 100% e C 84,21%, F 78,95% e H 53,85, os

itens menos evidenciados foram D 15,79%, E 11,76%, K 11,76%, N 40% e O 45,45%.

Assim como Bachir (2013), os resultados obtidos permitem auferir que o cumprimento do nível de

divulgações requerido pelo CPC 15 continuam inadequados.

De forma curiosa observa se que apenas requisitos de evidenciação essenciais: Nome da Adquirida e

Data de Aquisição, que sem eles não haveria possibilidade de identificar a transação, tiveram

cumprimento de 100%.

Com objetivo de verificar quais ativos possuem maior impacto na avaliação a valor justo, estão

demonstrados na tabela 3 os valores dos ativos adquiridos em cada combinação de negócio. Das

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 97

NÍVEL DE EVIDENCIAÇÃO DE COMBINAÇÕES DE NEGÓCIOS NAS EMPRESAS LISTADAS NA BOLSA DE VALORES DE

SÃO PAULO

trinta e uma operações de combinação de negócios realizadas pelas companhias, em vinte e seis dos

casos foram divulgados o valor justo dos ativos adquiridos e passivos assumidos.

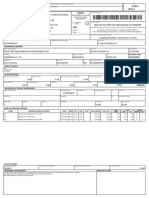

Tabela 3 - Valor justo dos ativos e passivos (em milhares de reais)

Caixa e Outros Passivos

Empresas Adquiridas equivalente Estoques Ativos Imobilizado Intangível assumidos

Curação Airport Partiners N.V de caixa

Salus Fundos de Investimento

em Participações 839 - 192 65.519 - 394

Rosa dos Ventos Geração e

Comercialização de Energia

S.A 1.992 - 10.541 51.122 64.689 58.048

Thermosystem Indústria

Eletro Eletrônica Ltda 2.738 12.365 12.692 16.086 9.729 22.785

Atech Negócios em

Tecnologias S.A. 9.226 - 18.596 406 320 13.622

Faculdade de Ciências Sociais

e Tecnologias 232 - 1.465 1.815 21 2.413

Associação de Ensino de Santa

Catarina 654 - 542 895 5 871

SPE Parque Ecoville - 77.741 52.174 - - 70.323

Cycle Systems Inc. - - 13.919 17.276 - 4.963

Cyrgo S.A. - - 42.490 1.891 - 41.585

Banco Citicard e Citifinancial

Promotora de Negócios e

Cobranças Ltda 74 - 6.667 1.556 317 7.544

Frigorífico Independência - - - 135.001 - -

Agrovêneto S.A. 11.030 30.355 35.232 77.216 - 202.085

XL Foods - 40.009 9.617 338.903 - 46.741

Agil Armazéns Gerais Imbituba

Ltda 566 - 1.881 2.387 - 2.495

Capital Joy Holding Limited 480 2.237 70.803 - - 35.577

Grupo Zenda e Grupo Seara 130.745 873.732 2.765.000 4.583.756 - 6.150.128

Localiza JF Aluguel de Carros

Ltda. 5 - - 13.077 - 8.372

Uniconsult Sistemas e Serviços

Ltda - - 7.143 260 90 2.062

Rodo Entregas Ltda 61 - 4.865 428 10 15.090

Capital Tarkena Consult.

Licenc. Desenv. Sist.

Informática Ltda 515 - - - - 26

Capital da Ideias Tecnologia

Ltda 59 - 5.795 141 31 3.221

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 98

CASTRO, Walther Bottaro; OLIVEIRA, Adão Vieira

Emeis Holdings Pty Ltd 10.896 12.024 13.379 15.607 84.908 64.614

Rede Duque Portos de

Combustíveis - - - - - -

Indústria de Móveis Bartira

Ltda. 980 50.925 44.004 138.516 82.383 218.193

Aliança Adm. de Benef. de

Saúde S.A. GA Corretora,

Adm. e Serv. S.A. - - 32.509 - 39.527 31.163

Fonte: Autores

O grupo de ativo adquirido com maior representatividade da amostra das empresas analisadas foi o

imobilizado, cujo percentual correspondeu a 52,72% do total dos ativos adquiridos, estoques 10,61%,

intangíveis 3,67%, Caixa e equivalente de caixa 2,48% e outros ativos 30,52%. Nota-se o grupo de

outros ativos com grande representatividade do total de ativos adquiridos o que remete inferir

pouco detalhamento desses valores.

Com relação ao 3º item mencionado no objetivo específico não foi possível fazer uma leitura de quais

ativos tiveram maior alteração de valor na mensuração do valor justo para alocação do preço de

compra, porque somente duas empresas demonstraram o valor de custo dos ativos adquiridos.

Outro item como ágio ou goodwill foram também pouco demonstrados nas operações realizadas

pelas companhias, como se pode observar na tabela 1 apenas duas empresas fizeram a composição e

segregaram esses itens.

Verificou-se que dos recursos despendidos para aquisição do novo negócio, grande parte justificam

se pelos ativos imobilizados adquiridos, por outro lado, à razão de se fazer a transação como

discriminado na tabela 1 não ficou tão clara, uma vez que, somente três empresas justificaram o

motivo da negociação. Tal ausência limita a utilidade das informações contábeis.

5 CONCLUSÃO

A pesquisa teve como objetivo principal verificar se o nível de evidenciações estabelecidas pela CPC

15 (R1) – Combinação de negócios correlato a IFRS 3. Com a nova norma observou se aumento

substancial das informações cuja divulgação é exigida, contudo as empresas ainda não

acompanharam tais exigências.

Os resultados obtidos demonstram que apenas 53,36% dos requisitos exigidos pelo CPC 15 (R1)

foram cumpridos, o que permite concluir que as informações ainda são inadequadas. Foi possível

observar também que não houve evolução nas evidenciações de operações de combinações de

negócios quando comparados aos estudos anteriores. Na verdade foi possível verificar piora, uma

vez que os estudos de Nakayama (2012), Assis (2013), Bachir (2013) apresentaram respectivamente

60,26%, 63,48% e 56,7% de requisitos cumpridos.

Os resultados alcançados indicam que as informações divulgadas sobre as operações de combinações

de negócios pelas empresas brasileiras ainda há muito o que melhorar. Na grande maioria dos casos

analisados as companhias divulgam somente informações gerais como o nome da empresa

adquirida, a data de aquisição e a diferença paga como ágio na operação. Poucos casos informam às

razões que motivaram a transação e o impacto da mensuração a valor justo dos ativos adquiridos e

passivos assumidos.

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 99

NÍVEL DE EVIDENCIAÇÃO DE COMBINAÇÕES DE NEGÓCIOS NAS EMPRESAS LISTADAS NA BOLSA DE VALORES DE

SÃO PAULO

Por outro ponto de vista, cabe a reflexão de que a falta de divulgação dos requisitos exigidos pela

norma estariam relacionados a falta de interesse em revelar detalhes intrínsecos envolvidos no

negócio pelas partes contratantes.

De maneira geral constatou-se que as informações evidenciadas nas demonstrações financeiras e

notas explicativas de operações de combinação de negócios pelas companhias revelam pouco no

detalhe informação importantes para tomada de decisão do usuário da contabilidade. Novas

pesquisas poderão examinar novas datas bases com objetivo de verificar eventuais evoluções.

REFERÊNCIAS

ASSIS, A. I. R. Nível de divulgação das combinações de negócios. 10º Congresso USP Iniciação

Científica em Contabilidade, 7., 2013, São Paulo. Desafios e tendências da normatização contábil.

São Paulo: FEA-USP, 2013. Disponível em:

http://www.congressousp.fipecafi.org/web/artigos132013/255.pdf. Acesso em: 08 de ago. 2014.

BACHIR, O. A. A. Um estudo sobre o nível de evidenciação nas demonstrações financeiras em casos

de combinações de negócios no Brasil nos anos de 2010 e 2011. Dissertação (Mestrado em

Administração de Empresas)-Fundação Getúlio Vargas – GV, São Paulo, 2013.

BARROS, T. S.; RODRIGUES, A. M. G. Concentração de atividades empresariais: uma análise das

combinações de negócios e dos ativos intangíveis no Brasil. UNEB - Revista de Gestão, Finanças e

Contabilidade, Salvador, BA, v. 4, n. 2, mai/ago 2014. Disponível em:

http://www.revistas.uneb.br/index.php/financ/article/view/566/574. Acesso em: 19 ago. 2014.

BRASIL. Lei n. 9.532, de 10 dezembro de 1997. Altera dispositivos do Decreto-lei n. 1.598, de 26 de

dezembro 1977, que trata da amortização do ágio da Pessoa Jurídica que absorver patrimônio de

outra, em virtude de incorporação, fusão ou cisão. Disponível em:

http://www.receita.fazenda.gov.br/Legislacao/leis/Ant2001/lei953297.htm. Acesso em: 20 ago.

2014.

_______. Lei n. 11.638, de 28 de dezembro de 2007. Altera e revoga dispositivos da Lei no 6.404, de

15 de dezembro de 1976, e da Lei no 6.385, de 7 de dezembro de 1976, e estende às sociedades de

grande porte disposições relativas à elaboração e divulgação de demonstrações financeiras.

Disponível em: http://www.planalto.gov.br/ccivil_03/_Ato2007-2010/2007/Lei/L11638.htm. Acesso

em: 20 ago. 2014.

_______. Lei n. 12.973, de 13 de maio de 2014. Altera a legislação tributária federal relativa ao

Imposto sobre a Renda das Pessoas Jurídicas - IRPJ, à Contribuição Social sobre o Lucro Líquido -

CSLL, à Contribuição para o PIS/Pasep e à Contribuição para o Financiamento da Seguridade Social -

Cofins; revoga o Regime Tributário de Transição - RTT, instituído pela Lei nº 11.941, de 27 de maio de

2009. Disponível em: http://www.receita.fazenda.gov.br/Legislacao/leis/2014/lei12973.htm. Acesso

em: 20 de ago. 2014.

COMISSÃO DE VALORES MOBILIÁRIOS (CVM). Deliberação nº 320, de 06 dezembro de 299. Reformula

a Deliberação 319, de 03 dezembro de 1999, dispões sobre as operações de incorporação, fusão e

cisão envolvendo companhia aberta.

_______. Deliberação nº 580, de 31 dezembro de 2009. Aprova o Pronunciamento Técnico CPC 15

do Comitê de Pronunciamento Contábeis, que trata de reconhecimento, mensuração e evidenciação

de combinação de negócios. Disponível em: http://www.cvm.gov.br/port/snc/deli580.pdf. Acesso

em: 12 ago. 2014.

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 100

CASTRO, Walther Bottaro; OLIVEIRA, Adão Vieira

______Instrução nº 358, de janeiro de 2012. Dispõe sobre a divulgação e uso de informações sobre

ato ou fato relevante relativo às companhias abertas, disciplina a divulgação de informação de

negociação de valores mobiliários e na aquisição de lote significativo de ações d emissão de

companhas abertas, estabelece vedações e condições para a negociação de ações de companhas

abertas na pendência de fato relevante não divulgado ao mercado. Disponível:

http://www.cvm.gov.br/asp/cvmwww/atos/Atos_Redir.asp?File=\inst\inst356consolid.doc. Acesso

em: 28 out. 2014.

COMITÊ DE PRUNCIAMENTOS CONTÁBEIS (CPC). CPC 15 (R1): combinação de negócios:

reconhecimento, mensuração e evidenciação. Brasília, jun. 2009.

http://static.cpc.mediagroup.com.br/Documentos/235_CPC_15_R1_rev%2004.pdf. Acesso em: 12

ago. 2014.

ERNST YOUNG; FIPECAFI. Análise sobre IFRS no Brasil, 2012. Disponível em:

http://www.ey.com/Publication/vwLUAssets/An%C3%A1lises_sobre_IFRS_no_Brasil/$FILE/EY_Fipec

afi_2013_Web.pdf. Acesso em: 16 de ago. 2014.

LAKATOS, E. M. & MARCONI, M. A. Fundamento de metodologia cientifica. 7. ed. São Paulo: Atlas,

2010.

NAKAYAMA, W. K. Divulgação de informações sobre operações de combinações de negócios na

vigência do Pronunciamento Técnico CPC 15. Dissertação (Mestrado em Ciências)-Faculdade de

Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 2012.

Revista de Contabilidade e Controladoria, ISSN 1984-6266

Universidade Federal do Paraná, Curitiba, v. 8, n.1, p. 90-101, jan./abr. 2016. 101

Você também pode gostar

- Fusões e Aquisições: impacto da governança corporativa sobre o gerenciamento de resultado em períodos pré e pós (M&A)No EverandFusões e Aquisições: impacto da governança corporativa sobre o gerenciamento de resultado em períodos pré e pós (M&A)Ainda não há avaliações

- Administração FinanceiraNo EverandAdministração FinanceiraAinda não há avaliações

- 114-Texto Do Artigo-228-1-10-20211130Documento29 páginas114-Texto Do Artigo-228-1-10-20211130Lisandra Marta Duwe Da CostaAinda não há avaliações

- FIPECAFI - Business Combinations e Consolidação Das DemonstraçõesDocumento26 páginasFIPECAFI - Business Combinations e Consolidação Das DemonstraçõesJHONATAN SILVAAinda não há avaliações

- Da Vedação Ao Aproveitamento Fiscal Do GoodwillDocumento27 páginasDa Vedação Ao Aproveitamento Fiscal Do GoodwillLeonardo BianchiAinda não há avaliações

- TCC - 13.03.2016Documento6 páginasTCC - 13.03.2016João LourençoAinda não há avaliações

- 3 - A Relevância Do Ebitda À Luz Do Ifrs16Documento9 páginas3 - A Relevância Do Ebitda À Luz Do Ifrs16Maria Fernanda BarbosaAinda não há avaliações

- DFs ArezzoDocumento94 páginasDFs ArezzoDani CcbAinda não há avaliações

- Ifrs 15 - Receita de Contratos Com Clientes E Seus Impactos Nas Demonstrações Financeiras Das EmpresasDocumento14 páginasIfrs 15 - Receita de Contratos Com Clientes E Seus Impactos Nas Demonstrações Financeiras Das EmpresasSamuel NhamuchuaAinda não há avaliações

- Análise Da Situação de Liquidez E Endividamento de Uma Empresa Da Bolsa de Valores BM&F BovespaDocumento24 páginasAnálise Da Situação de Liquidez E Endividamento de Uma Empresa Da Bolsa de Valores BM&F BovespaOsvaldo GonçalvesAinda não há avaliações

- CBC,+XXVCBC Artigo 0084Documento16 páginasCBC,+XXVCBC Artigo 0084dilia wanelaAinda não há avaliações

- Evidenciação Do Arrendamento Mercantil FinanceiroDocumento15 páginasEvidenciação Do Arrendamento Mercantil FinanceiroLeandro PoliteloAinda não há avaliações

- Disclosure de Instrumentos Financeiros Segundo As Normas Internacionais de ContabilidadeDocumento29 páginasDisclosure de Instrumentos Financeiros Segundo As Normas Internacionais de ContabilidadeAna JuliaAinda não há avaliações

- Resumo - 2780775 Francisco Feliphe Da Luz Araujo - 125992440 Contabilidade em Exercicios Cespe PF Aul 1610127930Documento5 páginasResumo - 2780775 Francisco Feliphe Da Luz Araujo - 125992440 Contabilidade em Exercicios Cespe PF Aul 1610127930zasperAinda não há avaliações

- Percepcão de Responsabilidade Social e Satisfacão No TrabalhoDocumento12 páginasPercepcão de Responsabilidade Social e Satisfacão No TrabalhoJeyson LaurentinoAinda não há avaliações

- Fichamento - Demonstração de Fluxos de CaixaDocumento3 páginasFichamento - Demonstração de Fluxos de CaixaEly Batista Do Rêgo Junior100% (1)

- Índices de RentabilidadeDocumento16 páginasÍndices de RentabilidadeGustavoOlioveira1313Ainda não há avaliações

- BSC PetrobrasDocumento14 páginasBSC PetrobrasRodrigoGoyannesAinda não há avaliações

- Análise Das Provisões e Dos Passivos Contingentes Nas PrincipaisDocumento21 páginasAnálise Das Provisões e Dos Passivos Contingentes Nas Principaisedfrankjr105Ainda não há avaliações

- Reconhecimento de Receitas de Acordo Com o IFRS 15Documento8 páginasReconhecimento de Receitas de Acordo Com o IFRS 15mlimoeiro60Ainda não há avaliações

- Projeto de Pesquisa-TCC 1 - Felipe Ferreira Lima de SousaDocumento20 páginasProjeto de Pesquisa-TCC 1 - Felipe Ferreira Lima de Sousafelipe ferreiraAinda não há avaliações

- Contabilidade de Receitas Contingencias e Grupos EmpresariaisDocumento172 páginasContabilidade de Receitas Contingencias e Grupos EmpresariaisDaniel Oliveira - Peppe AssociadosAinda não há avaliações

- 46905-Texto Do Artigo-145210-1-10-20200718 PDFDocumento16 páginas46905-Texto Do Artigo-145210-1-10-20200718 PDFReluxy1Ainda não há avaliações

- DocumentDocumento24 páginasDocumentCreia JciAinda não há avaliações

- Fundamentos Conceituais Do Fluxo de CaixaDocumento23 páginasFundamentos Conceituais Do Fluxo de CaixaSoares LucasAinda não há avaliações

- Determinantes Do Reconhecimento Das Perdas Por Impairment Do GoodwillDocumento14 páginasDeterminantes Do Reconhecimento Das Perdas Por Impairment Do GoodwillClaudio Luiz de Oliveira CostaAinda não há avaliações

- A Importância Das Demonstrações Contábeis Na Análise Fundamentalista No Investimento em EmpresasDocumento33 páginasA Importância Das Demonstrações Contábeis Na Análise Fundamentalista No Investimento em EmpresasanaAinda não há avaliações

- Consultoria em Finanças CorporativasDocumento9 páginasConsultoria em Finanças CorporativasCampos&Luz Consultoria empresarial100% (1)

- Novo Relatório Final 201702493 - CODEBADocumento26 páginasNovo Relatório Final 201702493 - CODEBATadeu Antunes RochaAinda não há avaliações

- 939-Texto Do Artigo-4506-1-10-20111128Documento30 páginas939-Texto Do Artigo-4506-1-10-20111128Esley De LImaAinda não há avaliações

- Bomfim Callado, 2016Documento20 páginasBomfim Callado, 2016Rafael HolandaAinda não há avaliações

- 30783-Texto Do Artigo-125649-1-10-20191231Documento20 páginas30783-Texto Do Artigo-125649-1-10-20191231Edson BarbosaAinda não há avaliações

- Ativos Intangíveis PDFDocumento11 páginasAtivos Intangíveis PDFcastro da graca auguto beneAinda não há avaliações

- Características Do Processo de Ajuste A Valor Presente em Uma Indústria Situada No Rio Grande Do SULDocumento23 páginasCaracterísticas Do Processo de Ajuste A Valor Presente em Uma Indústria Situada No Rio Grande Do SULlast LizzyAinda não há avaliações

- 65385-Texto Do Artigo-257121-1-10-20200423 PDFDocumento25 páginas65385-Texto Do Artigo-257121-1-10-20200423 PDFEdeny Óscar ZimilaAinda não há avaliações

- Governança Corporativa e Princípios Globais de Contabilidade Gerencial de Empresas Brasileiras de Capital Aberto PDFDocumento18 páginasGovernança Corporativa e Princípios Globais de Contabilidade Gerencial de Empresas Brasileiras de Capital Aberto PDFpriscilaAinda não há avaliações

- DM VascoPinheiro 2014Documento97 páginasDM VascoPinheiro 2014Karina MacabaAinda não há avaliações

- N1 - Caso Vave - Fusã - O, Aquisiã - Ã - Es, Due Diligence para SinergiasDocumento7 páginasN1 - Caso Vave - Fusã - O, Aquisiã - Ã - Es, Due Diligence para SinergiasEcj ParanavaiAinda não há avaliações

- 2 - A Influência Da Aplicabilidade Da Norma CPC 06-Ifrs Nas Demonstrações e Índices Financeiros Das Companhias Aéreas BrasileirasDocumento16 páginas2 - A Influência Da Aplicabilidade Da Norma CPC 06-Ifrs Nas Demonstrações e Índices Financeiros Das Companhias Aéreas BrasileirasMaria Fernanda BarbosaAinda não há avaliações

- 305-Texto Do Artigo-1061-1-10-20160413Documento11 páginas305-Texto Do Artigo-1061-1-10-20160413nataniaabreuAinda não há avaliações

- Atividade Avaliativa Discursiva - COGER - Eliú C R SouzaDocumento5 páginasAtividade Avaliativa Discursiva - COGER - Eliú C R SouzaEliú Cristian SouzaAinda não há avaliações

- 117-Texto Do Artigo-430-1-10-20201207Documento24 páginas117-Texto Do Artigo-430-1-10-20201207José AlvesAinda não há avaliações

- Relatórios e Pareceres ContábeisDocumento135 páginasRelatórios e Pareceres ContábeisGABRIELA50% (2)

- Cappellesso - Niyama - 2022 - Tempestividade Da Perda Por ReDocumento14 páginasCappellesso - Niyama - 2022 - Tempestividade Da Perda Por Regutoinfo2009Ainda não há avaliações

- Documento Protegido Pela Leide Direito AutoralDocumento44 páginasDocumento Protegido Pela Leide Direito AutoralBrunoAinda não há avaliações

- Estrutura Do Balanço IFRSDocumento9 páginasEstrutura Do Balanço IFRSJhow SátilisAinda não há avaliações

- Apostila ContabInternacional Enfase IFRS US GAAP e BR GAAPDocumento122 páginasApostila ContabInternacional Enfase IFRS US GAAP e BR GAAPevanilucio5213Ainda não há avaliações

- sysop,+ART 03+V 4+n 2+2015+-+1540Documento15 páginassysop,+ART 03+V 4+n 2+2015+-+1540alan cesar pinho barbosaAinda não há avaliações

- Artigo CPC 07Documento21 páginasArtigo CPC 07manoelcontabeisAinda não há avaliações

- Isaque Santiago Bodevan TCC Isaque e Thiago Final 1 2-2-456175Documento29 páginasIsaque Santiago Bodevan TCC Isaque e Thiago Final 1 2-2-456175Emerson Aristides Dos SantosAinda não há avaliações

- Análise Financeira Comparada de Organizações Do Segmento de Vestuário, Tecidos e Calçados Com Ações Listadas Na Bm&fbovespaDocumento21 páginasAnálise Financeira Comparada de Organizações Do Segmento de Vestuário, Tecidos e Calçados Com Ações Listadas Na Bm&fbovespaAndrei StockAinda não há avaliações

- 7 - Teoria Do DisclosureDocumento15 páginas7 - Teoria Do Disclosureanaluiza.candiaAinda não há avaliações

- Capitulo 1Documento55 páginasCapitulo 1Monica MenkaitisAinda não há avaliações

- 09 - Conservadorismo Contabil Nas Companhias Abertas e FechadasDocumento15 páginas09 - Conservadorismo Contabil Nas Companhias Abertas e FechadasRenan Barros LittigAinda não há avaliações

- 1 PBDocumento17 páginas1 PBgomescarla312Ainda não há avaliações

- Investidor Anjo - Ramon Oliveira Campanate e Roberto Barbosa - Artigo Contratos 1Documento16 páginasInvestidor Anjo - Ramon Oliveira Campanate e Roberto Barbosa - Artigo Contratos 1RobertoAinda não há avaliações

- Domingos Ponte Paulo Alencar 2017 Gerenciamento-de-Resultados-Co 45254Documento19 páginasDomingos Ponte Paulo Alencar 2017 Gerenciamento-de-Resultados-Co 45254Maria PatríciaAinda não há avaliações

- Auditoria Demonstracoes Financeiras Matriz Ai CINTHIA TAVARES DE SOUZADocumento2 páginasAuditoria Demonstracoes Financeiras Matriz Ai CINTHIA TAVARES DE SOUZACinthia TavaresAinda não há avaliações

- Índices de Liquidez e Atividade Um Estudo Sobre Os Indicadores de Liquidez Geral, Corrente e Seca e Sobre Indicadores de Prazos Médios de Empresas Do Setor de Materiais Básicos Listadas Na B3Documento16 páginasÍndices de Liquidez e Atividade Um Estudo Sobre Os Indicadores de Liquidez Geral, Corrente e Seca e Sobre Indicadores de Prazos Médios de Empresas Do Setor de Materiais Básicos Listadas Na B3Francisco E D AraújoAinda não há avaliações

- Método Da Equivalência PatrimonialDocumento2 páginasMétodo Da Equivalência PatrimonialHugo De Paula100% (1)

- Item 3 Estática PatrimonialDocumento31 páginasItem 3 Estática PatrimonialUiliam RodriguesAinda não há avaliações

- CPC 15 R1 Rev 12Documento68 páginasCPC 15 R1 Rev 12Uiliam RodriguesAinda não há avaliações

- 235 - CPC - 15 - R1 - Rev 19Documento73 páginas235 - CPC - 15 - R1 - Rev 19Daiane JesusAinda não há avaliações

- Apostila CederjDocumento129 páginasApostila CederjMaclaud KaseskyAinda não há avaliações

- 5daba99f307afDocumento12 páginas5daba99f307afUiliam RodriguesAinda não há avaliações

- Aula Teorica e PraticaDocumento4 páginasAula Teorica e PraticaLigia Fazenda FazendaAinda não há avaliações

- Especialidade Orçamento FamiliarDocumento4 páginasEspecialidade Orçamento FamiliarPatricia vianaAinda não há avaliações

- Contabilidade de Gestão e Ou InternaDocumento3 páginasContabilidade de Gestão e Ou Internafernacio fernandoAinda não há avaliações

- Sistema de Amort Variavel SavDocumento9 páginasSistema de Amort Variavel SavArnaldo MecânicaAinda não há avaliações

- Testes de MacroeconomiaDocumento3 páginasTestes de Macroeconomiaegasdaniel100% (1)

- Artigo Hemodinamica 4Documento6 páginasArtigo Hemodinamica 4Bruno BaessaAinda não há avaliações

- SAL - Caldeira Newsletter n69Documento6 páginasSAL - Caldeira Newsletter n69Orquidia FaustinoAinda não há avaliações

- Resumo Do Curso de Empreendorismo - Finanças - SebraeDocumento29 páginasResumo Do Curso de Empreendorismo - Finanças - SebraerafaelsgAinda não há avaliações

- Recibo Do Pagador: Wyllane Da Silva CPF: 07763756446Documento1 páginaRecibo Do Pagador: Wyllane Da Silva CPF: 07763756446Wyllane SilvaAinda não há avaliações

- Manual de Conciliação BancáriaDocumento29 páginasManual de Conciliação BancáriaWildner PintoAinda não há avaliações

- TCC Luan WillemannDocumento21 páginasTCC Luan WillemannManheche BaptistaAinda não há avaliações

- Palestra 7Documento17 páginasPalestra 7RicardoFernandesAinda não há avaliações

- Gestão de Indicadores Unidade 4Documento22 páginasGestão de Indicadores Unidade 4autorawarvincardAinda não há avaliações

- Mark Douglas - Trading in The ZoneDocumento194 páginasMark Douglas - Trading in The ZoneDanilo ContasAinda não há avaliações

- Apostila Capitalização 2023Documento127 páginasApostila Capitalização 2023Danubio Santos M JuniorAinda não há avaliações

- cnm201 Tecnico Bancariocnm201 Tipo 2Documento12 páginascnm201 Tecnico Bancariocnm201 Tipo 2Celso BerredoAinda não há avaliações

- Share FileDocumento1 páginaShare FileLili CorreiaAinda não há avaliações

- Ondas de ElliottDocumento11 páginasOndas de ElliottApollo OnzeAinda não há avaliações

- Análise e Decisões de FinanciamentoDocumento28 páginasAnálise e Decisões de FinanciamentoAlice SantosAinda não há avaliações

- GRI 3 - Temas Materiais 2021 - PortugueseDocumento32 páginasGRI 3 - Temas Materiais 2021 - PortugueseRogério A.S.Ainda não há avaliações

- Finanças 2 Exercícios de Provas Anteriores Seção 1 1409855023Documento5 páginasFinanças 2 Exercícios de Provas Anteriores Seção 1 1409855023Laís Linhares0% (1)

- Aula 7 - LancamentosDocumento4 páginasAula 7 - LancamentosTomas Hale100% (1)

- Direito Do Consumidor 3Documento7 páginasDireito Do Consumidor 3FernandaAinda não há avaliações

- Apostila Aula 11Documento22 páginasApostila Aula 11Paulo GarcezAinda não há avaliações

- Ações Garantem o Futuro SR Luiz Barsi 45 28-08-2017Documento6 páginasAções Garantem o Futuro SR Luiz Barsi 45 28-08-2017ML ZaninAinda não há avaliações

- Analise Do Risco de Crédito No Sector AgricolaDocumento7 páginasAnalise Do Risco de Crédito No Sector AgricolaNiobreAinda não há avaliações

- Mercado Pa GoDocumento1 páginaMercado Pa GoAlef AndradeAinda não há avaliações

- Documento Auxiliar de Nota Fiscal EletrônicaDocumento1 páginaDocumento Auxiliar de Nota Fiscal EletrônicaDavid Ferreira BarretoAinda não há avaliações

- SIAFIC V 1 - 1Documento13 páginasSIAFIC V 1 - 1Ricardo RochaAinda não há avaliações

- Circular 1407 - Instruções Orçamento Estado 2023Documento45 páginasCircular 1407 - Instruções Orçamento Estado 2023Deli SilvaAinda não há avaliações