Escolar Documentos

Profissional Documentos

Cultura Documentos

Conheça Dez Razões Pelas Quais As Pessoas Se Atolam em Dívidas

Enviado por

mega lixoTítulo original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Conheça Dez Razões Pelas Quais As Pessoas Se Atolam em Dívidas

Enviado por

mega lixoDireitos autorais:

Formatos disponíveis

Conheça dez razões pelas quais as pessoas se atolam em dívidas

Perda de renda sem ajuste nas despesas

Curiosamente, pode-se observar que, quando o poder aquisitivo das pessoas aumenta, elas rapidamente tendem a aumentar seu

padrão de gastos, ajustando-se à nova realidade de salário. Infelizmente, a contrapartida nem sempre é verdadeira, de forma que em

geral o consumidor não ajusta seus gastos com a mesma rapidez diante de uma retração na renda. Acreditando que a situação seja

temporária, muitas pessoas optam por equilibrar o orçamento através do levantamento de dívidas. Porém, muitas vezes o temporário

se transforma em permanente, e abre-se a porta para uma situação de desequilíbrio financeiro.

De repente você está desempregado!

A perda do emprego pode ser vista como uma das causas para a redução de renda, discutida acima. O maior problema aqui é

subestimar o tempo e os custos associados à recolocação profissional, que podem inclusive acabar elevando padrões de gastos

temporariamente. Nesta hora é importante não se abalar emocionalmente e agir rápido. Por mais que cortar gastos seja a última coisa

que passe pela sua mente, ela deve ser, na verdade, a primeira providência a tomar. Não se esqueça que muitas empresas evitam

contratar pessoas com crédito sujo. A razão por trás disso é simples: a preocupação com o gerenciamento financeiro das suas contas

acaba prejudicando o desempenho do profissional.

Despesas médicas podem acabar com sua saúde

Não são poucos os casos de pessoas que acabam sofrendo problemas de saúde, e por isso são forçadas a gastar com o tratamento,

ou a se ausentar do trabalho. Por este motivo, sobretudo no caso de profissionais liberais e autônomos, vêem-se diante de

dificuldades financeiras. Nestas horas, levantar um financiamento pode ser a única alternativa para fazer o tratamento de saúde, ou

para manter o pagamento das contas em dia, e assim evitar a inadimplência.

Divórcio: separação de bens, mas não de gastos

Mesmo que você não esteja casado, basta que se encontre em uma relação estável, para que possa ser atormentado pela realidade

da divisão de bens, e até mesmo pagamento de pensão ao ex-cônjuge/companheiro. De repente a pessoa passa de uma situação em

que podia contar com a outra para dividir os gastos, para a realidade de não só ter que arcar com eles sozinha, mas ainda ter que

partilhar parte de seu rendimento, ou patrimônio. Isso sem falar, é claro, dos custos associados ao processo em si. Dependendo como

se deu a separação, além de gastar com advogado, é possível que surja a necessidade de outros tratamentos, para possíveis

traumas psicológicos, por exemplo.

Jogos e outros vícios

Ainda que o jogo seja ilegal no País, não há como negar sua existência. Infelizmente, muitas pessoas acabam viciadas, perdendo

completamente o controle dos seus gastos. Em alguns casos, o jogo é apenas um entre outras formas de vícios, que vão desde o

consumo compulsivo até a dependência química por drogas. Os efeitos ao orçamento não precisam ser comentados.

Gastando aquilo que não recebeu

Não são poucos os casos em que isso acontece. Englobam filhos que antecipam o recebimento de bens ainda em inventário, ou

profissionais que adiantam o recebimento de férias, décimo terceiro, ou bonificação anual extra. Em algumas situações, contudo,

esses recursos acabam não sendo recebidos, ou ficam abaixo do previsto, fazendo com que seja preciso levantar dívidas para arcar

com os gastos antecipados.

Incapacidade de administrar dinheiro

Poucas pessoas investem tempo na gestão do seu orçamento e sabem para onde vai o seu dinheiro. Assim, a maioria acaba

gastando mais do que pode. Um erro bastante freqüente é incluir o limite do cartão de crédito e/ou cheque especial como parte

integrante da renda. Não se esqueça que, ao contrário do rendimento de salário, estes recursos implicam em juros, e devem ser

usados com cautela. Coloque no papel seus gastos e receitas e adote uma postura mais responsável com relação às suas decisões

de consumo. Evite consumir por impulso! Você vai se surpreender ao verificar como é gratificante ter suas finanças equilibradas.

Dificuldade de poupar

A forma mais simples de evitar o endividamento é efetivamente poupar e formar uma reserva para situações de emergência. Apesar

disso, a maior parte das pessoas, independente de faixa de renda, encontra dificuldades em estabelecer uma estratégia de poupança.

É exatamente esta reserva que permite que você não se endivide caso fique doente, perca o emprego ou venha a se separar.

Lembre-se que é mais fácil encontrar pessoas arrependidas de terem consumido por impulso do que reclamando de que deixaram de

consumir para poupar. Não é preciso muito para começar: sempre é possível separar 5% do que você ganha para investimento, basta

adiar por algum tempo outro gasto menos essencial. É como reeducação alimentar, depois de algum tempo você se acostuma com os

novos hábitos de consumo e se sente orgulhoso por isso.

Quando falar sobre dinheiro é tabu

Este é um problema que aflige muitas famílias. É importante que tanto o casal, e eventualmente os filhos, participem, na medida do

possível, no estabelecimento de metas e objetivos de poupança e investimento. Se todos se mantiverem informados, é mais fácil

comunicar quando um dos membros adota um padrão de gastos que não está de acordo com o orçamento! Nestes casos, a

transparência é muito importante. Todos precisam ser honestos e objetivos, caso contrário, as chances de você se surpreender no

final do mês com uma conta absurda de celular do seu filho, ou de cartão de crédito da sua filha, são enormes.

Analfabetismo financeiro

Esta forma de analfabetismo atinge até mesmo os países mais desenvolvidos, onde uma parcela significativa da população é incapaz

de gerir suas contas. Independente do grau de instrução, muitas pessoas simplesmente não apreciam a importância do planejamento

financeiro. No Brasil, pode-se dizer que existe uma herança claramente negativa do período hiper-inflacionário. Isso porque, diante de

uma inflação mensal que chegou a superar 50%, o planejamento financeiro de longo prazo se tornava impossível. Se você faz parte

deste grupo de pessoas, está na hora de investir na sua educação. Assim como em qualquer outra área de ensino, o planejamento

financeiro exige treinamento. A boa vantagem é que já existe muito material publicado sobre o tema, que pode ajudá-lo rapidamente a

se tornar proficiente neste assunto.

Você também pode gostar

- Empréstimos e financiamentos: Entenda como funcionam e defenda-seNo EverandEmpréstimos e financiamentos: Entenda como funcionam e defenda-seNota: 3 de 5 estrelas3/5 (1)

- 10 razões para endividamentoDocumento3 páginas10 razões para endividamentoJorge LarréAinda não há avaliações

- Como organizar seu orçamento para períodos adversos com qualidade de vidaDocumento20 páginasComo organizar seu orçamento para períodos adversos com qualidade de vidadaniyelferreiraAinda não há avaliações

- Inteligência Financeira-1Documento20 páginasInteligência Financeira-1Fábio SousaAinda não há avaliações

- Finanças sob controle: planeje gastosDocumento7 páginasFinanças sob controle: planeje gastosEbert SantanaAinda não há avaliações

- Como organizar as finanças em tempos de criseDocumento24 páginasComo organizar as finanças em tempos de criseWellington CaixetaAinda não há avaliações

- Box Da Organização Financeira Aos Investimentos - 10 E-Books (Mobills Educação Financeira) (Z-Library)Documento295 páginasBox Da Organização Financeira Aos Investimentos - 10 E-Books (Mobills Educação Financeira) (Z-Library)davyd silvaAinda não há avaliações

- Criado Gratuitamente Com: Ebookmaker - AiDocumento29 páginasCriado Gratuitamente Com: Ebookmaker - Ailui532016Ainda não há avaliações

- Mobills-Reserva-de-emergenciaDocumento16 páginasMobills-Reserva-de-emergenciaVictor GuilhermeAinda não há avaliações

- Manual de Educação Financeira UnicredDocumento24 páginasManual de Educação Financeira UnicredWanderson SilvaAinda não há avaliações

- Ebook - 70 Dicas para EconomizarDocumento47 páginasEbook - 70 Dicas para EconomizarJuão PauloAinda não há avaliações

- COMO ORGANIZAR AS DÍVIDAS (Gustavo Cerbasi)Documento2 páginasCOMO ORGANIZAR AS DÍVIDAS (Gustavo Cerbasi)WandersonAinda não há avaliações

- E Book Mobills Reserva de EmergenciaDocumento23 páginasE Book Mobills Reserva de EmergenciaJackson PinheiroAinda não há avaliações

- Cartilha de Educação Financeira PDFDocumento18 páginasCartilha de Educação Financeira PDFSaulo KorocoskiAinda não há avaliações

- Finanças PessoaisDocumento24 páginasFinanças PessoaisGabriela SantanaAinda não há avaliações

- 2° - Planejamento Financeiro - Parte 01 e 02Documento10 páginas2° - Planejamento Financeiro - Parte 01 e 02BC WallaceAinda não há avaliações

- Apostila de Orçamento PessoalDocumento27 páginasApostila de Orçamento PessoalEdilson Faria LimaAinda não há avaliações

- O guia sobre como sair das dívidas ...Documento18 páginasO guia sobre como sair das dívidas ...lm3522929Ainda não há avaliações

- Quebre o ciclo das dívidas com sacrifícios e reservaDocumento4 páginasQuebre o ciclo das dívidas com sacrifícios e reservaWandersonAinda não há avaliações

- Bo Nus+ +Organize+Sua+Vida+FinanceiraDocumento58 páginasBo Nus+ +Organize+Sua+Vida+FinanceiraCláudia GonçalvesAinda não há avaliações

- Organização Financeira Pessoal e FamiliarDocumento13 páginasOrganização Financeira Pessoal e FamiliarMarciel UnepróAinda não há avaliações

- Guia de Finanças Pessoais: planeje suas receitas e despesasDocumento12 páginasGuia de Finanças Pessoais: planeje suas receitas e despesasUndercover2015Ainda não há avaliações

- Gre - Vale Do Capibaribe Eref - Prof Suzel GalizaDocumento12 páginasGre - Vale Do Capibaribe Eref - Prof Suzel Galizarafael henriqueAinda não há avaliações

- Ebook - Finanças Pessoais - o PlanoDocumento9 páginasEbook - Finanças Pessoais - o PlanoF. AlmeidaAinda não há avaliações

- Fin Prep First ChildDocumento15 páginasFin Prep First ChildMarcos ViníciusAinda não há avaliações

- Como é sua relação com o dinheiroDocumento9 páginasComo é sua relação com o dinheiroFabioSantosAinda não há avaliações

- GestaoeNegocioMódulo III - Educação FinanceiraDocumento4 páginasGestaoeNegocioMódulo III - Educação FinanceiraEcommerce OnAinda não há avaliações

- cartilhaorcamentodomesticopdfDocumento32 páginascartilhaorcamentodomesticopdfivanildoplay777Ainda não há avaliações

- Finanças - para - A - Vida 105Documento3 páginasFinanças - para - A - Vida 105Rosana EspinosaAinda não há avaliações

- m01 p2 4 DividasDocumento2 páginasm01 p2 4 DividasFelipeAinda não há avaliações

- Reforma Semana 07 Estrategias Da Vida Pratica 2Documento15 páginasReforma Semana 07 Estrategias Da Vida Pratica 2Luiza FernandesAinda não há avaliações

- Saia Do Vermelho o Guia Definitivo paraDocumento39 páginasSaia Do Vermelho o Guia Definitivo paraFelipe WünschAinda não há avaliações

- Saia Do Vermelho PDFDocumento35 páginasSaia Do Vermelho PDFBeatrizFazolo100% (1)

- 7 dicas para se livrar das dívidasDocumento15 páginas7 dicas para se livrar das dívidasEdeilma Amorim100% (1)

- Do Zero Ao InvestidorDocumento47 páginasDo Zero Ao InvestidorPaulo VitorAinda não há avaliações

- Aula 5 - FinançasDocumento7 páginasAula 5 - FinançasKethellen OliveiraAinda não há avaliações

- Ebook Liberdade Financeira - Iasmin DesignDocumento32 páginasEbook Liberdade Financeira - Iasmin DesigniasmimnovinhaAinda não há avaliações

- Apostila (Finanças Pessoais) - LMF UNICAMP 2021Documento19 páginasApostila (Finanças Pessoais) - LMF UNICAMP 2021Giovana MoreiraAinda não há avaliações

- O que ninguém te contou sobre dinheiroDocumento41 páginasO que ninguém te contou sobre dinheiroMargareth100% (5)

- A Educação Financeira É Uma Área Transversal e Interdisciplinar Cujo Propósito É Auxiliar Indivíduos Na Escolha de Seus RendimentosDocumento14 páginasA Educação Financeira É Uma Área Transversal e Interdisciplinar Cujo Propósito É Auxiliar Indivíduos Na Escolha de Seus Rendimentosnadnho foxAinda não há avaliações

- Educação Financeira para IdososDocumento10 páginasEducação Financeira para Idososeconomistacase100% (1)

- LTW e Book 01 Seu Progresso Começa AgoraDocumento13 páginasLTW e Book 01 Seu Progresso Começa AgoraMr. FerreiraAinda não há avaliações

- Finanças pessoais: curso online CIEEDocumento31 páginasFinanças pessoais: curso online CIEELeonardo FurtadoAinda não há avaliações

- Livro 8 Passos para Se Livrar Das Dividas PDFDocumento5 páginasLivro 8 Passos para Se Livrar Das Dividas PDFfabioAinda não há avaliações

- Quer Saber Mais Sobre Como Sair Das DívidasDocumento14 páginasQuer Saber Mais Sobre Como Sair Das DívidasPenelas RodriguesAinda não há avaliações

- Guia Finanças: Como Fazer Diagnóstico FinanceiroDocumento6 páginasGuia Finanças: Como Fazer Diagnóstico FinanceiroEbert SantanaAinda não há avaliações

- Principais Sugestões Rápidas Para Um Novo Enfoque Financeiro : Guia De Gerenciamento De DinheiroNo EverandPrincipais Sugestões Rápidas Para Um Novo Enfoque Financeiro : Guia De Gerenciamento De DinheiroAinda não há avaliações

- Planejamento financeiroDocumento17 páginasPlanejamento financeiroRicardo CezarAinda não há avaliações

- Educação financeira e planejamento para realizar sonhosDocumento238 páginasEducação financeira e planejamento para realizar sonhosRobson AlvesAinda não há avaliações

- Aprenda a organizar suas finançasDocumento23 páginasAprenda a organizar suas finançasfelicittionAinda não há avaliações

- Rev3 DNA InvestidorDocumento16 páginasRev3 DNA InvestidorWANG YING TSAinda não há avaliações

- Formas Simples de Recuperar o Controle de Suas FinançasNo EverandFormas Simples de Recuperar o Controle de Suas FinançasAinda não há avaliações

- Dicas completas para organizar suas finanças pessoaisDocumento14 páginasDicas completas para organizar suas finanças pessoaisIvo Alves100% (1)

- 10 mandamentos poupançaDocumento5 páginas10 mandamentos poupançaAna FontainhasAinda não há avaliações

- Marc As 2756Documento5.860 páginasMarc As 2756mega lixoAinda não há avaliações

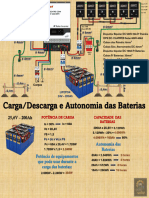

- Projeto Com Inversor Hibrido Must PV18 3524 PRO 24V220V 100A MPPT MUSTDocumento2 páginasProjeto Com Inversor Hibrido Must PV18 3524 PRO 24V220V 100A MPPT MUSTmega lixoAinda não há avaliações

- Preparo Da BabosaDocumento3 páginasPreparo Da Babosamega lixoAinda não há avaliações

- Projeto SambódromoDocumento1 páginaProjeto Sambódromomega lixoAinda não há avaliações

- Fixação de sensor de movimento, sirene e módulo de alarme em motocicletaDocumento2 páginasFixação de sensor de movimento, sirene e módulo de alarme em motocicletadantasasdAinda não há avaliações

- ABAITOLÁDocumento2 páginasABAITOLÁmega lixoAinda não há avaliações

- Orçamento Mão de Obra - Shop. Pop. PenhaDocumento1 páginaOrçamento Mão de Obra - Shop. Pop. PenhaFabio DantasAinda não há avaliações

- JDocumento5 páginasJLEONARDO RAMBO TAGLIETTIAinda não há avaliações

- Logica Digital EletropneumaticaDocumento47 páginasLogica Digital EletropneumaticapatriciapedrosoAinda não há avaliações

- Contrato EstipulanteDocumento9 páginasContrato EstipulanteHenrique MoreiraAinda não há avaliações

- HottSeat - Clinica de Dor Do ZeroDocumento21 páginasHottSeat - Clinica de Dor Do ZeroDavid Nicolás Esmeral OjedaAinda não há avaliações

- Curso de Perfuração Direcional HalliburtonDocumento64 páginasCurso de Perfuração Direcional HalliburtonJuan Jose Montes GalarzaAinda não há avaliações

- Cibercrime e Computacao ForenseDocumento96 páginasCibercrime e Computacao ForenseTati LaraAinda não há avaliações

- TJMT cria cargos em Núcleo de Recuperação JudicialDocumento268 páginasTJMT cria cargos em Núcleo de Recuperação JudicialJildonei LazzarettiAinda não há avaliações

- Teste 1 - Avaliação Sumativa - Economia A - 11.º CDocumento5 páginasTeste 1 - Avaliação Sumativa - Economia A - 11.º CMaria Cremilde Henrique SilvaAinda não há avaliações

- RM NUCLEUS - Descrição Das Permissões Do Usuário Por Tipo de MovimentoDocumento2 páginasRM NUCLEUS - Descrição Das Permissões Do Usuário Por Tipo de MovimentoAlan FagundesAinda não há avaliações

- Apostila de Questões - MatemáticaDocumento119 páginasApostila de Questões - MatemáticaJúlia ScherrerAinda não há avaliações

- Inversor GoodWe GW15KLV-MT Tri 220VDocumento1 páginaInversor GoodWe GW15KLV-MT Tri 220VAdriano Das ChagasAinda não há avaliações

- Matemática e Matemática Financeira - Marcelo LeiteDocumento24 páginasMatemática e Matemática Financeira - Marcelo LeiteRony WelryAinda não há avaliações

- Contabilidade Operações Especiais IFRS NCRFDocumento2 páginasContabilidade Operações Especiais IFRS NCRFsaraAinda não há avaliações

- Auditoria de Processo - Fornecedores VDA 6.3Documento52 páginasAuditoria de Processo - Fornecedores VDA 6.3alyanka0% (1)

- Ato Administrativo 2 - Fernanda Paula OliveiraDocumento7 páginasAto Administrativo 2 - Fernanda Paula OliveiraHernane CostaAinda não há avaliações

- Sec Homog21 3Documento8 páginasSec Homog21 3Puto ZavalAinda não há avaliações

- Manual de Normas Gráficas eSPapDocumento35 páginasManual de Normas Gráficas eSPapMiguel Augusto PmfAinda não há avaliações

- Manual de Instruc3a7c3b5es Ga90 - 160 PDFDocumento52 páginasManual de Instruc3a7c3b5es Ga90 - 160 PDFVinicius Noronha83% (12)

- Cargos e Salarios P11Documento47 páginasCargos e Salarios P11Pedro Ivo Augusto MouraAinda não há avaliações

- Reflexão Da Ufcd - Gastos de ProduçaoDocumento3 páginasReflexão Da Ufcd - Gastos de Produçaomelo_manuela_meloAinda não há avaliações

- Update Firmware Controlador 750Documento16 páginasUpdate Firmware Controlador 750Bruno AlmeidaAinda não há avaliações

- 14 - UP40005-X-6NP00015 - Rev - 01 - Montagem - Paineis - Eletricos - CDocumento6 páginas14 - UP40005-X-6NP00015 - Rev - 01 - Montagem - Paineis - Eletricos - CMauro CostaAinda não há avaliações

- CheckList EmpilhadeiraDocumento1 páginaCheckList EmpilhadeiraClaudio FreitasAinda não há avaliações

- LIVE+10 - Conteu Dos+Do+Mil+Ao+Milha O+2Documento2 páginasLIVE+10 - Conteu Dos+Do+Mil+Ao+Milha O+2ThiagoPaganiAinda não há avaliações

- Seminario IDocumento9 páginasSeminario IDa Silva CarlaAinda não há avaliações

- Marchetaria PDF FinalDocumento3 páginasMarchetaria PDF FinalPaulo Sergio Marin de Oliveira100% (1)

- Resto Ingesta: Entendendo as sobras e cálculosDocumento2 páginasResto Ingesta: Entendendo as sobras e cálculosLuiza BruschiAinda não há avaliações

- Apresentação IVA AngolaDocumento10 páginasApresentação IVA AngolaSELECT ACTIVE100% (1)

- MUROS DE CONTENÇÃO PERIFÉRICADocumento63 páginasMUROS DE CONTENÇÃO PERIFÉRICAEuclides RodriguesAinda não há avaliações