Escolar Documentos

Profissional Documentos

Cultura Documentos

Exercício Formação de Preço de Venda - Mark-Up

Enviado por

Daiane MoraisDescrição original:

Título original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

Exercício Formação de Preço de Venda - Mark-Up

Enviado por

Daiane MoraisDireitos autorais:

Formatos disponíveis

MARK-UP Para chegar ao preo de venda a ser repassado ao consumidor, necessrio utilizar frmulas que possibilitem alcanar o nmero

o correto. Lembre-se que o objetivo ao definir o mark up incluir os impostos, o lucro e outros percentuais que incidem sobre o valor do preo final. O erro mais comum na hora de estipular o preo final considerar percentuais que no incidem sobre a venda, mas sim sobre outro fator qualquer, como despesas fixas. Outro engano introduzir a taxa de juros para a venda vista, pois o preo fica muito alto e fora de mercado. O correto calcular o preo de venda vista e posteriormente acrescentar o juros para a venda a prazo, utilizando a matemtica financeira. De acordo com o consultor organizacional Carlos Basso, o mark up o metodo mais comum utilizado pelas empresas. Embora no seja o adequado na opinio do especialista, ele simples e prtico. O clculo do preo de venda consiste na multiplicao do preo de compra por um percentual de acrscimo que o administrador define. A frmula para encontrar o mark up : Mark up divisor = [100% - (% despesa varivel + % despesa fixa + % margem de lucro lquido desejado)]: 100 Vamos trocar os nomes da frmula por nmeros, como exemplo: Mark up divisor = [100% - (10% + 25% + 12%)]: 100 Mark up divisor = [100% - (47%)]: 100 Mark up divisor = [53%]: 100 Mark up divisor = 0,53 Calculando o preo de venda (PV) com o uso do mark up: PV = custo da mercadoria: mark up divisor PV = R$ 10,00: 0,53 PV = R$ 18,87 Podemos ainda utilizar o mark up multiplicador, calculado da seguinte maneira: Mark up multiplicador = 1: mark up divisor, utilizando ainda o exemplo acima, Mark up multiplicador = 1: 0.53 = 1,887 Para calcular o preo de venda com este tipo de mark up, basta multiplicar o custo da mercadoria pelo mark up multiplicador. No exemplo: PV = R$ 10,00 x 1,887 PV = 18,87. Desta forma, por exemplo, incluem-se 18% de ICMS, 0,65% de PIS, 7% de Cofins e, se o lucro desejado for de 15%, teremos uma soma total de 40,65%. Este valor deve ser dividio por 100, chegandose a 0,4065. Dai se faz a subtrao 1 (um) menos 0,4065, que resulta no valor 0,5935. Ulisses argumenta que se o custo do produto for R$ 100, j incluso as despesas fixas, teremos um preo de venda de R$ 168,49, que o resultado da diviso do valor inicial (R$ 100,00) pelo fator 0,5935. EXERCCIO FORMAO DO PVO MTODO MARK-UP 1) No processo de estabelecimento de preos de produtos e de servios utilizado com muita frequncia o conceito de Mark-Up ou Fator K.. Em termos simples, Mark-Up ou Fator K, um coeficiente multiplicador ou divisor que aplicado sobre o custo do produto ou servio, gera o respectivo preo final.

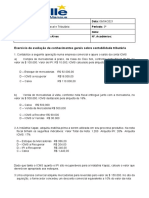

Fundamentado no conceito mencionado acima, calcule o preo final para mercado interno e mercado externo de um determinado produto adquirido por $ 300,00 a vista. Os elementos constitutivos do preo final so os seguintes: Icms de 12% , Pis de 0,65% Cofins de 1,0% , Comisso 4% para mercado interno e 10% para mercado externo, Frete de 2% para mercado interno e 6% para mercado externo, Despesa de Administrao de 6% , Despesas com Vendas de 8% para mercado interno e 4% para mercado externo, Lucro Liquido objetivado de 8% para mercado Interno e de 5% para mercado externo, Imposto de Renda e Contribuio Social sobre lucro de 30% para mercado interno e 0% para mercado externo. Para o clculo do Mark-Up, e Formao do preo final, utilize a tabela abaixo: Elementos Constitutivos Mercado Interno Mercado Externo Nmero ndice 100,00% 100,00% Icms Pis Cofins Comisso Frete Despesas com Adm. Despesas com Vendas Lucro Liquido Desejado I.Renda/Contr.Social Soma: Mark-Up multiplicador Mark-Up divisor Custo da Mercadoria Preo Final Obs: 1)Fique atento para alguns elementos que no incidem sobre a formao do Mark-up para exportao, tais como: Icms, Pis/Cofins e outros elementos especificados no enunciado 2) O Mark-Up dever ser apurado com 4 casas decimais.

2) Qual o preo de venda unitrio de um litro de 0leo lubrificante, sabendo que foram comprados para revenda 100 caixas com 12 litros cada, por R$ 7200,00, e que sero inclusos 18% de ICMS, 0,65% de PIS, 7% de Cofins, IRR 30% e o lucro desejado de 15% ?

TRATAMENTO FISCAL DAS EXPORTAES ICMS A exportao de produtos industrializados imune ao ICMS (CF/1988, art. 155, 2, X, a). A partir da Lei Complementar 87/1996 (art. 3), apesar de no ser imune, a exportao de produtos primrios e semi-elaborados constituir hiptese de no-incidncia. Em virtude da edio da LC 87/1996, as leis ordinrias estaduais que previam a sua tributao deixam de ser aplicveis.

Em suma, no so tributveis as operaes, de que decorra a exportao de produtos: (a) industrializados, em virtude de imunidade; (b) semi-elaborados, em virtude de no-incidncia; e (c) primrios, em virtude de no-incidncia. admitido o crdito do ICMS relativo a matrias-primas, produtos intermedirios e material de embalagem adquiridos para emprego na industrializao de produtos destinados exportao ou as mercadorias e servios que venham ser objeto de operaes ou prestaes destinadas ao exterior. O pargrafo nico, artigo 3o, da LC 87/1996, dispe que se equiparam s operaes de exportao as sadas de mercadorias realizadas com o fim especfico de exportao para o exterior, destinada a: a) empresa comercial exportadora, inclusive tradings ou outro estabelecimento da mesma empresa e; b) armazm alfandegado ou entreposto aduaneiro. Os crditos acumulados do ICMS decorrentes da exportao, aps exame de sua legitimidade pelo Fisco, podero ser transferidos para outros estabelecimentos da mesma empresa e o saldo remanescente poder ser repassado para outros contribuintes, dependendo de previso legal regulamentada no Regulamento do ICMS de cada unidade da federao. IPI So imunes da incidncia do imposto, os produtos industrializados destinados ao exterior (Constituio, art. 153, 3, inciso III), contemplando todos os produtos, de origem nacional ou estrangeira. Alm disso, o estabelecimento exportador pode creditar-se do IPI pago na aquisio dos insumos que industrializou. PIS As exportaes so isentas do PIS, de acordo com o artigo 14, 1, da MP 2.15835/2001. Com relao ao PIS no cumulativo, institudo pela Lei 10.637/2002, o artigo 5 da mesma estipula a no incidncia sobre as receitas decorrentes das exportaes de mercadorias ou servios. Observe-se que, para os contribuintes que apuram o PIS pelo sistema no cumulativo (Lei 10.637/2002), existe o direito ao crdito, nas condies fixadas pela Lei. COFINS O art. 7o da Lei Complementar 70/1991 concedeu iseno de COFINS sobre as receitas oriundas da exportao de mercadorias, mesmo quando realizadas atravs de

cooperativas, consrcios ou entidades semelhantes, bem como s empresas comerciais exportadoras, nos termos do Decreto-Lei 1.248/1972, desde que destinadas ao fim especfico de exportao para o exterior. Com relao COFINS no cumulativa, instituda pela Lei 10.833/2003, o artigo 6 da mesma estipula a no incidncia sobre as receitas decorrentes das exportaes de mercadorias ou servios, admitido, ainda, o crdito das referidas aquisies. ISS O ISS no incide sobre as exportaes de servios para o exterior do Pas (art. 2, inciso I, da Lei Complementar 116/2003). Nota: so tributveis os servios desenvolvidos no Brasil, cujo resultado aqui se verifique, ainda que o pagamento seja feito por residente no exterior. IRPJ E CONTRIBUIO SOCIAL S/LUCRO Devero ser calculados normalmente, sobre as operaes de exportao, exceto quando as empresas forem beneficiadas com programas especficos do Lucro de Explorao (tipo BEFIEX, etc.). SIMPLES NACIONAL As ME e as EPP optantes pelo Simples Nacional devero considerar, destacadamente, mensalmente e por estabelecimento, para fim de pagamento, as receitas decorrentes da revenda de mercadorias para exportao e as receitas decorrentes da venda de mercadorias por elas industrializadas para exportao. Sobre cada uma das receitas segregadas aplicar-se-o as alquotas previstas nas tabelas dos Anexos I a IV da Resoluo CGSN 5/2007. As receitas de revenda para exportao esto sujeitas as alquotas da Tabela 1 da Seo III do Anexo I e a venda de mercadorias industrializadas para exportao, sujeitar-se-o as alquotas da Tabela 1, Seo III do Anexo II. No entanto, observe-se que a exportao de servios est sujeita tributao integral pela alquota do Simples Nacional.

Você também pode gostar

- Formação de Preços - Mark-Up - Exercícios ResolvidosDocumento3 páginasFormação de Preços - Mark-Up - Exercícios Resolvidoskcgracielle1036% (11)

- POLÍTICA DE PREÇOS COMPETITIVOSDocumento5 páginasPOLÍTICA DE PREÇOS COMPETITIVOSAna Paula Ignácio PontesAinda não há avaliações

- Ponto de Equilíbrio Contábil e suas fórmulasDocumento9 páginasPonto de Equilíbrio Contábil e suas fórmulasDerli Antunes PintoAinda não há avaliações

- IAS 36 e CPC 01: Redução ao valor recuperável de ativosDocumento30 páginasIAS 36 e CPC 01: Redução ao valor recuperável de ativosAdson MedeirosAinda não há avaliações

- Ponto de Equilíbrio e Lucro em Exercícios de Gestão EmpresarialDocumento10 páginasPonto de Equilíbrio e Lucro em Exercícios de Gestão EmpresarialElaneSilvaAinda não há avaliações

- Exercicio Topico 1 e 2Documento4 páginasExercicio Topico 1 e 2xitoka75% (4)

- Contabilidade Geral - Exercícios - Lista de Exercícios CustosDocumento11 páginasContabilidade Geral - Exercícios - Lista de Exercícios CustosCustosditoy75% (12)

- Lista - 7 ExercíciosDocumento2 páginasLista - 7 Exercíciosbeeeisss100% (3)

- Custeio por Absorção x Custeio VariávelDocumento3 páginasCusteio por Absorção x Custeio VariávelEstela BeilfussAinda não há avaliações

- Trabalho de Orçamento Empresarial - Exercícios ResolvidosDocumento18 páginasTrabalho de Orçamento Empresarial - Exercícios Resolvidosmjzago84% (19)

- Contabilidade Razonetes ResolvidosDocumento18 páginasContabilidade Razonetes Resolvidostributocontabil100% (9)

- Terminologias Contábeis Exercicios CustosDocumento3 páginasTerminologias Contábeis Exercicios CustossimuladocontabilAinda não há avaliações

- Prova Simulada de Contabilidade BásicaDocumento1 páginaProva Simulada de Contabilidade Básicagsellmann72% (32)

- Ueps e Peps e Custo MedioDocumento3 páginasUeps e Peps e Custo MedioJosé Silva100% (1)

- Classifique Os Custos 06Documento33 páginasClassifique Os Custos 06tributocontabil0% (2)

- Ponto de Equilíbrio Econômico e ContábilDocumento3 páginasPonto de Equilíbrio Econômico e ContábilJohnsonCruzAinda não há avaliações

- Lista de Exercicios Resolvidos - CMV RCM PEPS UEPS MPDocumento8 páginasLista de Exercicios Resolvidos - CMV RCM PEPS UEPS MPAugusto César MoniAinda não há avaliações

- Exercícios e Avaliações Contabilidade GerencialDocumento20 páginasExercícios e Avaliações Contabilidade GerencialHevelin Batista100% (4)

- Apostila Contabilidade de CustosDocumento37 páginasApostila Contabilidade de CustosContaconta100% (9)

- Slides Margem Contribuição PDFDocumento18 páginasSlides Margem Contribuição PDFAugustoAinda não há avaliações

- Exercícios de Contabilidade de CustosDocumento4 páginasExercícios de Contabilidade de CustosJoao Da Cunha RochaAinda não há avaliações

- Atividade CPV CPP Resposta FinalDocumento8 páginasAtividade CPV CPP Resposta FinalDivina Angelita G Do Prado0% (1)

- Contabilidade - Resumo ContabilidadeDocumento88 páginasContabilidade - Resumo Contabilidadecredito100% (8)

- Análise da Relação Custo x Volume x Lucro e Margem de ContribuiçãoDocumento47 páginasAnálise da Relação Custo x Volume x Lucro e Margem de ContribuiçãoTiago VianaAinda não há avaliações

- Contabilidade - ImpostosDocumento2 páginasContabilidade - Impostoscredito100% (1)

- Resolução Capítulo 9Documento32 páginasResolução Capítulo 9Christian Vilela60% (5)

- Contabilidade - Curso de Contabilidade Introdutória - 05 - RazoneteDocumento3 páginasContabilidade - Curso de Contabilidade Introdutória - 05 - RazoneteContaconta95% (20)

- ESCRITA FISCAL Aula 2 - Exercícios CorrigidosDocumento3 páginasESCRITA FISCAL Aula 2 - Exercícios CorrigidosSelma Da Costa0% (2)

- Apostila Contabilidade Custos 10Documento57 páginasApostila Contabilidade Custos 10Custosditoy93% (14)

- Contabilidade Fiscal e Tributária - Exercícios de avaliaçãoDocumento3 páginasContabilidade Fiscal e Tributária - Exercícios de avaliaçãoFabiane AlvesAinda não há avaliações

- Receita de Contrato com Cliente (IFRS 15/CPC 47): aspectos contábeis do segmento de medicina diagnósticaNo EverandReceita de Contrato com Cliente (IFRS 15/CPC 47): aspectos contábeis do segmento de medicina diagnósticaAinda não há avaliações

- Análise dos índices de rotatividadeDocumento11 páginasAnálise dos índices de rotatividadeMatheus Ugo100% (1)

- Exercícios de contabilidade sobre fatos contábeisDocumento2 páginasExercícios de contabilidade sobre fatos contábeisLucas Ketzer Dos Reis0% (1)

- Contabilidade - Custos - Exercícios ResolvidosDocumento3 páginasContabilidade - Custos - Exercícios ResolvidosDebiticia91% (22)

- Lista Exercícios Contabilidade Margem EquilíbrioDocumento3 páginasLista Exercícios Contabilidade Margem EquilíbrioGabriel Castilho100% (1)

- Folha Pagto, Encargos e RescisõesDocumento41 páginasFolha Pagto, Encargos e RescisõesalancpbAinda não há avaliações

- Exercícios Propostos 04Documento8 páginasExercícios Propostos 04Samira SamiraAinda não há avaliações

- Contabilidade Aplicada Ao Setor Público Em ExercíciosNo EverandContabilidade Aplicada Ao Setor Público Em ExercíciosAinda não há avaliações

- Calcular margem de contribuição para maximizar lucroDocumento8 páginasCalcular margem de contribuição para maximizar lucroRodrigo GuiraoAinda não há avaliações

- Apostila Instrutor (Impostos)Documento25 páginasApostila Instrutor (Impostos)Andre Evangelista100% (1)

- O que é ICMS Substituição TributáriaDocumento22 páginasO que é ICMS Substituição TributáriaErik ViniciusAinda não há avaliações

- Custos e DepesasDocumento22 páginasCustos e DepesasErik ViniciusAinda não há avaliações

- Exercicio - Formação de PreçoDocumento1 páginaExercicio - Formação de PreçoTatiane MarquesAinda não há avaliações

- Trabalho Avaliativo - Planejamento Tributário FinalDocumento4 páginasTrabalho Avaliativo - Planejamento Tributário Finallucasthomazi22Ainda não há avaliações

- Contadora especialista em tributos e créditos fiscaisDocumento73 páginasContadora especialista em tributos e créditos fiscaisfabiano aozaniAinda não há avaliações

- Imposto de Renda Pessoa Jurídica: Regras, Formas de Tributação e Apuração por EstimativaDocumento16 páginasImposto de Renda Pessoa Jurídica: Regras, Formas de Tributação e Apuração por EstimativaMilton VasconcellosAinda não há avaliações

- PIS, COFINS e Impostos Do Comércio ExteriorDocumento3 páginasPIS, COFINS e Impostos Do Comércio ExteriorJavier da SilveiraAinda não há avaliações

- O que é CST? Entenda código usado em notas fiscaisDocumento6 páginasO que é CST? Entenda código usado em notas fiscaisAndressa MendoncaAinda não há avaliações

- APOSTILA Lucro Real e Lucro PresumidoDocumento23 páginasAPOSTILA Lucro Real e Lucro PresumidoThomaz J. Del NeroAinda não há avaliações

- Roteiro de Atividade de Aprendizagem - ESCO II - Arquivo de RespostaDocumento9 páginasRoteiro de Atividade de Aprendizagem - ESCO II - Arquivo de RespostaRenata FerreiraAinda não há avaliações

- 2-Regras Básicas de Apuração Dos TributosDocumento4 páginas2-Regras Básicas de Apuração Dos TributosSelene DebizeAinda não há avaliações

- Apuracao Do Icms Nos Regimes de TributacaoDocumento17 páginasApuracao Do Icms Nos Regimes de TributacaoRomulo FelixAinda não há avaliações

- In 0885 2007Documento5 páginasIn 0885 2007Ricardo M M BorghesAinda não há avaliações

- Regime tributário Lucro Presumido: conceito, empresas aptas, cálculo e alíquotasDocumento14 páginasRegime tributário Lucro Presumido: conceito, empresas aptas, cálculo e alíquotasFlavio SilvaAinda não há avaliações

- Vivo 1119437921Documento1 páginaVivo 1119437921Gabriel GomesAinda não há avaliações

- Formação Dos Estados Nacionais EuropeusDocumento3 páginasFormação Dos Estados Nacionais EuropeusRafael BastosAinda não há avaliações

- Modelo de Contrato de Suporte e Manutencao de Redes e Servidores Linux para Empresas PublicasDocumento10 páginasModelo de Contrato de Suporte e Manutencao de Redes e Servidores Linux para Empresas PublicasRafael PedrosoAinda não há avaliações

- Direito Processo Penal: Teoria e Questões comentadasDocumento98 páginasDireito Processo Penal: Teoria e Questões comentadasRAFAEL FERRAZ COUTINHOAinda não há avaliações

- AULA 8.2 - Atuação em Políticas públicas.pptxDocumento29 páginasAULA 8.2 - Atuação em Políticas públicas.pptxpsicologatalissamullerAinda não há avaliações

- Decisão JudicialDocumento8 páginasDecisão JudicialMetropolesAinda não há avaliações

- Lopes Ribeiro 1Documento67 páginasLopes Ribeiro 1guillermoAinda não há avaliações

- Codigo Civil Comentado SchreiberDocumento15 páginasCodigo Civil Comentado SchreiberGusttavo SantosAinda não há avaliações

- Gabarito Comentado OAB 32Documento25 páginasGabarito Comentado OAB 32felipeslv007slvAinda não há avaliações

- Planilha de estudos para concurso PMDFDocumento9 páginasPlanilha de estudos para concurso PMDFerik silvaAinda não há avaliações

- DIREITO INTERNACIONAL COSTUMEDocumento21 páginasDIREITO INTERNACIONAL COSTUMEAdilson CoutinhoAinda não há avaliações

- Planilha INSS e IRRF 2023 para Simulacao de Calculo v.27.05.23Documento1 páginaPlanilha INSS e IRRF 2023 para Simulacao de Calculo v.27.05.23André LuizAinda não há avaliações

- Cve Senasp1Documento4 páginasCve Senasp1Francimar SilvaAinda não há avaliações

- 1-As Regras Do Método SociológicoDocumento330 páginas1-As Regras Do Método Sociológicoalmeida1991Ainda não há avaliações

- Os Direitos Humanos A Prova Do Tempo - V2Documento228 páginasOs Direitos Humanos A Prova Do Tempo - V2Rho Gonçalves100% (1)

- Petição Auxilio-AcidenteDocumento7 páginasPetição Auxilio-AcidenteMonique FidencioAinda não há avaliações

- Fluxograma sobre a geografia da Antártida e do ÁrticoDocumento1 páginaFluxograma sobre a geografia da Antártida e do ÁrticoCristian GabrielAinda não há avaliações

- AULA 05 - PORTUGUÊS TJMGDocumento149 páginasAULA 05 - PORTUGUÊS TJMGNaiara OzelaniAinda não há avaliações

- Judicialização da saúde em Aimorés durante a pandemiaDocumento4 páginasJudicialização da saúde em Aimorés durante a pandemiaAndre Luiz MilanezAinda não há avaliações

- (27.01) - Marina Gascón Abellán e Sua Contribuição À Epistemologia JurídicaDocumento5 páginas(27.01) - Marina Gascón Abellán e Sua Contribuição À Epistemologia JurídicaLucas GondimAinda não há avaliações

- TERMO RESPONSABILIDADE - EspinhoDocumento1 páginaTERMO RESPONSABILIDADE - EspinhoCláudia DantasAinda não há avaliações

- José Augusto de Sottomayor-Pizarro - As Inquirições Medievais Portuguesas (Séculos XII-XIV)Documento18 páginasJosé Augusto de Sottomayor-Pizarro - As Inquirições Medievais Portuguesas (Séculos XII-XIV)Rodolfo Nogueira CruzAinda não há avaliações

- Atuação da PM em eventos de perturbação de sossegoDocumento18 páginasAtuação da PM em eventos de perturbação de sossegoEmanuela Amaral100% (1)

- Regimes de bens e sucessão do cônjugeDocumento3 páginasRegimes de bens e sucessão do cônjugejulicleideAinda não há avaliações

- Aula 4Documento37 páginasAula 4Vinicius Da Silva BarbosaAinda não há avaliações

- Everton 2Documento7 páginasEverton 2FELIPA SOAUAAinda não há avaliações

- Questionário para o Grau 4 - Leandro de Oliveira Matos CIM6474Documento2 páginasQuestionário para o Grau 4 - Leandro de Oliveira Matos CIM6474fbrcardosoAinda não há avaliações

- Caderno de Instrução Motociclista MilitarDocumento78 páginasCaderno de Instrução Motociclista Militarinstrutor.kasteenAinda não há avaliações

- Resenha Os Despossuidos MarxDocumento3 páginasResenha Os Despossuidos MarxCarol AlbuquerqueAinda não há avaliações

- Resenha - Democracia, Federalismo e Centralização No Brasil, Marta Arretche - Francisco José Da Silveira Lobo NetoDocumento4 páginasResenha - Democracia, Federalismo e Centralização No Brasil, Marta Arretche - Francisco José Da Silveira Lobo NetoLuiz Adriano MorettiAinda não há avaliações