Escolar Documentos

Profissional Documentos

Cultura Documentos

ARTIGO JULGAR Facturas Falsas Burla Tributária e Fraude Fiscal - Ana Paula Rocha

Enviado por

joaombalves94Título original

Direitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Denunciar este documentoDireitos autorais:

Formatos disponíveis

ARTIGO JULGAR Facturas Falsas Burla Tributária e Fraude Fiscal - Ana Paula Rocha

Enviado por

joaombalves94Direitos autorais:

Formatos disponíveis

Facturas falsas, burla tributária e fraude fiscal

– Notas sobre o concurso de normas e a (falta de) unidade do sistema

jurídico-penal –

Ana Paula Rocha (*)

1. Introdução

Historicamente, o entendimento da doutrina e da jurisprudência sobre os

conceitos de concurso de crimes e de concurso de normas em Direito Penal

nunca foi totalmente pacífica.

Tratando-se de um tema importante e complexo da Teoria Geral deste ramo

do Direito – e assumindo-se, aliás, como um “intrincado capítulo do direito

criminal”, como tão bem o apelidou Eduardo Correia1 – a problemática do

concurso levanta, ainda hoje, plúrimas questões sobre as quais importa reflectir.

Em concreto, entendemos que se revela pertinente abordar algumas das

questões que se colocam a respeito do concurso entre o tipo legal de falsificação

de documentos e os tipos legais de burla tributária e de fraude fiscal,

respectivamente.

Sabendo-se que a discussão em torno deste tema assume um elevado interesse

prático desde a década de 1980 (altura em que se tornou muito comum a emissão

de facturas falsas com o intuito de reduzir a tributação em sede do Imposto sobre

o Rendimento das Pessoas Colectivas ou do Imposto sobre o Rendimento das

Pessoas Singulares e originar, concomitantemente, um reembolso de Imposto

sobre o Valor Acrescentado), importa hoje, mais de três décadas depois,

*

Doutoranda em Direito na UCP – Porto. Assistente técnica da Vice-Presidente da Secção de

Contencioso Tributário do STA. Docente convidada no ISCAP. As considerações aqui expostas são

apenas da minha responsabilidade.

1

1993, p. 198.

Online, maio de 2018 | 1

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

compreender as alterações legislativas, analisar os contributos doutrinais e

perceber os desenvolvimentos jurisprudenciais ocorridos desde então.

Começando por deter a nossa atenção nas diversas concepções que, no nosso

ordenamento jurídico-penal, fundam a distinção entre o concurso de crimes e o

concurso de normas, procuraremos, depois, analisar de forma tão completa

quanto possível aqueles desenvolvimentos, examinando de forma crítica as

soluções que hoje, entre nós, se encontram consagradas – em particular, a

divergência de soluções consagradas no Direito Penal Comum e no Direito Penal

Tributário a este respeito.

2. Do concurso de crimes ao concurso de normas

2.1. A tese de Eduardo Correia

Afastando-se da concepção naturalística de Mayer, Megzer e Liszt, nos

termos da qual a unidade ou pluralidade de crimes deveria ser determinada pelo

número de acções praticadas pelo agente2, Eduardo Correia gizou uma concepção

que serviu de base à construção do actual artigo 30.º do Código Penal e que –

como examinaremos adiante –encontra eco na jurisprudência do Supremo

Tribunal de Justiça fixada para o Direito Penal Comum a este respeito.

Para Eduardo Correia, “pluralidade de crimes significa pluralidade de valores

jurídicos negados”3, ou seja, estaremos perante uma pluralidade de infracções

sempre que sejam diversos os tipos legais de crime violados por serem, nessa

hipótese, também diversos os bens ou valores jurídicos-criminais lesados. A razão

teleológica para determinar os crimes efectivamente cometidos encontra-se,

assim, na referência aos bens jurídicos que são efectivamente violados.

Sem prescindir, e “afirmando que o conceito de crime não se esgota na sua

ilicitude, [devendo também ser atribuído um] papel de destaque à culpa”4, Eduardo

2

João Costa Andrade, 2009, p. 26.

3

Eduardo Correia, 1993, p. 200.

4

Ana Raquel Mendes, 2013, p. 11.

Online, maio de 2018 | 2

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

Correia propugna que a determinação da pluralidade de crimes pode ainda

decorrer, necessariamente, da pluralidade de juízos de censura dirigidos ao

agente, por se verificar que “o juízo concreto de reprovação tenha de ser formulado

várias vezes em relação a actividades subsumíveis a um mesmo tipo legal de

crime”5.

E é esta teoria, na sua dupla dimensão (tipo de crime e conduta culposa), que

hoje se encontra patente no n.º 1 do artigo 30º do Código Penal, que consagra um

princípio geral de solução para a determinação da unidade ou pluralidade de

crimes: o número de crimes determina-se pelo número de tipos de crime

efectivamente cometidos, ou pelo número de vezes que o mesmo tipo de crime

for preenchido pela conduta do agente.

Sucede, porém, e como bem observa Eduardo Correia, que “a violação de

várias disposições pode só aparentemente indicar o preenchimento de vários tipos e

a correspondente pluralidade de infracções”6. Nestas situações não existe um

efectivo concurso de crimes mas, apenas, um concurso de normas7: apesar de

existirem várias normas potencialmente aplicáveis a um mesmo facto, só uma

dessas normas deve ser efectivamente aplicável, por prevalecer sobre as outras e

excluir a respectiva aplicação8- 9.

Ora, para Eduardo Correia, apenas estaremos perante um concurso de normas

quando esteja em causa o preenchimento de vários tipos legais que preservam o

mesmo bem jurídico ou os mesmos valores jurídicos. De onde necessariamente

resulta, de acordo com esta teoria, que o princípio ne bis in idem10 apenas poderá

5

Eduardo Correia, 1993, p. 201. O Autor ensina ainda (1993, p. 198) que o concurso de crimes é real

ou efectivo quando o agente pratica vários actos que preenchem autonomamente vários crimes ou

várias vezes o mesmo crime (pluralidade de acções) e é ideal quando através de uma mesma acção

se violam normas penais ou a mesma norma repetidas vezes (unidade de acção).

6

Eduardo Correia, 1993, p. 203.

7

Manuel Cavaleiro de Ferreira, 1992, p. 525. O concurso de normas é também designado pela

doutrina de concurso aparente, legal ou impróprio.

8

Germano Marques da Silva, 2001 A, pp. 326, 327 e 329.

9

Para Helena Moniz, 2010, p. 462, o artigo 30.º, n.º 1 “apenas abrange o concurso efectivo de

crimes”, não sendo apto a resolver as questões de concurso aparente.

10

O princípio ne bis in idem encontra a sua consagração legal no artigo 29.º, n.º 5 da Constituição

da República Portuguesa. De um ponto de vista substancial ou material, este princípio determina

ser inadmissível que “duas ou mais normas disputem, com igual autoridade, a sua aplicação ao

Online, maio de 2018 | 3

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

ser violado quando se aplicam duas normas em conflito aparente cujos bens

jurídicos tutelados sejam os mesmos.

2.2. A tese de Figueiredo Dias

Afastando-se de uma concepção naturalística centrada na acção e de uma

concepção “normativista” centrada no tipo legal de crime, Figueiredo Dias propõe

um critério fundado no sentido de ilicitude jurídico-penal do comportamento

global do agente como centro nevrálgico da distinção entre a unidade e

pluralidade de crimes – e que hoje funda, como teremos oportunidade de

demonstrar adiante, a solução consagrada Regime Geral das Infracções

Tributárias (“RGIT”) para o problema em discussão.

Para Figueiredo Dias, importa atender ao “substrato de vida dotado de um

sentido negativo de valor jurídico-penal”11, razão pela qual a determinação de uma

unidade ou pluralidade de crimes no caso concreto far-se-á através da análise da

existência (ou não) de vários sentidos de ilicitude típica no comportamento do

agente.

Dito de outro modo, para que o concurso de crimes seja efectivo na

concepção de Figueiredo Dias, o comportamento do agente globalmente

analisado tem de revelar plúrimos sentidos de ilícito, autónomos entre si, que

implicam a aplicação em concreto de uma pluralidade de normas jurídico-penais

típicas (sem que exista, nessa medida, uma violação do princípio ne bis in idem)12.

E o que decorre, desta tese, para o concurso aparente?

Para Figueiredo Dias, são integrados na categoria do concurso aparente

aqueles casos em que se verifica uma pluralidade de normas concretamente

aplicáveis, mas em que “os sentidos singulares de ilicitude típica presentes no

comportamento global se conexionam, se intercessionam ou parcialmente se

mesmo facto. Para evitar a perplexidade ou a intolerável solução pelo bis in idem, o direito penal

(como o direito em geral) dispõe de regras, explícitas ou implícitas, que previnem a possibilidade de

conflitos de normas no seu seio” (Germano Marques da Silva, 2001 A, pp. 325 e 326).

11

Figueiredo Dias, 2007, p. 988.

12

João Costa Andrade, 2009, p. 189.

Online, maio de 2018 | 4

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

cobrem, de forma tal que, em definitivo, se deve concluir que aquele

comportamento é dominado por um único sentido de desvalor jurídico-social”13.

Portanto, para o Autor, o concurso aparente não se manifesta apenas quando

os tipos violados protegem o mesmo bem jurídico (ou os mesmos bens jurídicos)

mas, ao invés, quando os tipos violados ou a conduta praticada revelam uma

conexão inexorável entre si (avançando o Autor com diversas hipóteses neste

sentido, tais como o critério da unidade de sentido de acontecimento ilícito

global-final, o critério do crime instrumental ou crime-meio, o critério da

unidade de desígnio criminoso, o critério da conexão espácio-temporal das

realizações típicas ou o critério da concorrência de sentidos dos ilícitos realizados

e da determinação do sentido de ilícito absolutamente dominante)14.

Neste mesmo sentido se pronuncia Helena Moniz15. Nas palavras desta

Autora, “sempre que não se verificar [uma] pluralidade de resoluções criminosas,

isto é, sempre que existir uma unidade de resolução criminosa não podemos

concluir que estamos perante um concurso efectivo de crimes, ou seja, uma

pluralidade de infracções. (…) haverá factos que, quando analisados isoladamente,

podem preencher uma pluralidade de tipos; no entanto, estes diversos tipos legais

de crime estão numa relação de exclusão e/ou subordinação. É o que se verifica no

caso do concurso legal ou aparente de infracções”.

2.3. Especialidade, subsidiariedade e consumpção

Terminada esta breve análise substancial às (principais) teorias que, em

nosso ver, sustentam o concurso aparente no ordenamento jurídico-penal

português, importa agora deter a nossa atenção nos concretos processos

metodológicos que permitirão conduzir à reprovação exaustiva de uma conduta

ilícita por uma das leis penais que se encontram em conflito (ao abrigo do

princípio ne bis in idem).

13

Figueiredo Dias, 2009, 43/ § 11.

14

A este respeito vide também Ana Raquel Mendes, 2013, pp. 55 e 56 e Helena Moniz, 2011, pp. 341

e 342.

15

Helena Moniz, 2010, pp. 463 e 467.

Online, maio de 2018 | 5

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

No concurso aparente, existindo várias normas aparentemente aplicáveis à

conduta do agente, conclui-se pela prevalência de apenas uma das normas e pela

exclusão das demais, como resultado “de um processo metodológico formal, que

afasta as normas incriminadoras da sua interacção com o caso e de algum modo as

converte em pólos de relações lógicas, a dilucidar em abstracto”16.

De acordo com a doutrina maioritária em Portugal17, são regras de

especialidade, subsidiariedade ou consumpção que determinam esta aplicação.

Na relação de especialidade, lex specialis derogat legi generali, uma vez que a

norma especial absorve os elementos essenciais do tipo abstractamente aplicável,

distinguindo-se deste por conter elementos adicionais, relativos ao facto ou ao

próprio agente18.

Nas hipóteses de subsidiariedade, encontramo-nos perante uma relação lógica

de sobreposição em que lex primaria derogat legi subsidiariae – ou seja, um dos

tipos legais de crime apenas deve ser aplicado de forma auxiliar, isto é, sempre

que não existir outro tipo legal abstractamente aplicável que comine pena mais

grave para aquele facto19. A subsidiariedade pode ser expressa ou implícita. Será

expressa sempre que o próprio legislador introduza uma ressalva explícita no

texto da lei visando a restringir a aplicação de um dos tipos legais de crime20-21 e

será implícita sempre que, apesar do silêncio do legislador, verifica-se a

16

Cristina Líbano Monteiro, 2015, p. 214.

17

Para uma análise completa da distinção entre estas figuras vide José Lobo Moutinho, 2005 e

Germano Marques da Silva, 2001 A, pp. 329 a 336.

18

Eduardo Correia, 1993, p. 205 e Figueiredo Dias, 2007, pp. 994 e 995.

19

A figura da subsidiariedade não é isenta de críticas. Eduardo Correia, 1993, p. 206 não

reconhecia qualquer “utilidade” à figura, referindo que “no que toca à subsidiariedade expressa, por

ser evidente que nada se adianta com ela para o problema do concurso; quanto à tácita porque ela

vem afinal, quando válida, a coincidir com o princípio da consunção”.

20

Ana Raquel Soares Mendes, 2013, p. 54. A respeito da subsidiariedade expressa, José Lobo

Moutinho (2005, pp. 858 e 859) explica “que a ressalva visa prevenir um caso que excede aquilo que

a norma incriminadora ressalvante está preparada para regular exaustivamente e, pois, a que se

aplica exclusivamente. Por isso, é sempre certo que ela se lhe não aplica directamente (o que não

significa que ela não mantenha quanto a esses casos um certo sentido). E é também evidente (e

também admitido em qualquer das hipóteses) que a esse caso se aplicará sempre, de alguma

maneira, a norma que estabelece a pena mais grave”.

21

De acordo com João Costa Andrade, 2009, p. 177, a subsidiariedade expressa pode ainda

subdividir-se em especial ou geral, consoante a ressalva nomeie o tipo legal aplicável de forma

específica ou não, respectivamente.

Online, maio de 2018 | 6

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

coexistência de diversos tipos legais de crime que configuram formas mais ou

menos intensivas de protecção de um mesmo ou dos mesmos bens jurídicos

(como forma de alargamento ou reforço da tutela do sistema jurídico-penal)22.

Por fim, na consumpção, major absorbet minorem ou lex consumens derogat

legi consumptae. Seguindo a noção proposta por Germano Marques da Silva23,

estamos perante uma situação de consumpção quando “o crime previsto por uma

norma (consumida) não passa de uma fase de realização do crime previsto por

outra (consumptiva) ou é uma forma normal de transição para o último (crime

progressivo). O crime previsto pela norma consumptiva representa a etapa mas

avançada na efectuação do malefício, aplicando-se então o princípio de que major

absorbet minorem24-25.

3. Fraude fiscal, burla tributária e falsificação de documentos fiscais no

RGIT

Compreendidas as diferentes posições esgrimidas em Portugal a respeito do

concurso de normas e compreendidos, de igual forma, os processos

metodológicos aptos a resolver tais situações, importa agora deter a nossa

22

Figueiredo Dias, 2007, p. 999.

23

2001 A, p. 337.

24

Tecendo duras críticas à admissibilidade de consumpção, vide Nuno Vinagre, 2011, pp. 76 e 77,

para quem “a aceitação sem reservas do princípio da consumpção envolve também a ideia de que

parte do comportamento delituoso não recebe qualquer reacção jurídica. Será que a apenas um tipo

legal de crime pode responder adequadamente à ofensa efectuada noutro tipo legal de crime? Não

deverá, por isso, o princípio da consumpção valer apenas para casos extremos que não envolvam

bens jurídicos eminentemente pessoais? Com efeito, nesses casos, entendemos que face à natureza

eminentemente pessoal dos bens jurídicos violados, nenhuma norma poderá ser excluída, pois não

se esgota o desvalor das várias acções típicas, pelo que nesses casos a opção mais justa será

defender o concurso efectivo”.

Duarte D’ Almeida, 2004, p. 137 também critica a concepção tradicional da consumpção, por

considerar que a esta categoria e aos critérios que lhe são inerentes subjaz uma inaceitável

violação da legalidade criminal, visto que a “arrevesada” construção da aparência, por punir

apenas um dos crimes, é uma solução supostamente mais justa, mas dogmaticamente nada

rigorosa.

25

No seio desta figura, importa ainda aludir a um dos maiores problemas do concurso de crimes –

a “consumpção impura”. Para Eduardo Correia, tratam-se de “casos em que a lei descreve um tipo

de crime que só se distingue de outro por uma circunstância tal que apenas se pode admitir tê-la

querido o legislador como circunstância agravante, verificando-se que a pena para ele cominada é

inferior à do tipo fundamental”. Figueiredo Dias (2007, p. 105), defende uma “cisão teorética entre a

norma de comportamento e a norma de sanção”.

Online, maio de 2018 | 7

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

atenção, em concreto, nas relações de concurso entre o tipo legal de falsificação

de documentos fiscalmente relevantes e a burla tributária e a fraude fiscal,

respectivamente.

Ora, as falsas declarações, a falsificação ou a viciação de documento

fiscalmente relevante ou a utilização de outros meios fraudulentos como meios

para realizar a fraude fiscal ou a burla tributária como crime-fim não são hoje

puníveis autonomamente, diferentemente do que se tem entendido para a burla

em geral, onde se defende a existência de concurso real ou efectivo de crimes26.

Com efeito, e nos termos do Acórdão de Fixação de Jurisprudência do

Supremo Tribunal de Justiça n.º 10/2013, de 10 de Outubro de 2013 (que segue a

jurisprudência fixada nos Acórdãos de Fixação de Jurisprudência de 19 de

Fevereiro de 1992 e 8/2000 de 4 de Maio de 2000), no caso de a conduta do

agente preencher as previsões do tipo legal de falsificação de documentos

(previsto e punido pelo artigo 256º, nº 1, alínea a) do Código Penal) e do tipo legal

de burla (previsto e punido pelo artigo 217º, nº 1 do mesmo Código), verifica-se

um concurso real ou efectivo de crimes não violador do princípio ne bis in idem27.

O argumento apresentado como incontornável na tese que afasta a possibilidade

de consumpção está na diversidade dos bens jurídicos tutelados nas duas

incriminações – seguindo-se, portanto, a tese de Eduardo Correia que tivemos

oportunidade de abordar previamente.

Porém, e espelhando a própria divergência doutrinal e jurisprudencial ainda

existente a este respeito, o Acórdão de Fixação de Jurisprudência do Supremo

Tribunal de Justiça n.º 10/2013, de 10 de Outubro de 2013 contou com três votos de

vencido (Conselheiro Eduardo Maia Costa, Conselheiro Raul Borges e

Conselheiro Manuel Joaquim Braz).

26

Jorge Lopes de Sousa e Manuel Simas Santos, 2008, p. 623.

27

De notar que a conformidade constitucional deste entendimento (designadamente, no que se

refere ao respeito pelo princípio ne bis in idem) foi validada pelo Tribunal Constitucional no

Acórdão n.º 303/2005, de 08-06-2005, processo n.º 242/2005, da 3.ª Secção (publicado no Diário da

República, II Série, n.º 150, de 05-08-2005) e no Acórdão do Tribunal Constitucional n.º 375/2005,

de 07-07-2005, processo n.º 337/2005, da 2.ª Secção (publicado no Diário da República, II Série, n.º

182, de 21-09-2005).

Online, maio de 2018 | 8

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

Urge, pois, determos a nossa atenção nesta questão, ponderando a solução

alcançada ao nível do Direito Penal Tributário. De forma a fazê-lo de forma

adequada, comecemos por fazer uma singela incursão por estes tipos legais de

infracções tributárias.

3.1. Brevíssimas notas sobre os concretos tipos de infracções em análise

A respeito do tipo legal de burla tributária, previsto e punido nos termos do

artigo 87.º do RGIT, diremos, com Isabel Marques da Silva, que se trata de um

crime de dano, punível com as mesmas penas que a burla comum, “que pressupõe

a utilização de meios fraudulentos, em princípio não autonomamente puníveis, que

têm de determinar a administração tributária ou a administração da segurança

social a efectuar atribuições patrimoniais das quais resulte o enriquecimento do

agente ou de terceiro”28.

No que se refere à fraude fiscal, trata-se de um tipo legal de crime que pune

as condutas ilegítimas destinadas a alcançar a não liquidação, entrega ou

pagamento da prestação tributária ou a obtenção indevida de benefícios fiscais,

reembolsos ou outras vantagens patrimoniais susceptíveis de causarem

diminuição das receitas tributárias, podendo ocorrer através da ocultação ou

alteração de factos ou valores e da celebração de negócios simulados.

As condutas ilegítimas que integram o tipo de fraude fiscal não são puníveis

se a vantagem patrimonial ilegítima for inferior a EUR 15.000. Sendo superior, a

fraude fiscal é punida na sua forma simples (artigo 103.º do RGIT), a não ser que

se verifique uma seguintes situações – caso em que a fraude fiscal é punida na sua

forma qualificada (artigo 104.º do RGIT):

1. Quando se verificar a acumulação de mais de uma das circunstâncias

previstas no n.º 1 do artigo 104.º do RGIT29;

28

Isabel Marques da Silva, 2007, pp. 79 e 118.

29

Tais circunstâncias são as seguintes:

a) O agente se tiver conluiado com terceiros que estejam sujeitos a obrigações acessórias para

efeitos de fiscalização tributária;

b) O agente for funcionário público e tiver abusado gravemente das suas funções;

Online, maio de 2018 | 9

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

2. A fraude tiver lugar mediante a utilização de facturas ou documentos

equivalentes por operações inexistentes ou por valores diferentes ou ainda

com a intervenção de pessoas ou entidades diversas das da operação

subjacente (artigo 104.º, n.º 2, alínea a) do RGIT); ou

3. A vantagem patrimonial for de valor superior a EUR 50.000 (artigo 104.º,

n.º 2, alínea b) do RGIT).

O tipo legal de falsificação de documentos fiscais, previsto e punido nos

termos do artigo 118.º do RGIT, é uma contra-ordenação tributária30 que visa

punir as condutas ilegítimas destinadas a falsificar, viciar, ocultar, destruir ou

danificar elementos fiscalmente relevantes (em concurso aparente com o crime

de fraude fiscal) e as condutas destinadas a utilizar, alterar ou viciar programas,

dados ou suportes informáticos, necessários ao apuramento e fiscalização da

situação tributária do contribuinte (com o objectivo de obter vantagens

patrimoniais susceptíveis de causarem diminuição das receitas tributárias).

Encontrando-se o artigo 118.º do RGIT especificamente direccionado para a

punição da falsificação de documentos fiscalmente relevantes, importa salientar

que a falsificação de outros tipos de documentos (que, por facilidade de

exposição, iremos designar de “documentos comuns”) é uma conduta prevista e

punível nos termos do artigo 256.º do Código Penal31.

c) O agente se tiver socorrido do auxílio do funcionário público com grave abuso das suas

funções;

d) O agente falsificar ou viciar, ocultar, destruir, inutilizar ou recusar entregar, exibir ou

apresentar livros, programas ou ficheiros informáticos e quaisquer outros documentos ou

elementos probatórios exigidos pela lei tributária;

e) O agente usar os livros ou quaisquer outros elementos referidos no número anterior

sabendo-os falsificados ou viciados por terceiro;

f) Tiver sido utilizada a interposição de pessoas singulares ou colectivas residentes fora do

território português e aí submetidas a um regime fiscal claramente mais favorável;

g) O agente se tiver conluiado com terceiros com os quais esteja em situação de relações

especiais.

30

O RGIT consagra dois tipos de infracções tributárias: os crimes e as contra-ordenações (vide,

neste sentido, o artigo 2.º daquele diploma legal).

31

Pela sua importância, aqui reproduzimos o n.º 1 deste preceito legal: “Quem, com intenção de

causar prejuízo a outra pessoa ou ao Estado, de obter para si ou para outra pessoa benefício

ilegítimo, ou de preparar, facilitar, executar ou encobrir outro crime:

a) Fabricar ou elaborar documento falso, ou qualquer dos componentes destinados a corporizá-lo;

b) Falsificar ou alterar documento ou qualquer dos componentes que o integram;

Online, maio de 2018 | 10

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

3.2. O concurso aparente no RGIT – evolução histórica e consagração legal

actual

O Regime Jurídico das Infracções Fiscais não Aduaneiras32 previa o tipo legal

de fraude fiscal no respectivo artigo 23.º, mas não previa qualquer tipo legal

específico de burla tributária ou de falsificação de documentos fiscais (estes tipos

legais de crime eram punidos na sua forma “comum”, isto é, por via da aplicação

dos tipos legais de burla e de falsificação de documentos previstos e punidos pelo

Código Penal).

Concomitantemente, na vigência do RJIFNA foram várias as querelas

doutrinais e jurisprudenciais suscitadas a propósito da aplicação (ou não

aplicação) do carácter especial do RGIT face ao Código Penal, o que assumiu

especial relevo nos malogrados processos criminais associados à emissão de

facturas falsas.

Ora, o Acórdão de Fixação de Jurisprudência n.º 3/2003, de 7 de Maio de

200333 veio desempenhar um papel muito importante neste contexto, fixando

como Jurisprudência que na vigência do RJIFNA “não se verifica concurso real

entre o crime de fraude fiscal, previsto e punido pelo artigo 23° daquele RJIFNA, e os

crimes de falsificação e de burla, previstos no Código Penal, sempre que estejam em

causa apenas interesses fiscais do Estado, mas somente concurso aparente de

normas com prevalência das que prevêem o crime de natureza fiscal” (nosso

sublinhado). Ou seja, nos termos deste Acórdão de Fixação de Jurisprudência,

não só deveria considerar-se que o preenchimento dos tipos legais de fraude

fiscal, burla e falsificação de documentos se encontravam numa situação de

c) Abusar da assinatura de outra pessoa para falsificar ou contrafazer documento;

d) Fizer constar falsamente de documento ou de qualquer dos seus componentes facto juridicamente

relevante;

e) Usar documento a que se referem as alíneas anteriores; ou

f) Por qualquer meio, facultar ou detiver documento falsificado ou contrafeito;

é punido com pena de prisão até três anos ou com pena de multa”.

32

Doravante, “RJIFNA”, diploma legal aprovado pelo Decreto-Lei n.° 20-A/90, de 15 de Janeiro que

precedeu o RGIT.

33

Publicado no Diário da República, I Série, 157, de 10 de Julho de 2003.

Online, maio de 2018 | 11

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

concurso aparente, como deveria dar-se relevo ao tipo de fraude fiscal, por

relação de especialidade.

Mais tarde, com a aprovação e a entrada em vigor do RGIT, o legislador

tributário deu, a nosso ver, dois passos importantes na clarificação (em termos de

direito positivo) desta questão, uma vez que:

− Consagrou expressamente a especialidade do Direito Penal Tributário face

ao Direito Penal Comum; e

− Procedeu à consagração legal das infracções de burla tributária e

falsificação de documentos fiscais (a par da fraude fiscal), reconhecendo

expressamente que a prática de uma infracção de falsificação de documentos

como meio ou como instrumento utilizado para a prática de um crime de fraude

fiscal ou de um crime de burla tributária não pode ser punido autonomamente,

na medida em que esses tipos legais apenas se encontram numa situação de

concurso aparente (e não numa situação de concurso efectivo).

Detenhamos um pouco a nossa atenção nestas duas questões.

No que se refere à relação de especialidade do Direito Penal Tributário face

ao Direito Penal Comum, assume especial relevância o artigo 10.º do RGIT que

com a epígrafe “especialidade das normas tributárias e concurso de infracções”

determina que aos responsáveis pelas infracções previstas no RGIT são somente

aplicáveis as sanções cominadas nas respectivas normas, desde que não tenham

sido efectivamente cometidas infracções de outra natureza.

Acompanhamos Isabel Marques da Silva e reconhecemos que este preceito

legal serve dois fins: “enunciar o princípio para a resolução do conflito aparente de

normas penais – o da especialidade das normas tributárias –, e remeter para a

legislação subsidiariamente aplicável, o Código Penal, a matéria do concurso de

crimes, sendo, pois, por aplicação das regras do n.º 1 do artigo 30.º do Código Penal

Online, maio de 2018 | 12

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

que se terá de determinar-se se foram efectivamente cometidas infracções de outra

natureza (não tributária)”34.

Neste sentido, e relatando que o propósito de especialidade das normas

tributárias relativamente aos tipos incriminadores comuns “mereceu geral

aplauso”, Germano Marques da Silva35 confessa a sua incerteza de que esse

propósito “tenha sido clara e suficientemente expresso no art. 10.º do RGIT. Por

isso que, para evitar eventuais deficiências de redacção daquele artigo, foram

acrescentados” o n.º 4 do art. 87.º para a burla tributária36 e o n.º 4 do art. 104.º37

para a fraude qualificada, esclarecendo-se que “todas estas normas pretendem

deixar clara a especialidade das normas de direito penal tributário”.

Esta relação de especialidade – que apoiamos – tem hoje eco na

jurisprudência dos Tribunais Superiores. Como se pode ler no Acórdão do

Tribunal da Relação do Porto proferido a 6 de Fevereiro de 2013 no âmbito do

Processo n.º 257/07.6IDPRT.P1, “todos os dados do regime legal, com o amplo

apoio da doutrina e da jurisprudência, apontam no sentido de toda a conduta

ilegítima que vise a obtenção de vantagens fiscais - isto é, toda a conduta apta a

violar bens jurídicos tutelados por normas criminais fiscais - só poder ser

sancionada no âmbito das normas de direito criminal fiscal, estando arredada a

aplicação das normas de direito penal comum sempre que aquela conduta não vise

outros objectivos que não sejam os que aquelas normas visam”.

34

Isabel Marques da Silva, 2007, pp. 69 e 70. Jorge Lopes de Sousa e Manuel Simas Santos, 2008, p.

117 referem, com relevância, que este preceito legal procede à proclamação formal do carácter

especial do RGIT face ao Código Penal, nos casos em que exista um concurso aparente de normas.

35

2001 B, p. 62.

36

Nos termos do n.º 4 do artigo 87.º do RGIT, “as falsas declarações, a falsificação ou viciação de

documento fiscalmente relevante ou a utilização de outros meios fraudulentos com o fim previsto

no n.º 1 não são puníveis autonomamente, salvo se pena mais grave lhes couber”.

37

Nos termos do n.º 4 do artigo 104.º do RGIT, “os factos previstos nas alíneas d) e e) do n.º 1 do

presente preceito [isto é, quando o agente falsificar ou viciar, ocultar, destruir, inutilizar ou

recusar entregar, exibir ou apresentar livros, programas ou ficheiros informáticos e quaisquer

outros documentos ou elementos probatórios exigidos pela lei tributária e quando o agente usar os

livros ou quaisquer outros elementos referidos no número anterior sabendo-os falsificados ou

viciados por terceiro] com o fim definido no n.º 1 do artigo 103.º não são puníveis autonomamente,

salvo se pena mais grave lhes couber”.

Online, maio de 2018 | 13

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

Não obstante, importa atentar na seguinte circunstância: o n.º 4 do artigo 87.º

e o n.º 3 do artigo 104.º excepcionam a impossibilidade de aplicação da regra da

consumpção sempre que o tipo legal consumido preveja uma pena mais grave

que seja aplicável àquela conduta ilegítima. Ou seja, as penas tipificadas naquelas

normas aplicam-se salvo se a lesão do bem instrumental for punida de forma

mais grave do que a lesão do interesse tutelado pela norma tributária.

Como explica Isabel Marques da Silva38, estamos perante um caso de

subsidiariedade explícita, que encontra o seu exemplo paradigmático no contexto

dos processos-crime por “facturas falsas”, em que o crime de falsificação de

documento é um meio para o cometimento do crime de fraude fiscal ou de burla.

Por outro lado, e no que se refere ao concurso aparente entre a falsificação

de documentos fiscalmente relevantes e a burla tributária ou a fraude fiscal39, o

Autor do Anteprojecto do RGIT refere que a razão para a consagração legal desta

solução “é clara. Tendo-se ajustado as penas aplicáveis, e nalguns tipos com

agravamentos significativos, pareceu que não se deviam punir autonomamente os

crimes instrumentais, ainda que o bem jurídico protegido possa ser eventualmente

diverso do tutelado pela norma fiscal incriminadora (…). Solução que, aliás,

preconizo também para o direito penal comum” 40.

Concordamos.

Com efeito, acompanhamos Paulo Pinto de Albuquerque41 que,

pronunciando-se em termos gerais (não especificamente para o campo do direito

penal tributário tributário) refere que “há concurso aparente (consunção) entre o

crime de falsificação de documento e o crime de burla ou qualquer outro crime que

38

2007, pp. 123 e 124.

39

Que, na parte geral, encontra-se desde logo expresso no n.º 3 do artigo 2.º, nos termos do qual

“Se o mesmo facto constituir simultaneamente crime e contra-ordenação, o agente será punido a

título de crime, sem prejuízo da aplicação das sanções acessórias previstas para a contra-

ordenação”. Este preceito é especialmente relevante no contexto do tema em análise,

considerando que a falsificação de documentos fiscalmente relevantes é uma contra-ordenação,

ao passo que a burla tributária e a fraude fiscal são crimes.

40

Germano Marques da Silva, 2001 B, p. 62.

41

Paulo Pinto de Albuquerque, 2010, p. 757.

Online, maio de 2018 | 14

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

tenha sido preparado, facilitado, executado ou encoberto por intermédio de

documento falso”.

Tal como este Autor, e na senda de Figueiredo Dias42, entendemos que estas

hipóteses devem ser abrangidas pelo “critério do crime instrumental ou crime-

meio”, desde que se observem duas considerações fundamentais: “o acto de

falsificação deve ser levado a cabo unicamente no contexto situacional da

realização do crime-fim, e de nele esgotar a sua danosidade social; e a de a

falsificação constituir já uma parte do ilícito de burla” ou de fraude fiscal43.

Numa palavra: No âmbito do crime de fraude fiscal e de burla tributária, só

há unidade de resolução criminosa quando o processo (ou o meio) de cometer o

crime e as pessoas com as quais o crime é cometido (ainda que por largos período

de tempo) sejam os mesmos. De outro modo, há pluralidade de crimes, pois são

também plurais os modos de execução do crime, que se revelam perfeitamente

autónomos44.

4. Conclusão

Conforme tivemos oportunidade de expor ao longo da nossa análise, o tema

jurídico-penal associado ao concurso entre o tipo legal de falsificação de

documentos e os tipos legais de burla tributária e de fraude fiscal

(respectivamente) é um tema muito rico, alimentado de forma quase ímpar por

evoluções legislativas e por contributos doutrinais e jurisprudenciais que importa

analisar a este respeito.

Da nossa parte, e conforme tivemos oportunidade de denotar ao longo da

nossa exposição, entendemos que perante a existência de uma unidade de

resolução criminosa é imperativa a conclusão de que estamos perante um

concurso aparente (e não efectivo) de normas criminais.

42

Figueiredo Dias, 2007, p. 113.

43

No mesmo sentido, Figueiredo Dias e Costa Andrade, RPCC, pp. 95 e 96 e Helena Moniz 2000,

pp. 465 a 467.

44

Neste mesmo sentido, vide o Acórdão do Tribunal da Relação do Porto, proferido a 19 de

Fevereiro de 2014 no âmbito do Processo n.º 1048/08.2TAVFR.P4.

Online, maio de 2018 | 15

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

Também nós, tal como Figueiredo Dias, Helena Moniz e Paulo Pinto

d’Albuquerque, defendemos um critério fundado no sentido de ilicitude jurídico-

penal do comportamento global do agente como centro nevrálgico da distinção

entre a unidade e pluralidade de crimes.

Os meios não justificam os fins. Mas são os meios que suportam o fim, que o

condicionam, que o elevam até à sua concretização. Se o meio existe, tão-

somente, como forma de concretizar um fim, então o meio haverá de se revelar,

meramente, como um factor subsidiário ou dependente do sentido global da

conduta – sendo este sentido que, em si mesmo, revela um sentido de ilícito

dominante ou principal que deverá ser punido.

Nesta medida, se a falsificação faz parte da resolução criminosa que conduziu

à prática do crime de burla tributária ou de fraude fiscal, então o comportamento

global é dominado por um único sentido autónomo de ilicitude. Nessa medida, a

falsificação integra de forma inexorável a burla ou a fraude, não podendo, como

referia o Conselheiro Bernardo Guimarães Fisher de Sá Nogueira no voto de

vencido aposto no Acórdão de Uniformização de Jurisprudência do Supremo

Tribunal de Justiça n.º 8/2000, “ser autonomizada, em relação [aos crimes] de que

faz parte, sob pena de violação do princípio constitucional de non bis in idem".

Sendo este o critério que hoje funda as soluções de especialidade e de

consumpção erigidas no RGIT, manifestamos igualmente a nossa concordância

com essas soluções. Nessa medida, lamentamos que as soluções consagradas no

RGIT não tenham reflexo ao nível do entendimento jurisprudencial neste

contexto no seio do Direito Penal Comum – não só porque as alterações

legislativas mais recentes parecem indicar nesse sentido (em particular, as

alterações introduzidas na Lei n.º 59/2007 no tipo legal de falsificação de

documentos) mas, também, porque uma alteração a esse nível teria importantes

reflexos ao nível da unidade do sistema jurídico-penal.

Online, maio de 2018 | 16

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

Bibliografia Essencial

− ALBUQUERQUE, Paulo Pinto de (2010), “Comentário do Código Penal à Luz

da Constituição da Republica e da Convenção Europeia dos Direitos do

Homem”, 2ª edição actualizada, Universidade Católica Portuguesa

− ANDRADE, João Costa (2009), “Da Unidade e Pluralidade de Crimes”, Coimbra

− CORREIA, Eduardo (1963), “A teoria do concurso em direito criminal: a

unidade e pluralidade de infracções; caso julgado e poderes de cognição do

juiz”, Coimbra, Almedina

− CORREIA, Eduardo (1993), “Direito Criminal - Tomo II”, Livraria Almedina,

Coimbra

− FERREIRA, Manuel Cavaleiro de (1992), “Lições de Direito Penal, Parte Geral I

(A Lei Penal e a teoria do crime no Código Penal de 1982)”, Lisboa: Editorial

Verbo, 4.ª Ed.

− FIGUEIREDO DIAS e COSTA ANDRADE, “O crime de fraude fiscal no novo

direito penal tributário português (Considerações sobre a factualidade típica e

o concurso de infracções)”, RPCC, Ano 6, fascículo 1

− FIGUEIREDO DIAS (2007), “Direito Penal, Parte Geral – Tomo I”, Coimbra

Editora, 2ª edição

− FIGUEIREDO DIAS (2009), “Direito Penal, Parte Geral – Tomo II”, Coimbra

Editora, 2.ª edição

− MARQUES DA SILVA, Germano (2009), “Direito Penal Tributário – Cátedra

Professor Doutor António de Sousa Franco”, Lições policopiadas ao ano escolar

2009-2010 do Mestrado em Direito Penal na Escola de Direito do Porto da

Universidade Católica Portuguesa, Fevereiro de 2009

− MARQUES DA SILVA, Germano (2001 A), “Direito Penal Português, Parte

Geral, Tomo I – Introdução e Teoria da Lei Penal”, Verbo Editora, 2.ª Edição

Revista

Online, maio de 2018 | 17

Facturas falsas, burla tributária e fraude fiscal…

Ana Paula Rocha

− MARQUES DA SILVA, Germano (2001 B), “Notas sobre o regime geral das

infracções tributárias” in Direito e Justiça – Revista da Faculdade de Direito da

Universidade Católica Portuguesa, Volume XV, Tomo II

− MARQUES DA SILVA, Isabel (2007), “Regime Geral das Infrações Tributárias”,

Cadernos IDEFF, n.º 5, 2.ª Edição, Almedina, Coimbra, 2007

− MENDES, Ana Raquel Soares Mendes (2013), “Crime continuado e concurso de

crimes: a relevância jurídico-penal da culpa e da liberdade na legitimação do

discurso criminalizador da continuação criminosa”, Dissertação de Mestrado

em Ciências Jurídico-Criminais, Faculdade de Direito da Universidade de

Coimbra

− MONIZ, Helena (2000), “Burla e Falsificação de Documentos: Concurso Real

ou Aparente?”, Anotação ao Assento 8/2000 do STJ de 4 de Maio, Revista

Portuguesa de Ciência Criminal, Ano 10, Fasc. 3, Coimbra

− MONIZ, Helena (2011), “Falsificação de Documentos e Burla: Unidade ou

Pluralidade de Sentidos Autónomos de Ilicitude?”, Revista Portuguesa de

Ciência Criminal, ano 21, nº2, Coimbra Editora

− MONTEIRO, Cristina Líbano (2015), “Do concurso de crimes ao “concurso de

ilícitos” em direito penal”, Almedina

− MOUTINHO, José Lobo (2005), “Da unidade à pluralidade dos crimes no

Direito Penal Português”, Lisboa

− LOPES DE SOUSA, Jorge e SIMAS SANTOS, Manuel (2008), “Regime Geral das

Infrações Tributárias Anotado”, 4.ª Edição, Áreas Editora, Lisboa

− VINAGRE, Nuno (2011), “Da Reforma Dogmática do Concurso de Crimes. O

Repensar à Luz do Complexo Sistema Dialéctico entre o Crime de Coacção

Sexual e o Crime de Violação”, Coimbra Editora

Online, maio de 2018 | 18

Você também pode gostar

- Crime organizado no Brasil e os meios de repressão e prevençãoNo EverandCrime organizado no Brasil e os meios de repressão e prevençãoAinda não há avaliações

- AMARAL, Diogo Freitas Do. Curso de Direito Administrativo. P. 139-146Documento9 páginasAMARAL, Diogo Freitas Do. Curso de Direito Administrativo. P. 139-146LyaAinda não há avaliações

- Exceções Do Processo Penal BrasileiroDocumento17 páginasExceções Do Processo Penal BrasileiroAnderson SoaresAinda não há avaliações

- Tabela MágicaDocumento13 páginasTabela MágicaJoao Alves100% (3)

- Modelos de mediação facilitativo, transformativo, circular narrativo e avaliativoDocumento22 páginasModelos de mediação facilitativo, transformativo, circular narrativo e avaliativoMargaridaAinda não há avaliações

- Recurso contra multa de trânsito por avanço de sinal vermelhoDocumento8 páginasRecurso contra multa de trânsito por avanço de sinal vermelhoMateus GarroteAinda não há avaliações

- Análise dos principais temas da Lei Anticorrupção brasileiraDocumento16 páginasAnálise dos principais temas da Lei Anticorrupção brasileiraVitorsoliano100% (1)

- Relatório de EstágioDocumento42 páginasRelatório de Estágiojoaombalves94Ainda não há avaliações

- Resumão - Lei Henry BorelDocumento1 páginaResumão - Lei Henry BorelIlana Costa100% (1)

- Ações Neutras para o Direito PenalDocumento19 páginasAções Neutras para o Direito Penaluser8609Ainda não há avaliações

- Concurso de Crimes EuDocumento4 páginasConcurso de Crimes Eusofia.silva0831Ainda não há avaliações

- Concurso Penal Na Especulação de Preços - Marcelino AbreuDocumento42 páginasConcurso Penal Na Especulação de Preços - Marcelino AbreuPedro G SAinda não há avaliações

- RICPv7n1p131 158Documento28 páginasRICPv7n1p131 158joaquimAinda não há avaliações

- Penal e Tributário - Um Direito SancionadorDocumento22 páginasPenal e Tributário - Um Direito SancionadorJulio MartinsAinda não há avaliações

- Desistência em Caso de Comparticipação: Análise da Regulamentação PortuguesaDocumento22 páginasDesistência em Caso de Comparticipação: Análise da Regulamentação PortuguesaDoutor Lima MateusAinda não há avaliações

- Monografia Crimes de TransitoDocumento52 páginasMonografia Crimes de TransitoAndré GarciaAinda não há avaliações

- Criminalização tributária: prisão por dívida fiscalDocumento16 páginasCriminalização tributária: prisão por dívida fiscalDerek HaleAinda não há avaliações

- Seminario 2 Argos Campos Ribeiro Simoes 2 1593821020 1619561920 1 1633111884Documento30 páginasSeminario 2 Argos Campos Ribeiro Simoes 2 1593821020 1619561920 1 1633111884Pedro Paulo MotaAinda não há avaliações

- 239-Texto Do Artigo-433-1-10-20231002Documento24 páginas239-Texto Do Artigo-433-1-10-20231002user8609Ainda não há avaliações

- Análise Economica Do DiretoDocumento5 páginasAnálise Economica Do DiretoAlano Fortes Coutinho ChavesAinda não há avaliações

- Sebenta DPP1Documento91 páginasSebenta DPP1Pedro FilipeAinda não há avaliações

- Responsabilidade penal do compliance por lavagem de dinheiroDocumento9 páginasResponsabilidade penal do compliance por lavagem de dinheirocaarolguimaraesAinda não há avaliações

- F. Sebenta (Rita Nina)Documento183 páginasF. Sebenta (Rita Nina)Helder LisboaAinda não há avaliações

- Negócios Jurídicos Processuais Atípicos No Direito Processual Penal: Possibilidades e Limites de Aplicação Do Art. 190, CPC/2015Documento27 páginasNegócios Jurídicos Processuais Atípicos No Direito Processual Penal: Possibilidades e Limites de Aplicação Do Art. 190, CPC/2015Catharina Peçanha Martins OrosoAinda não há avaliações

- Direito Penal: Princípios FundamentaisDocumento141 páginasDireito Penal: Princípios FundamentaisEdwirgens PereiraAinda não há avaliações

- Pressupostos de responsabilizaçãoDocumento19 páginasPressupostos de responsabilizaçãoCRISTIANE SANTOSAinda não há avaliações

- GOMES, Filipe Et Al., Fato Gerador Tributário À Luz Da Teoria Do Fato JurídicoDocumento18 páginasGOMES, Filipe Et Al., Fato Gerador Tributário À Luz Da Teoria Do Fato JurídicoGabriel CostaAinda não há avaliações

- A imprescindibilidade do Ministério Público no acordo de leniência da Lei AnticorrupçãoNo EverandA imprescindibilidade do Ministério Público no acordo de leniência da Lei AnticorrupçãoAinda não há avaliações

- 3704-Texto Do Artigo-11478-1-10-20170112Documento18 páginas3704-Texto Do Artigo-11478-1-10-20170112fernandoapvAinda não há avaliações

- Princípio Da Culpa - pg49577 - Sandra FernandesDocumento13 páginasPrincípio Da Culpa - pg49577 - Sandra FernandesSandra FernandesAinda não há avaliações

- Princípios Gerais de DireitoDocumento12 páginasPrincípios Gerais de DireitoDavid SilvaAinda não há avaliações

- Ne bis in idem: direito fundamental aplicável entre penal e administrativoDocumento37 páginasNe bis in idem: direito fundamental aplicável entre penal e administrativofelipemzzz100% (1)

- Decisões Tribunal Administrativo Do Circulo de LisboaDocumento7 páginasDecisões Tribunal Administrativo Do Circulo de LisboaAndreia MiguelAinda não há avaliações

- 04 - Anotações Ao Crime de Não Recolhimento de Contribuições Previdenciárias - Bello FilhoDocumento19 páginas04 - Anotações Ao Crime de Não Recolhimento de Contribuições Previdenciárias - Bello Filhocarmen.schavinskiAinda não há avaliações

- 2002 Legalidade OportunidadeDocumento17 páginas2002 Legalidade OportunidadeAnonymous Ij5SB5Ek8IAinda não há avaliações

- A Colmatac A o de Lacunas Legislativas NDocumento22 páginasA Colmatac A o de Lacunas Legislativas NVirginia SternAinda não há avaliações

- Delimitação do crime de sonegação fiscalDocumento17 páginasDelimitação do crime de sonegação fiscalCamila ToniniAinda não há avaliações

- O processo civil moderno e pós-moderno: conceitos, funções e perspectivasDocumento13 páginasO processo civil moderno e pós-moderno: conceitos, funções e perspectivasGil NunesAinda não há avaliações

- Expansão e Lavagem de Dinheiro - Silva SanchezDocumento10 páginasExpansão e Lavagem de Dinheiro - Silva SanchezFernanda AranhaAinda não há avaliações

- Estudos Aplicados de Direito Empresarial: mercado Financeiro e de CapitaisNo EverandEstudos Aplicados de Direito Empresarial: mercado Financeiro e de CapitaisAinda não há avaliações

- 9135 Artigo 15266 1 10 20200629Documento23 páginas9135 Artigo 15266 1 10 20200629Doutor Lima MateusAinda não há avaliações

- Ilicitude Na Comparticipação ArtigoDocumento16 páginasIlicitude Na Comparticipação ArtigoPaulo RaeAinda não há avaliações

- Direito Internacional PrivadoDocumento10 páginasDireito Internacional PrivadoClaida CandidoAinda não há avaliações

- Breve Estudo Sobre A Individualização Da Penalidade PecuniáriaDocumento9 páginasBreve Estudo Sobre A Individualização Da Penalidade Pecuniáriaviniaos2016Ainda não há avaliações

- 2020 Fraudea LeiDocumento46 páginas2020 Fraudea LeiMario MatangueAinda não há avaliações

- Aplicação do Princípio da Insignificância no Direito PenalDocumento26 páginasAplicação do Princípio da Insignificância no Direito PenalguilhermebachiaoAinda não há avaliações

- Dissertação de Mestrado Fduc - Maria Inês Cotrim 2011Documento102 páginasDissertação de Mestrado Fduc - Maria Inês Cotrim 2011beeernardo1Ainda não há avaliações

- Introdução ConsuçaoDocumento1 páginaIntrodução ConsuçaoLaquime KelsonAinda não há avaliações

- Crimes tributários e garantismo penalDocumento24 páginasCrimes tributários e garantismo penalBira CampanaAinda não há avaliações

- Brandão. Tipicidade e Interpretação No Direito Penal - Seqüência PDFDocumento31 páginasBrandão. Tipicidade e Interpretação No Direito Penal - Seqüência PDFArthur Levy Brandão KullokAinda não há avaliações

- Direito Processual Penal - Aulas PráticasDocumento68 páginasDireito Processual Penal - Aulas Práticasmigas999100% (1)

- Responsabilidade penal do contador: aspectos civis e criminaisDocumento8 páginasResponsabilidade penal do contador: aspectos civis e criminaismarkoliveiraAinda não há avaliações

- Manual D. PenalDocumento377 páginasManual D. PenalMiguel MartinsAinda não há avaliações

- Resposta Caso Pratico Analise Economica Do DireitoDocumento6 páginasResposta Caso Pratico Analise Economica Do DireitoKellen JauharAinda não há avaliações

- Revista IBBCRIM - Justiça Penal NegociadaDocumento36 páginasRevista IBBCRIM - Justiça Penal NegociadaFelipe martinsAinda não há avaliações

- Os Acordos de Leniência e A Possibilidade de Dupla Ou Tripla Punição Na Esfera PúblicaDocumento7 páginasOs Acordos de Leniência e A Possibilidade de Dupla Ou Tripla Punição Na Esfera Públicapamigo ovoutAinda não há avaliações

- Criminal Compliance e Lavagem de DinheiroDocumento39 páginasCriminal Compliance e Lavagem de DinheiroLucas AlvesAinda não há avaliações

- O Acordo de Não Persecução Penal e Seus Reflexos Nos Crimes Contra A Ordem TributáriaDocumento30 páginasO Acordo de Não Persecução Penal e Seus Reflexos Nos Crimes Contra A Ordem TributáriaLorenzo OttobelliAinda não há avaliações

- ConJur - Saldão Penal e A Popularização Da Lógica Da Colaboração Pelo CNMPDocumento5 páginasConJur - Saldão Penal e A Popularização Da Lógica Da Colaboração Pelo CNMPCaio FlavioAinda não há avaliações

- DIREITO INTERNACIONAL PRIVADO I Patrícia Carneiro SilvaDocumento34 páginasDIREITO INTERNACIONAL PRIVADO I Patrícia Carneiro SilvaRafaela AlmeidaAinda não há avaliações

- Matos JorgeDocumento19 páginasMatos JorgeNéria FïgueiraAinda não há avaliações

- A retroatividade da reforma da Lei de ImprobidadeDocumento31 páginasA retroatividade da reforma da Lei de ImprobidadewinstonsmallvilleAinda não há avaliações

- O Abuso de Minoria em Sociedades ComerciaisDocumento47 páginasO Abuso de Minoria em Sociedades ComerciaisadinleiAinda não há avaliações

- Exercico Modulo 2Documento3 páginasExercico Modulo 2joaombalves94Ainda não há avaliações

- Apresentação de Defesa - FinalDocumento13 páginasApresentação de Defesa - Finaljoaombalves94Ainda não há avaliações

- Matriz AIADocumento2 páginasMatriz AIAjoaombalves94Ainda não há avaliações

- Pratica Simulada V Civel - Caso Concreto 5Documento3 páginasPratica Simulada V Civel - Caso Concreto 5Álex RiggsAinda não há avaliações

- Espécies normativas no ordenamento jurídico brasileiroDocumento19 páginasEspécies normativas no ordenamento jurídico brasileiroKaylane Ramos CariocaAinda não há avaliações

- Nova tabela de honorários mínimos da OAB ParáDocumento17 páginasNova tabela de honorários mínimos da OAB ParáFabio Alves FernandesAinda não há avaliações

- Direito das Sucessões: conceitos e espéciesDocumento56 páginasDireito das Sucessões: conceitos e espéciesAlison AndreoliAinda não há avaliações

- PC MG 2021 - EscrivaoDocumento6 páginasPC MG 2021 - EscrivaoAna100% (1)

- Aquisição de direitos a non domino e exceções ao Nemo Plus IurisDocumento25 páginasAquisição de direitos a non domino e exceções ao Nemo Plus IurisJoão Soares0% (1)

- Anexos-19 (1) PROAC 22 TEATRODocumento22 páginasAnexos-19 (1) PROAC 22 TEATRODyorgenes GleysonAinda não há avaliações

- ART de inspeção e validação periódica de estruturas de concretoDocumento1 páginaART de inspeção e validação periódica de estruturas de concretoDevide LimaAinda não há avaliações

- Servidão de Passagem RuralDocumento42 páginasServidão de Passagem RuralJesse JuniorAinda não há avaliações

- Acórdão TCU - 0964 - 14 - 12 - Regularidade FiscalDocumento2 páginasAcórdão TCU - 0964 - 14 - 12 - Regularidade FiscalRoberto Da Silva JesusAinda não há avaliações

- Registro de preço para serviços de sonorização e iluminaçãoDocumento29 páginasRegistro de preço para serviços de sonorização e iluminaçãoDaiane LealAinda não há avaliações

- Prazos Lei 9784-1999Documento2 páginasPrazos Lei 9784-1999Joao LimaAinda não há avaliações

- Aula 08 - Direito Processual Penal MilitarDocumento14 páginasAula 08 - Direito Processual Penal MilitarbrendonrfAinda não há avaliações

- As principais consequências jurídicas do desvirtuamento dos contratos de factoring no BrasilDocumento74 páginasAs principais consequências jurídicas do desvirtuamento dos contratos de factoring no BrasilJulio RochaAinda não há avaliações

- Ana Carolina Carlos de Oliveira IntegralDocumento256 páginasAna Carolina Carlos de Oliveira IntegralBá RbaraAinda não há avaliações

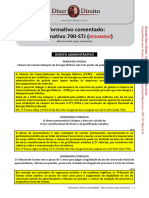

- Informativo Comentado: Informativo 790-STJ : ResumidoDocumento4 páginasInformativo Comentado: Informativo 790-STJ : ResumidoFelipe RibeiroAinda não há avaliações

- Contrato água MaputoDocumento3 páginasContrato água MaputoPatricio Junior100% (1)

- Diario Oficial 2023-09-04 Suplemento Pag 2Documento1 páginaDiario Oficial 2023-09-04 Suplemento Pag 2A. LacerdaAinda não há avaliações

- Ultra Master Plug - CLCB - 803 - A - 2022Documento6 páginasUltra Master Plug - CLCB - 803 - A - 2022Henrique AndradeAinda não há avaliações

- Código de Justiça MilitarDocumento34 páginasCódigo de Justiça MilitarFernando LeçaAinda não há avaliações

- Alienação parental: violação dos direitos das mulheresDocumento2 páginasAlienação parental: violação dos direitos das mulheresVeraFariasBastosAinda não há avaliações

- Fontes Do Direito Fiscal FICHA - 2Documento9 páginasFontes Do Direito Fiscal FICHA - 2Ell Bruxo258Ainda não há avaliações

- PP 0592 05-07-2021Documento26 páginasPP 0592 05-07-2021Clara Humberto O SAinda não há avaliações

- Avaliação sobre as Leis OrçamentáriasDocumento4 páginasAvaliação sobre as Leis OrçamentáriasUruatã DiasAinda não há avaliações

- 4 ERRATA PSS.2022.pdf Prorrogado Resultado 25 07Documento2 páginas4 ERRATA PSS.2022.pdf Prorrogado Resultado 25 07Luis Roberto Cardoso Coelho BotafoguenseAinda não há avaliações

- Contrato de serviços jurídicos e honorários advocatíciosDocumento3 páginasContrato de serviços jurídicos e honorários advocatícioscoala de denteAinda não há avaliações